中商情报网讯:服务器是一种高性能计算机,包含向网络用户提供特定服务的软件和硬件,服务器的硬件架构与普通计算机相似,但在性能、稳定性、安全性、可拓展性方面比普通计算机有更高要求。

一、产业链

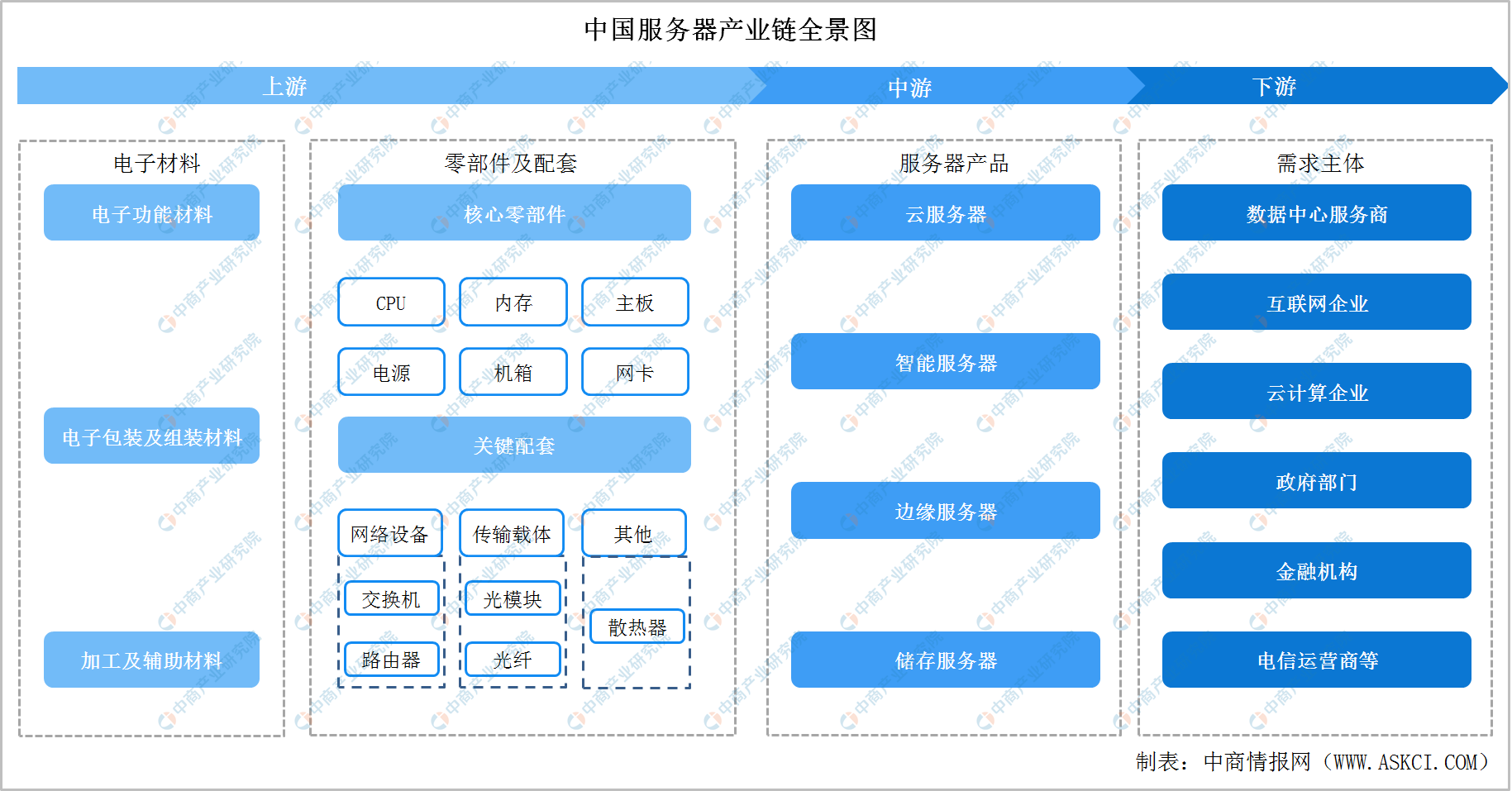

服务器产业链上游主要包括电子材料及零部件/配套。服务器产业链中游为各类服务器产品,主要包括云服务器、智能服务器、边缘服务器、储存服务器。服务器产业链下游需求主体为数据中心服务商、互联网企业、政府部门、金融机构、电信运营商等。

资料来源:中商产业研究院

二、上游

(一)电子材料

1、电子材料市场规模

电子材料主要包括电子功能材料、电子包装及组装材料、加工及辅助材料。电子材料为制造各种下游电子产品的重要组成部分,对电子制造业而言至关重要。

近年来,我国电子材料市场规模持续增长。2017年电子材料市场规模1679亿港元,2020年增至1968亿港元。2021年市场规模突破2000亿港元。由于对电子功能材料以及电子包装及组装材料的需求增长,国内材料制造商正加大产品设计、研发投入,以实现电子材料生产工序本地化。因此,预计未来国内制造商的电子材料供应将增加,我国电子材料市场规模将进一步增长,到2022年我国电子材料市场规模将达2214亿港元。

数据来源:弗若斯特沙利文、中商产业研究院整理

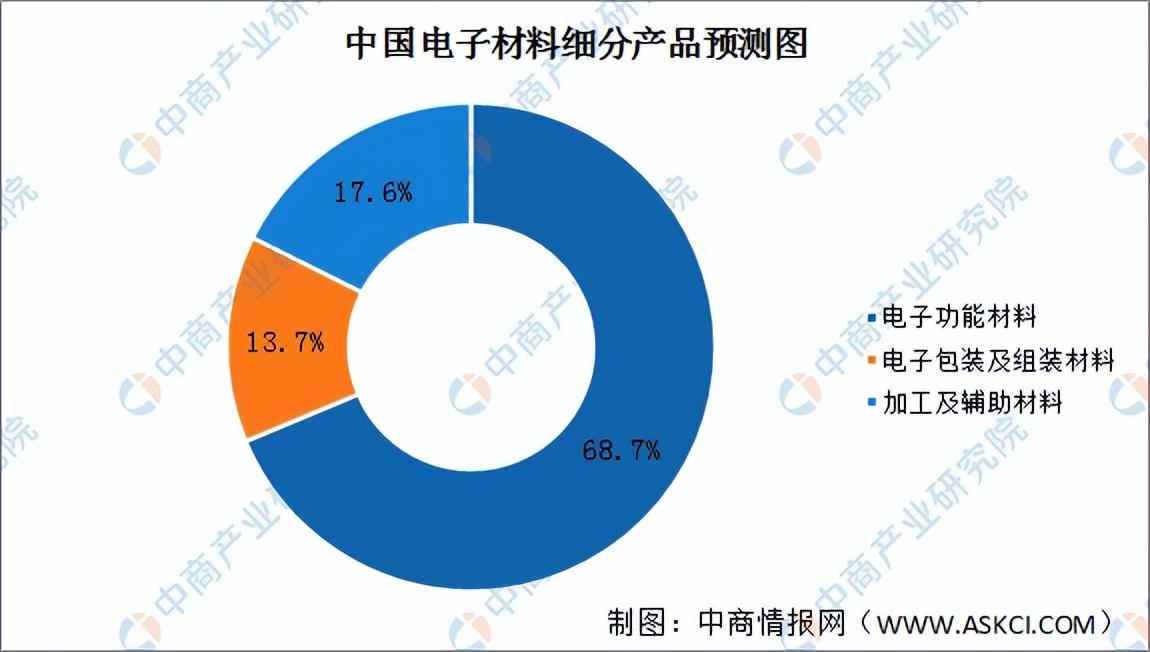

2、电子材料产业结构

电子功能材料占电子材料市场总市场份额68.7%。电子包装及组装材料、加工及辅助材料市场份额相对较小,分别为13.7%、17.6%。

数据来源:弗若斯特沙利文、中商产业研究院整理

(二)零部件及配套

1、CPU出货量

CPU的重要应用领域包括桌面和服务器。桌面领域,2015年-2018年全球出货量增速呈现缓慢下降的趋势,但是整体出货量依然保持在2.6亿台/年左右。2019年开始,全球桌面出货量出现回升,2020年全球桌面出货量较前5年有较大增长。预计2022年全球桌面出货量将达3.2亿台。中国桌面出货量稳定,预计2022年桌面出货量将达0.7亿台。

数据来源:IDC、中商产业研究院整理

2、CPU竞争格局

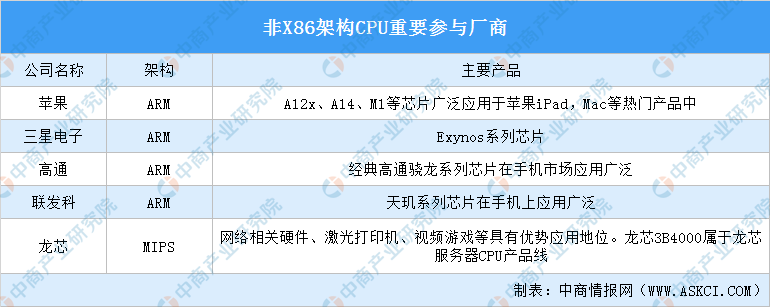

在非X86领域,ARM以低能耗、高效率、发展时间长的优势占据移动终端市场的主导地位,使用最广泛、发展最成熟,市占率达到43.2%;RISC-V发展时间短且更加灵活,在物联网领域备受关注,近几年以其开源性质被重点关注发展,后续有望在新兴领域崭露头角;MIPS主要应用在网关、机顶盒等网络设备中,市占率达到9%;Power所代表的小型机是企业IT基础设施的核心,但在相关市场的占有率仅1%左右;Alpha指令集基本已退出国际主流应用;

资料来源:中商产业研究院整理

在移动终端方面,ARM占据绝对优势,通过授权占据移动设备端90%以上的市场,构成市场上的标准架构;在服务器方面,非X86目前参与者有华为、飞腾、高通、亚马逊等,华为的鲲鹏服务器是ARM服务器的重要参与者,而国产龙芯是基于MIPS的服务器重要厂商;在桌面PC市场,ARM正逐渐被跟多企业应用,2011年微软开始采用ARM的Windows系统,ARM开始进入X86的传统优势领域,如今苹果MacOS、新版Windows等均采用了ARM。

资料来源:中商产业研究院整理

2、内存

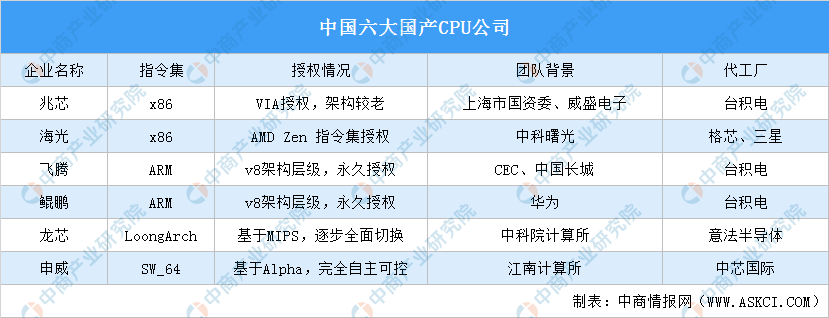

当前阶段,国内主流的CPU厂商主要有海光、兆芯、飞腾、海思、龙芯、申威六家领军企业。

资料来源:中商产业研究院整理

3、交换机

(1)交换机产量

2021年全国程控交换机产量为699.6万线,同比有所下降。2022年1-3月全国程控交换机产量为188.6万线,同比增长34%。

数据来源:中商产业研究院数据库

(2)交换机市场规模

交换机作为不可或缺的核心组网设备之一,其增长动能也将与数据中心行业保持一致。我国在云计算领域的追赶效应将促使大型数据中心建设加速发展,并带动数据中心交换机市场规模快速增长,预计2022年我国交换机市场规模可达45.5亿美元,2024年交换机市场规模将达48.6亿美元。

数据来源:IDC、中商产业研究院整理

三、中游

(一)服务器市场规模

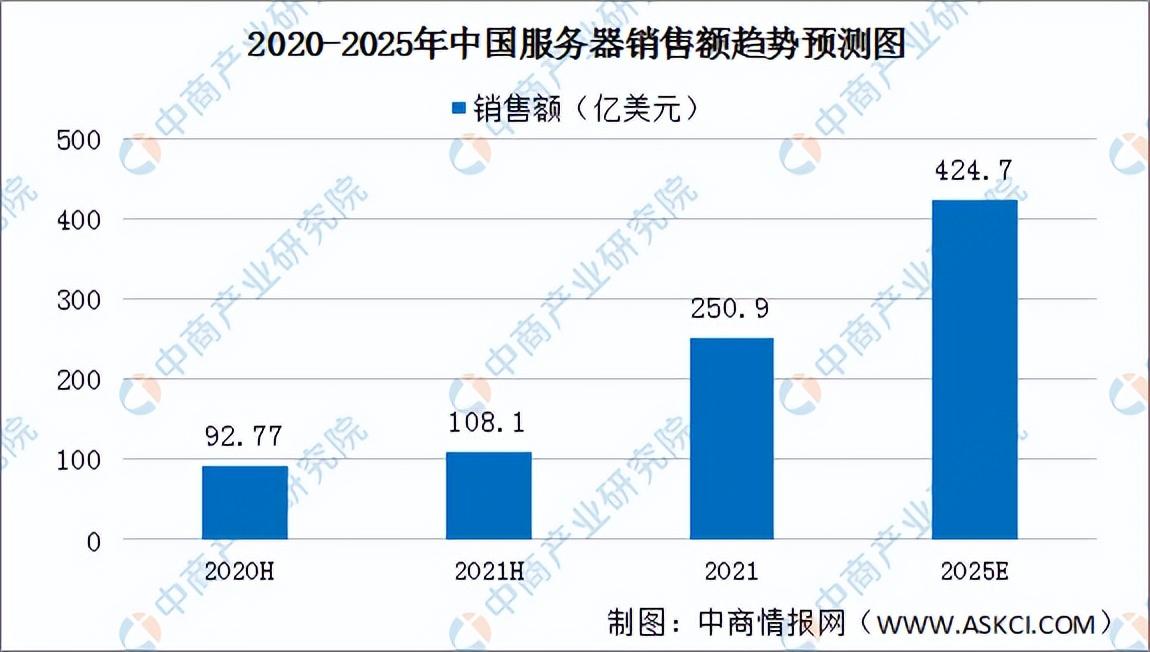

2021年用户对数据中心基础设施的投资持续上涨,全球服务器市场销售额992.2亿美元,同比增长6.4%。中国市场表现尤为强劲,2021年中国服务器市场销售额达到250.9亿美元,同比增长12.7%,持续领涨全球,在全球市场占比25.3%,同比提升1.4个百分点。2025年中国整体服务器市场规模预计将达到424.7亿美元。

数据来源:IDC、中商产业研究院整理

(二)服务器出货量

2021年全球服务器市场出货量1353.9万台,同比增长6.9%。中国服务器出货量达到391.1万台,同比增长8.4%。2020年中国x86服务器市场出货量为343.9万台,同比增长8.1%。2019年和2020年,服务器出货量和销售额两项增速较前期平均水平有所下降,主要是新冠疫情和全球互联网企业Capex收缩等原因所致。伴随“数字经济”战略的持续落地与推进,预计未来服务器需求将持续旺盛,增速呈现回暖态势。预计2025年中国x86服务器出货量达到525.2万台。

数据来源:IDC、中商产业研究院整理

(三)服务器产业结构

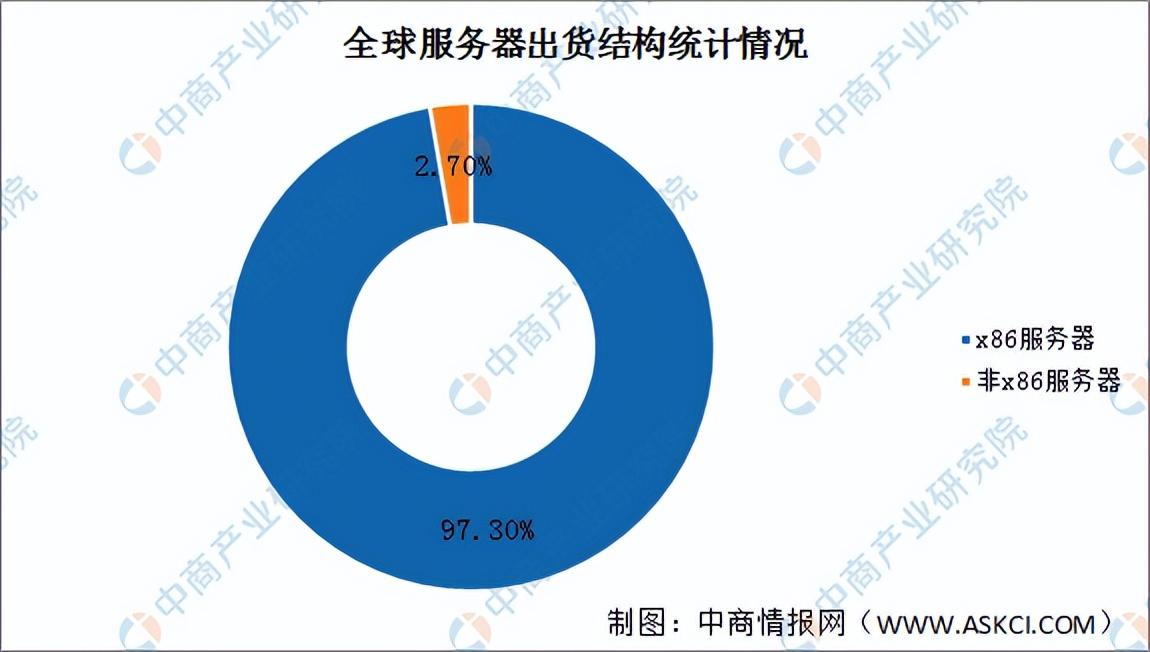

无论全球还是国内,由于x86处理器起步较早,生态适配有明显优势,应用x86处理器的服务器销售量占全部服务器销量额的比例超过97%。

数据来源:IDC、中商产业研究院整理

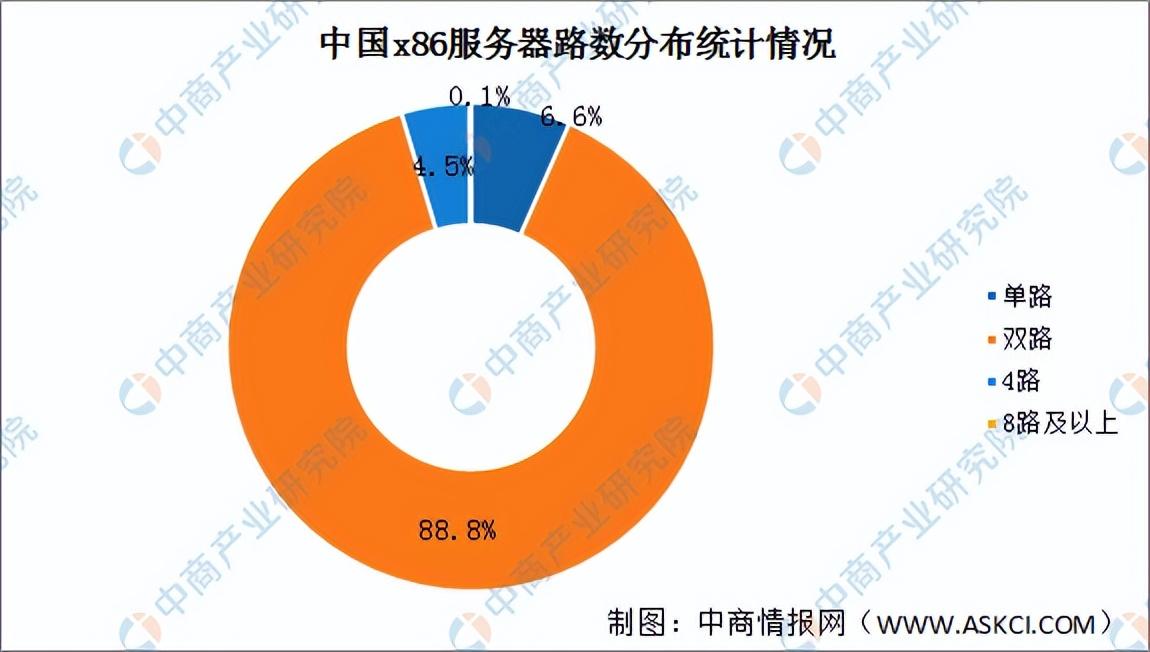

中国x86服务器以双路服务器为主,占比在88.8%;单路、4路服务器合计占比超10%;8路以上服务器较少,占比未超过1%。

数据来源:IDC、中商产业研究院整理

(四)服务器产业集群分布

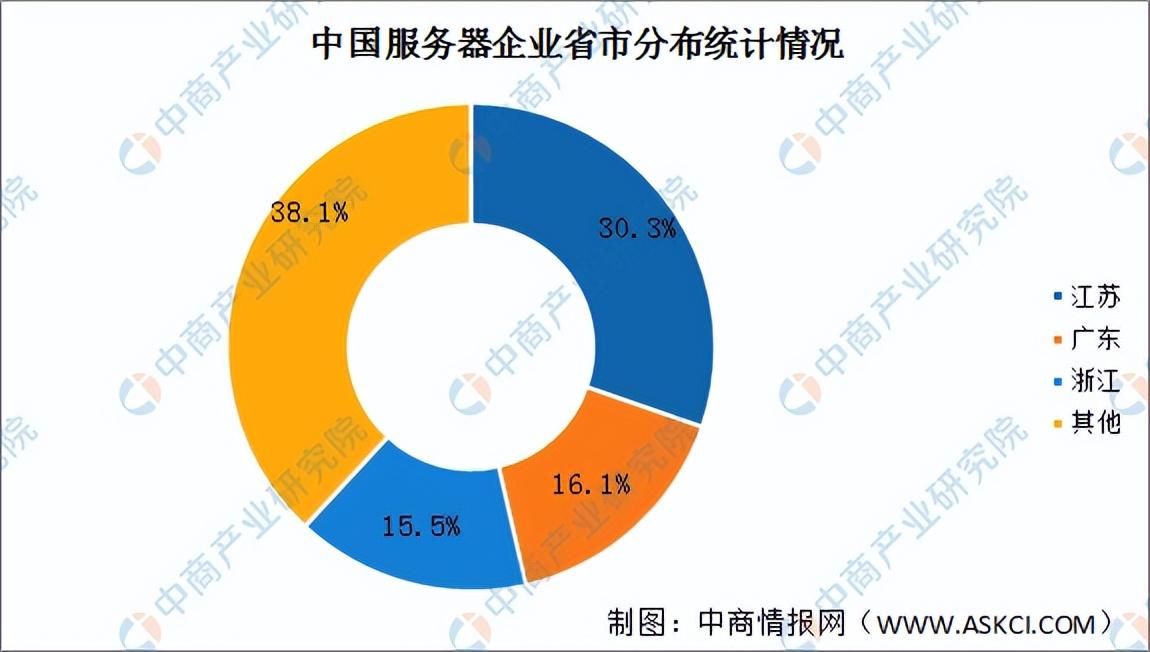

中国服务器企业主要分布在东部沿海发达地区,与长三角地带集聚的芯片和集成电路企业形成集群效应,服务器产业集群内各企业之间的竞争合作可激发各企业创新活力,推动企业技术创新、组织创新和制度创新。中国服务器企业分布在东部沿海发达地区,服务器企业最集中的省份是江苏省,中国30.3%服务器企业分布于此,其次是广东省和浙江省,占比分别为16.1%、15.5%,其余省份服务器企业相对分散。

资料来源:中商产业研究院整理

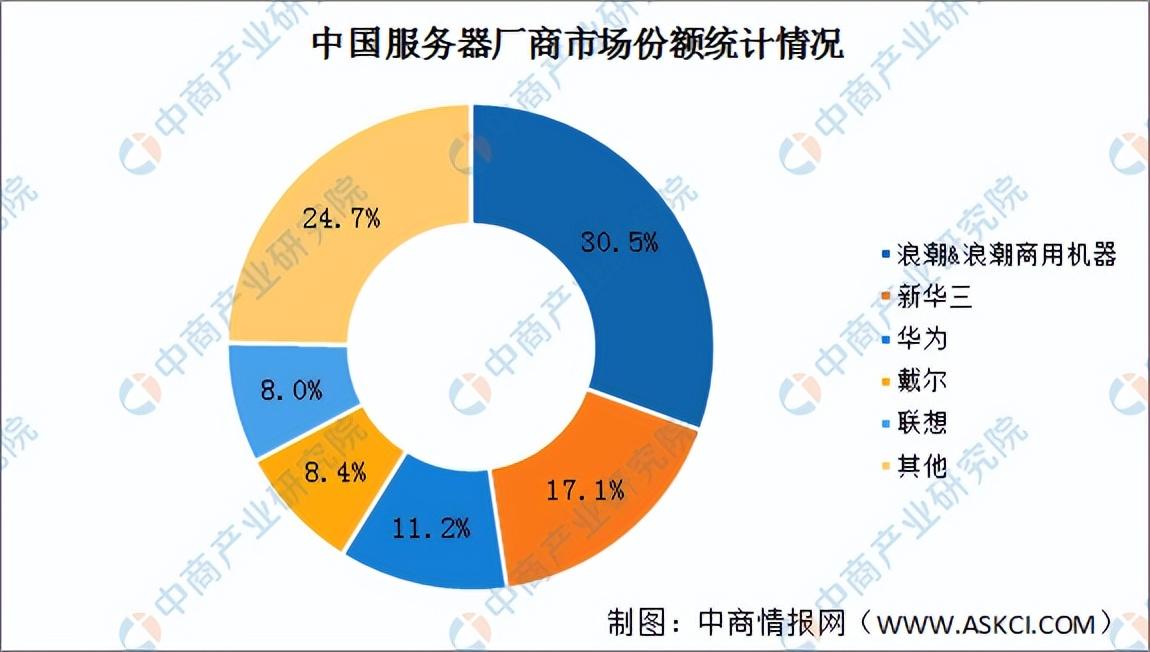

(五)服务器竞争格局

从厂商销售额来看,中国服务器市场排名前五的厂商依次为浪潮&浪潮商用机器、新华三、华为、戴尔和联想;其中,浪潮&浪潮商用机器市场份额最高达30.5%。

资料来源:中商产业研究院整理

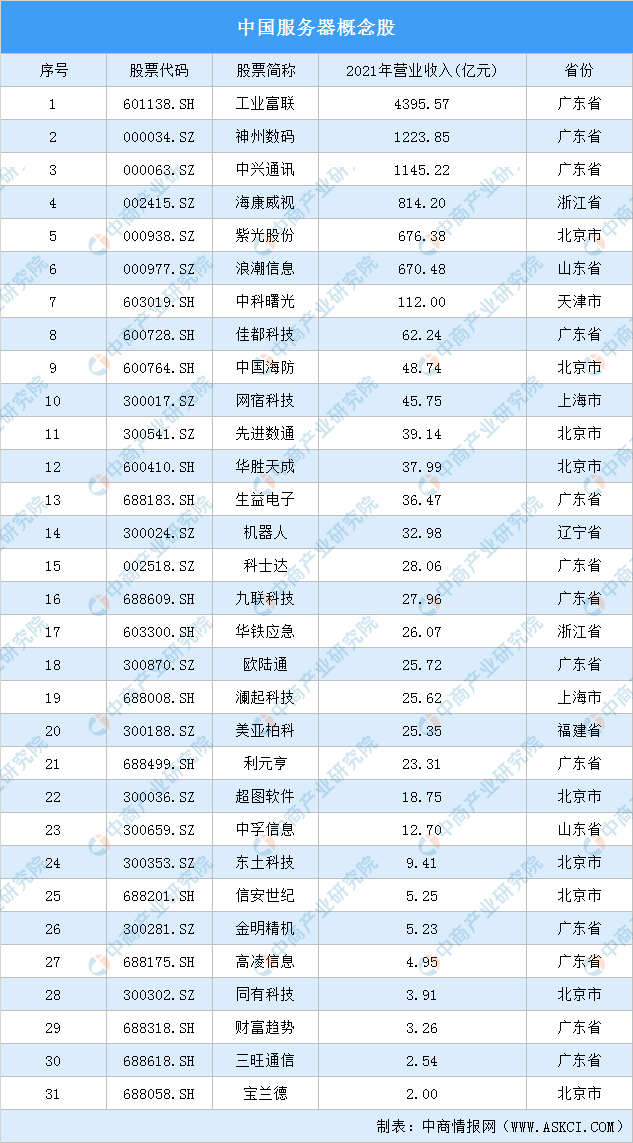

(六)服务器重点企业分析

资料来源:中商产业研究院整理

四、下游

(一)数据中心

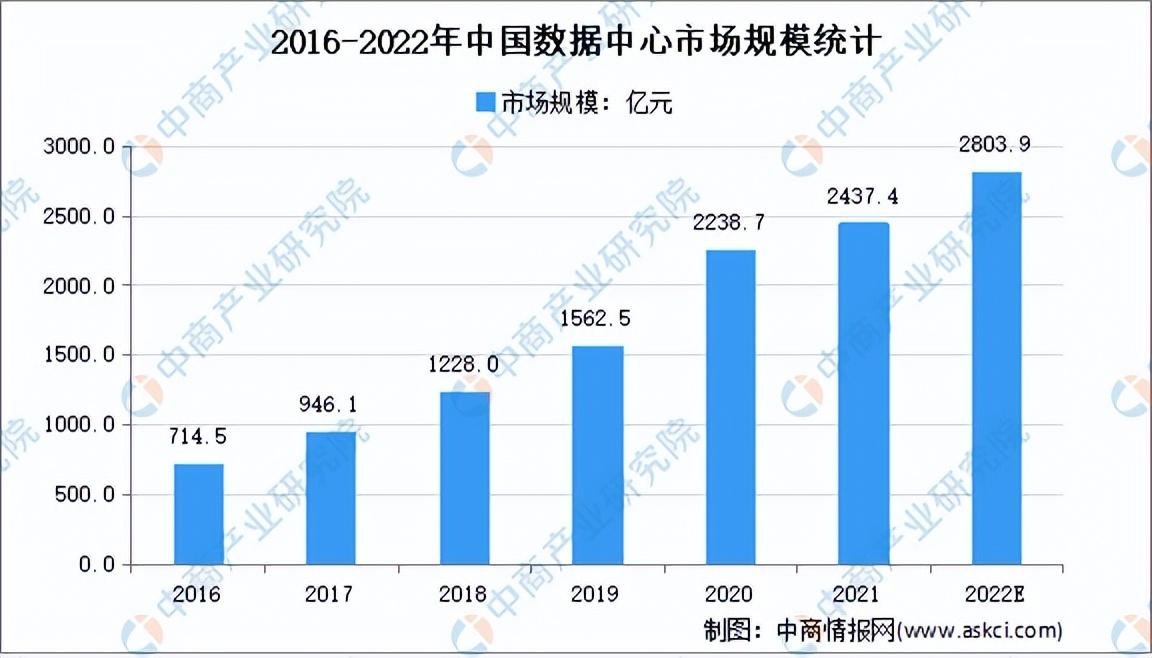

1、数据中心市场规模

近年来,我国数据中心在机架规模、市场规模、用电规模等方面均保持高速增长。在机架规模方面,截至2020年底,我国数据中心市场规模从2016年的714.5亿元快速增长至2020年的2238.7亿元,预计2022年将增长至2803.9亿元。

数据来源:《能源数字化转型白皮书(2021)》、中商产业研究院整理

2、数据中心机架数量

数据处理需求爆发,我国机架数持续增长。根据中国信通院,我国2019年数据中心机架达到315万架,2020年机架数超过400万架。根据最新的国家发改委高技术司数据,截止目前,我国机架规模已达500万架。预计2022年机架规模将达615万架。

数据来源:中商产业研究院整理

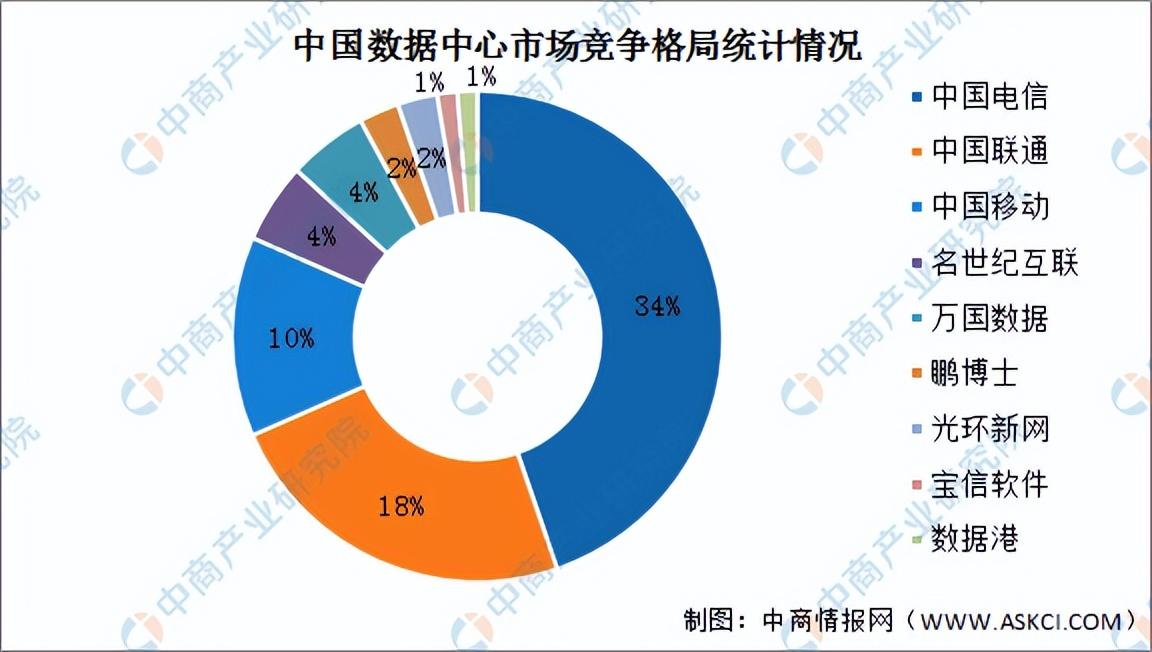

3、数据中心市场格局

凭借其网络带宽和机房资源优势,三大电信运营商市场份额占比超60%;万国数据、世纪互联、光环新网等第三方数据中心近年来逐渐兴起,满足核心城市的数据中心需求,弥补供需缺口。

数据来源:信通院、中商产业研究院整理

(二)互联网

1、互联网企业收入

互联网业务收入规模保持扩大。2022年一季度,我国规模以上互联网和相关服务企业(以下简称互联网企业)完成互联网业务收入3236亿元,同比增长1.4%。

数据来源:工信部、中商产业研究院整理

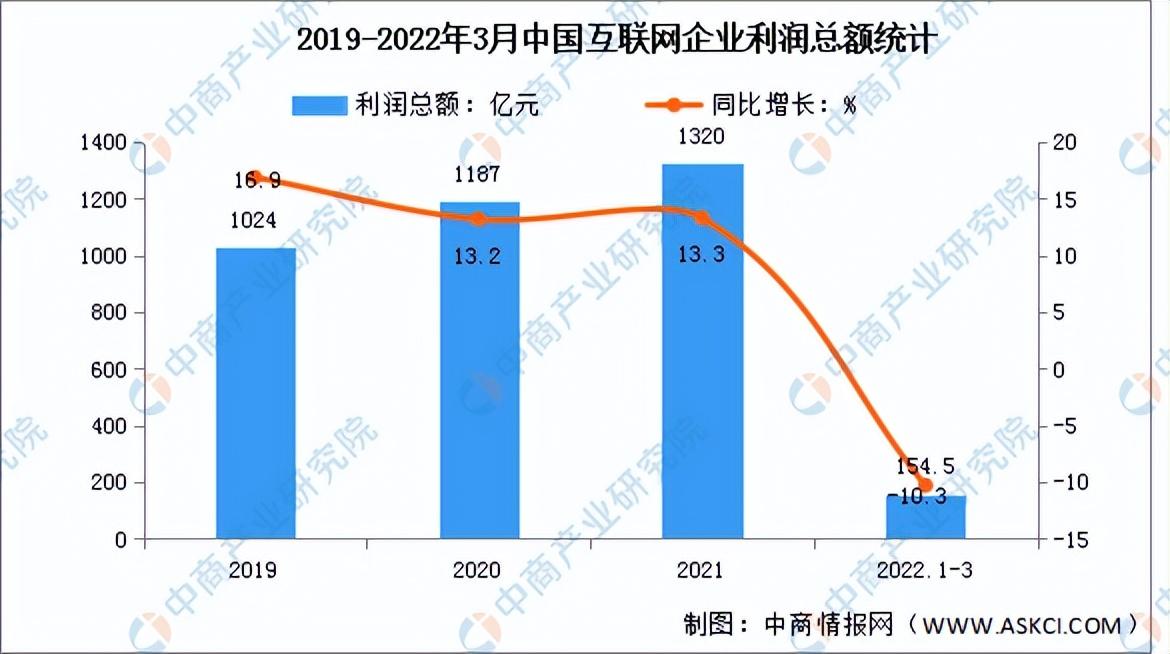

2、互联网企业利润

2022年一季度,我国规模以上互联网企业营业成本同比增长4.4%,增速较1—2月份回落3.8个百分点。2022年一季度共实现利润总额154.5亿元,同比下降10.3%,降幅较1—2月份加深2.9个百分点。

数据来源:工信部、中商产业研究院整理

(三)云计算

1、云计算市场规模

随着全社会的数字化转型,云计算的渗透率大幅提升,市场规模持续扩张,我国云计算产业呈现稳健发展的良好态势。2019年我国云计算整体市场规模达1334.5亿元,增速38.6%。未来,我国云计算市场仍将保持快速增长,到2022年市场规模将接近2951.5亿元。

数据来源:信通院、中商产业研究院整理

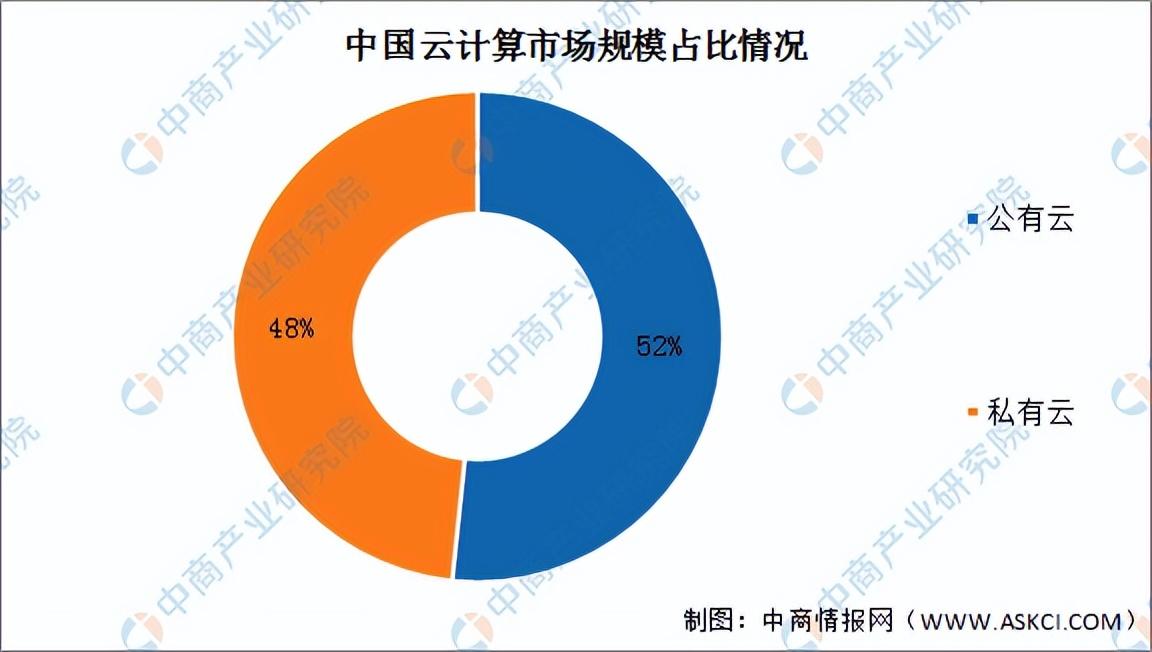

2、云计算市场结构

目前中国云计算市场中,公有云占比较多,达52%;私有云占比为48%。

数据来源:国家信通院、中商产业研究院整理

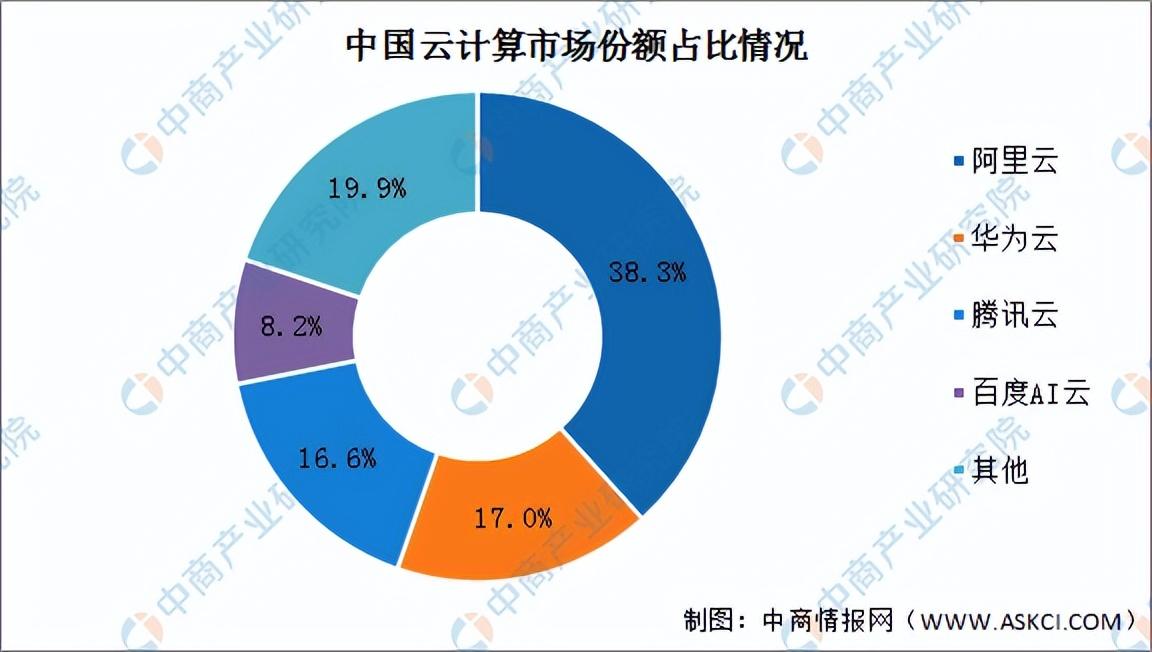

3、云计算企业竞争格局

在研究机构Canalys发布的2021年第三季度中国云服务市场报告中,阿里云在国内云市场中的份额依旧领先,占比为38.3%位居第一。其次为华为云,占比17.0%位居第二;腾讯云占比16.6%位居第三;百度智能云占比8.2%位居第四。

数据来源:Canalys、中商产业研究院整理

更多资料请参考中商产业研究院发布的《中国服务器市场前景及投资机会研究报告》,同时中商产业研究院还提供产业大数据、产业情报、产业研究报告、产业规划、园区规划、十四五规划、产业招商引资等服务。

鲁公网安备37020202000738号

鲁公网安备37020202000738号