一、概述

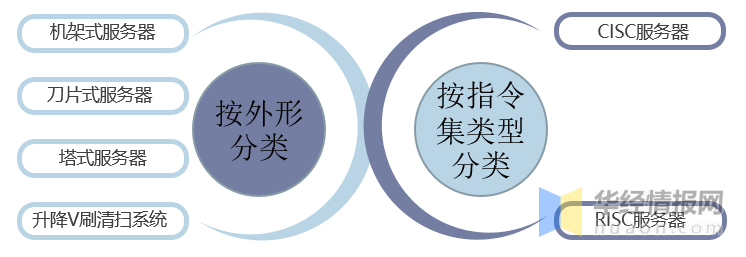

服务器是一种高性能计算机,包含向网络用户提供特定服务的软件和硬件,服务器的硬件架构与普通计算机相似,但在性能、稳定性、安全性、可拓展性方面比普通计算机有更高要求。按照指令集类型,服务器可以分为CISC服务器、RISC服务器;按照服务器外观可分为机架式服务器、刀片式服务器、塔式服务器和机柜式服务器。

服务器的分类

资料来源:公开资料整理

二、行业发展背景

1、政策

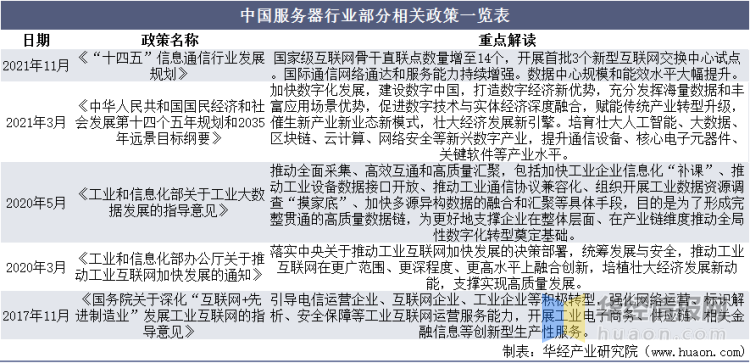

服务器作为具有高速的CPU运算、处理能力以及长时间运行能力的计算机,在互联网及数据中心中有着重要的作用。随着近年来我国新基建、数字化转型等目标的推进,国家有关部门陆续出台了一系列相关政策,助力我国互联网及相关产业的发展,服务器行业也将在政策的扶持下向好发展。

中国服务器行业部分相关政策一览表

资料来源:公开资料整理

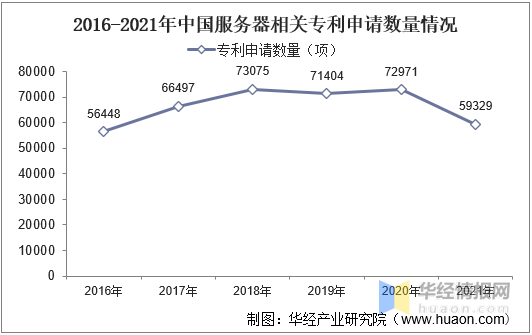

2、专利

随着国家政策的支持以及我国服务器行业的不断发展,我国服务器相关领域的技术水平不断提升,相关专利的申请数量也随之逐渐增长。据资料显示,2021年我国服务器相关专利的申请数量为59329项,同比下降18.7%。

2016-2021年中国服务器相关专利申请数量情况

资料来源:佰腾网,华经产业研究院整理

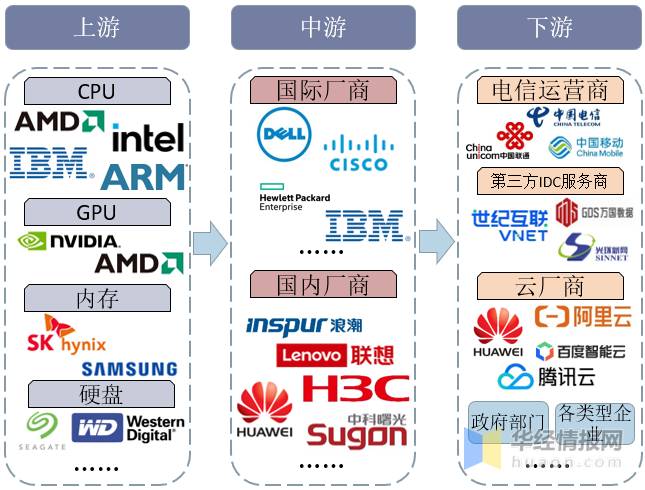

三、产业链分析

1、产业链

服务器行业产业链上游为CPU、GPU、内存、硬盘、RAID控制器、电源、软件系统等原材料;中游为服务器行业;下游客户群体有互联网云服务商、电信运营商、第三方IDC服务商、政府部门、各类型企业等。

服务器行业产业链示意图

资料来源:公开资料整理

2、上游端分析

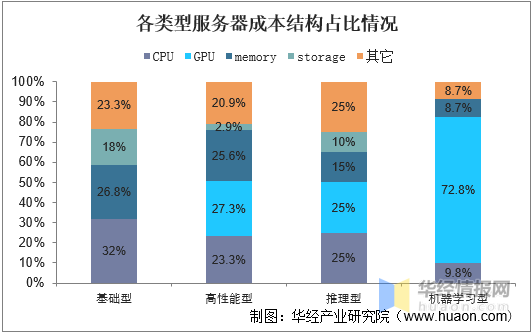

从服务器的成本构成情况来看,CPU、GPU等处理器是服务器的核心结构,成本占比较大。其中CPU成本在基础型服务器中约占32%,在更高高性能的服务器中,处理器相关成本占比可高达50%-83%。

各类型服务器成本结构占比情况

资料来源:公开资料整理

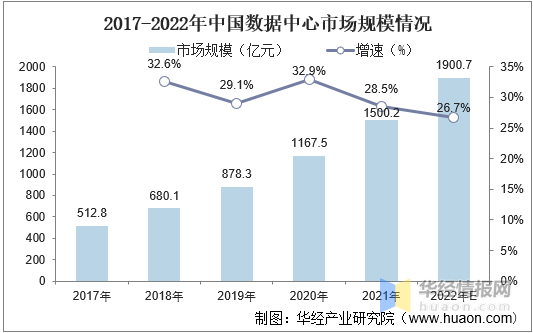

3、下游端分析

数据中心是服务器最主要的应用领域,受新基建、数字化转型及数字中国远景目标等国家政策促进及企业降本增效需求的驱动,近年来我国数据中心业务收入持续高速增长。随着我国各地区、各行业数字化转型的深入推进,我国数据中心市场收入将保持持续增长态势。据资料显示,2021年,我国数据中心行业市场收入达到1500.2亿元,同比增长28.5%,预计2022年数据中心市场收入将为1900.7亿元。

2017-2022年数据中心市场规模情况

资料来源:《数据中心白皮书》,华经产业研究院整理

四、全球现状

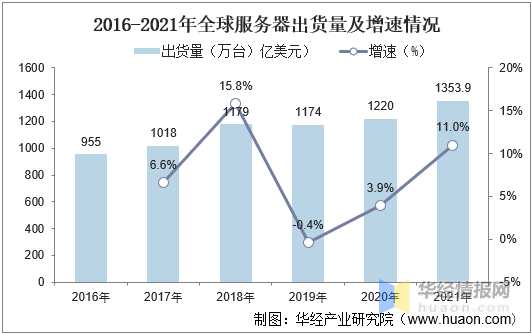

1、出货量

从全球服务器出货量情况来看,近年来,随着全球物联网、数据中心的快速发展,服务器的需求量不断增长,出货量也随之逐年递增。据资料显示,2021年全球服务器出货量达1353.9万台,同比增长11%。

2016-2021年全球服务器出货量及增速情况

资料来源:IDC,华经产业研究院整理

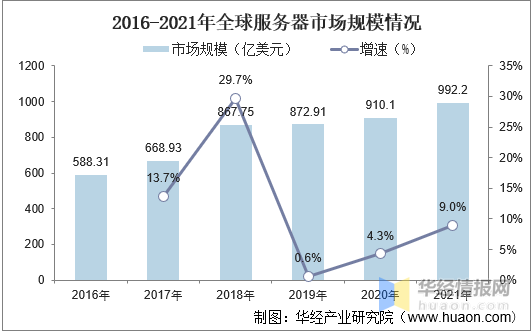

2、市场规模

从全球服务器市场规模情况来看,随着全球服务器需求的不断增长,服务器市场规模也随之迅速扩张。据资料显示,2021年全球服务器市场规模达992.2亿美元,同比增长9%。

2016-2021年全球服务器市场规模情况

资料来源:IDC,华经产业研究院整理

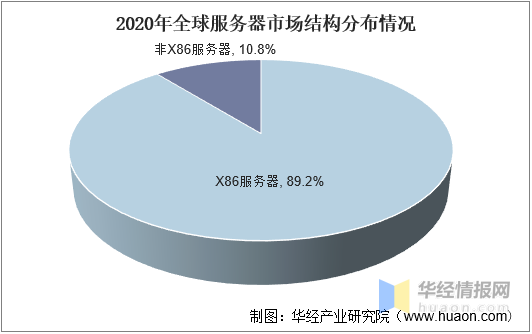

3、市场结构

在服务器市场中,基于X86技术框架的服务器是目前最主要的服务器种类。据资料显示,2020年X86服务器市场占比约为89.2%。非X86服务器市场占比约为10.8%。

2020年全球服务器市场结构分布情况

资料来源:IDC,华经产业研究院整理

五、中国现状

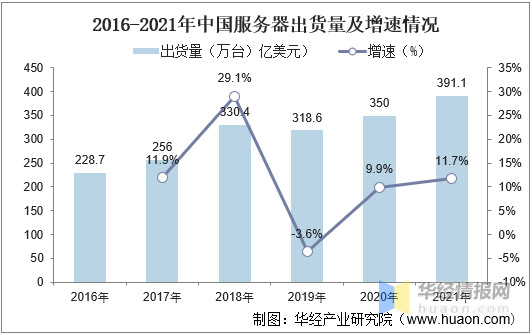

1、出货量

随着疫情结束后市场需求回暖以及国家将加快5G、大数据中心、工业互联网、人工智能等七大领域新型基础设施的建设进度,以及云计算、人工智能、边缘计算和5G等新兴技术在行业的深度应用,中国服务器市场需求旺盛,服务器出货量也随之不断增长。据资料显示,2021年中国服务器出货量为391.1万台,同比增长11.7%。

2016-2021年中国服务器出货量及增速情况

资料来源:IDC,华经产业研究院整理

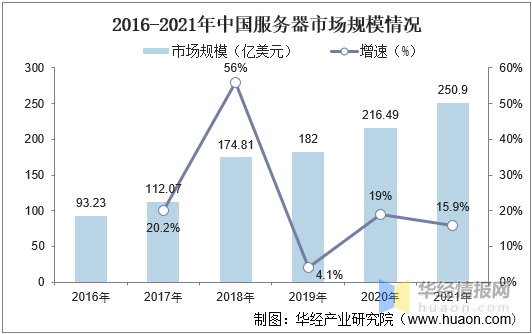

2、市场规模

从市场规模情况来看,得益于我国经济的快速复苏以及对数据中心基础设施投资的持续上涨,我国服务器市场规模随之不断扩张,据资料显示,2021年我国服务器市场规模达250.9亿美元,同比增长15.9%。

2016-2021年中国服务器市场规模及增速情况

资料来源:IDC,华经产业研究院整理

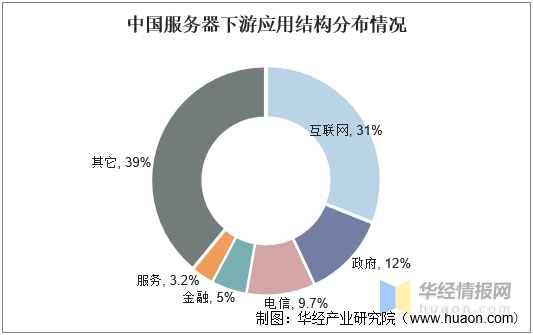

3、应用结构

目前,我国服务器下游应用主要为互联网、政府部门、电信、金融、服务等领域。其中互联网领域占比最高,达31%,其次为政府部门和电信领域,占比分别为12%和9.7%。

中国服务器下游应用结构分布情况

资料来源:IDC,华经产业研究院整理

相关报告:华经产业研究院发布的《2022-2027年中国服务器行业市场运行现状及投资规划建议报告》;

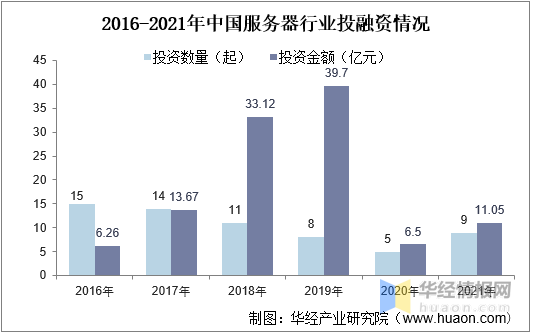

4、投融资情况

从我国服务器行业投融资情况来看,随着近年来行业的不断整合发展,我国服务器相关投资数量也随之减少,投资逐渐趋于理性,大多集中于优势、创新企业。据资料显示,2021年我国服务器行业相关投资数量为9起,投资金额达11.05亿元。

2016-2021年中国服务器行业投融资情况

资料来源:IT桔子,华经产业研究院整理

六、竞争格局

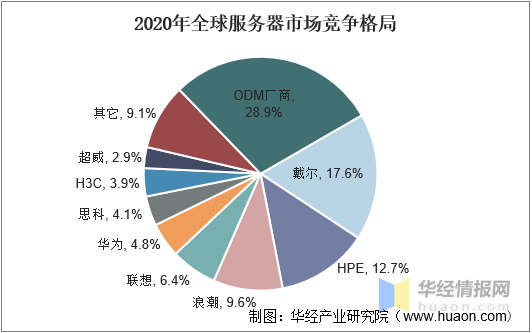

1、全球市场份额

从全球服务器竞争格局来看,目前全球服务器市场格局较为分散,白牌化趋势明显。具体来看,2020年全球服务器市场份额CR3仅为39.9%,其中市场份额第一的戴尔市场份额仅为17.6%,而ODM厂商市场份额占比为28.9%,由此可见服务器白牌化趋势显著。

2020年全球服务器市场竞争格局

资料来源:IDC,华经产业研究院整理

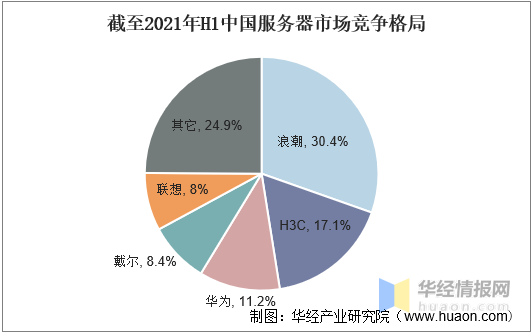

2、中国市场份额

从我国服务器市场份额情况来看,我国服务器行业市场较为集中,国产企业品牌在国内市场占据绝对的份额优势。具体来看,截至2021年上半年,我国服务行业市场CR3达58.7%。其中浪潮以30.4%的份额占比占据第一,其次为H3C和华为,份额占比分别为17.1%和11.2%。

截至2021年H1中国服务器市场竞争格局

资料来源:IDC,华经产业研究院整理

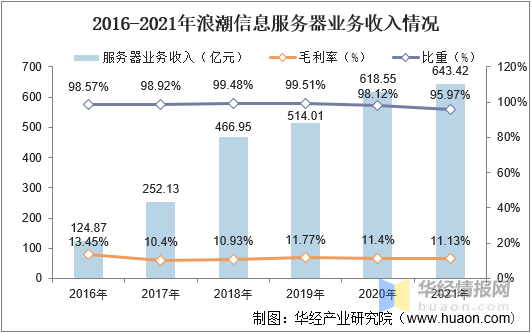

3、重点企业—浪潮信息

浪潮信息是全球领先的新型IT基础架构产品、方案及服务提供商,以“智慧计算”为战略,通过“硬件重构+软件定义”的算力产品和解决方案、构建开放融合的计算生态,为客户构建满足多样化场景的智慧计算平台,全面推动人工智能、大数据、云计算、物联网的广泛应用和对传统产业的数字化变革与重塑。公司主营业务集中,专注于服务器行业,98%以上的营业收入来自服务器产品及部件,目前已形成具有自主知识产权、涵盖高中低端的各类型服务器系列产品,可以分为通用服务器、存储、AI服务器、高性能计算机等。据资料显示,2021年浪潮信息服务器业务营收为643.42亿元,同比增长4.02%,毛利率为11.13%,占总营收的95.97%。

2016-2021年浪潮信息服务器业务收入情况

资料来源:公司公报,华经产业研究院整理

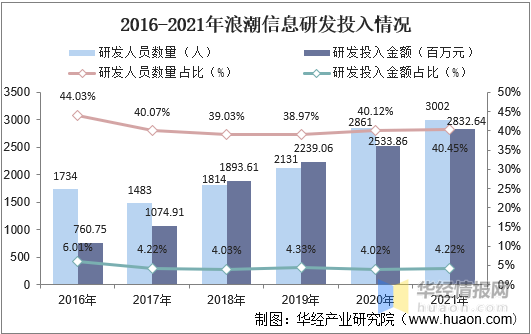

从投入研发来看,公司顺应全球信息技术发展趋势,始终把研发放在战略高度,以市场为导向,积极推动各产品线技术自主创新,强化技术突破,掌握核心技术,不断提升产品的市场竞争力,持续为市场打造具有世界级水准的“金刚钻”产品。近年来一直在加大对服务器的研发力度的投入。其中研发人员数量从2016年的人增加至2021年的3002人,占比一直保持在40%以上;研发投入金额从2016年的7.61亿元上升至2021年的28.33亿元。

2016-2021年浪潮信息研发投入情况

资料来源:公司公报,华经产业研究院整理

七、行业发展趋势

1、数据增长带动行业发展

服务器主要用于在网络中为终端提供计算或者应用服务,是云计算产业链的最核心环节。随着5G时代的逐渐来临,新型移动终端连接数量持续增长,流量爆发将驱动数据计算、存储需求呈几何级增长,服务器出货规模也将迎来确定性爆发,带动行业迅速发展。

2、边缘服务器需求加速,行业发展空间广阔

伴随人工智能、5G、物联网等技术的逐渐成熟,算力需求从数据中心不断延伸至边缘,以产生更快的网络服务响应,满足行业在实时业务、应用智能、安全与隐私保护等方面的基本需求,边缘服务器的需求会加速,成为未来服务器市场重要的一部分。而随着边缘应用场景的逐渐丰富,为适应复杂多样的部署环境和业务需求,对于具有特定外形尺寸、低能耗、更宽工作温度以及其他特定设计的边缘定制服务器的需求将快速增加。

3、政府和互联网领域为行业增长主要动力

从政府行业看,随着我国和谐社会建设逐渐深入,国家加大了对关系国计民生行业的投入力度,地震监测、平安城市、数字环保、公共卫生、文化共享等公共事业领域的服务器采购需求不断加强。而随着全球物联网、大数据时代的来临、互联网企业对于数据存储、计算等方面需求几何增长,其对服务器的需求也将大幅增加。

华经情报网隶属于华经产业研究院,专注大中华区产业经济情报及研究,目前主要提供的产品和服务包括传统及新兴行业研究、商业计划书、可行性研究、市场调研、专题报告、定制报告等。涵盖文化体育、物流旅游、健康养老、生物医药、能源化工、装备制造、汽车电子、农林牧渔等领域,还深入研究智慧城市、智慧生活、智慧制造、新能源、新材料、新消费、新金融、人工智能、“互联网+”等新兴领域。

鲁公网安备37020202000738号

鲁公网安备37020202000738号