报告要点

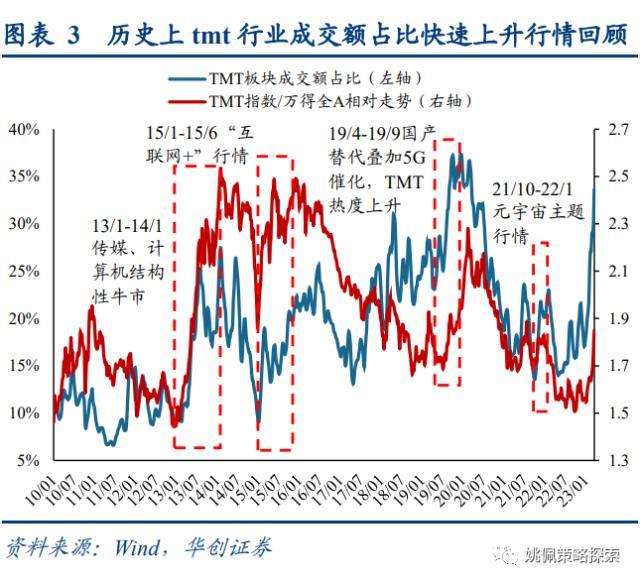

①TMT成交额占比超3成,处2010年以来94%分位,历史上强势主题交易热度快速上升,警惕短期触顶后的回调风险,典型如15/1-15/6互联网+、19/4-19/9国产替代、21/10-22/1元宇宙。

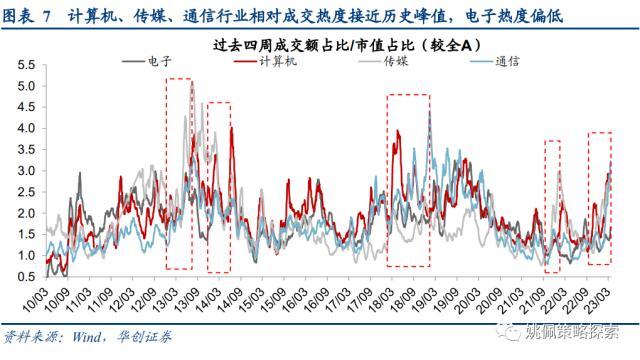

②AIGC交易已明显过热。华创策略构建相对成交热度:成交额占比/市值占比,AIGC板块相对交易热度多数创新高,其中AIGC指数、人工智能指数、传媒行业指数相对成交热度均处2010年以来100%分位,计算机、通信行业指数处98%分位,电子行业指数处43%分位。

③相对成交热度触顶后,相关板块通常需要时间消化估值,半年内可能无超额收益。典型如22/4-6新能源、21/10-22/1元宇宙、20/7-21/2茅指数行情等,原因是短期快速上升的高估值没有强基本面快速跟进支撑。

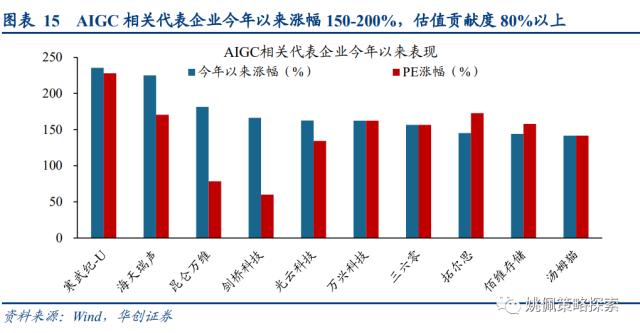

④历史上大的主题行情,可分拔估值-回调-冲高三个阶段,典型如13-15年互联网、19-21国产替代、20-21双碳,第一阶段拔估值,指数涨幅50-80%,代表个股涨幅200-300%;第二阶段回调,指数回撤幅度20-30%,对应回吐前期涨幅的40-60%。今年以来AIGC指数56%,代表个股涨幅150-200%,我们认为已处在拔估值第一阶段尾声。

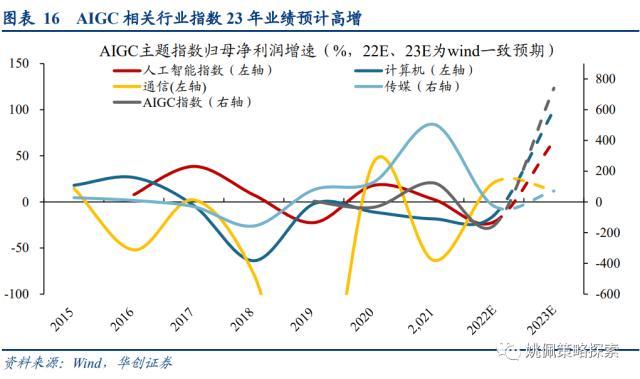

⑤参照历史上大的主题行情第一波上涨幅度,我们认为目前AIGC指数后续或存在0-15%的上涨空间,最大回撤点位对应当前指数跌幅可能在8-30%左右。后续转向基本面兑现,一致预期下净利润增速:人工智能指数21、22E、23E(wind一致预期)分别3%/-22%/66%(23E);计算机-18%/-15%/100%(23E)、传媒504%/-27%/71%(23E),一季报是重要观测窗口。

⑥配置建议:剩余流动性高位向下,大盘蓝筹占优,行业关注上游资源品(工业金属)、大众消费品(食品、纺服)、家电。

报告正文

一、TMT成交占比超3成,警惕类似交易过热后的回调风险

科技板块交易拥挤,TMT成交额占比处2010年以来94%分位,人工智能占比创新高。今年以来,在ChatGpt主题概念催化下,以计算机、传媒为代表的TMT板块表现亮眼,成为市场最大主题,TMT板块短期快速上涨吸引资金流入,筹码集中,成交额占比快速上升,当前TMT成交额占比(过去四周)已达到33%,处2010年以来94%分位。从主题指数来看,AIGC和人工智能指数成交额占比均创历史新高。成交额占比快速提升,市场情绪短期进入高潮,预期充分演绎,有必要警惕行情后续可持续性,基本面尚不明朗的背景下,对相关板块超额收益的判断仍需谨慎。

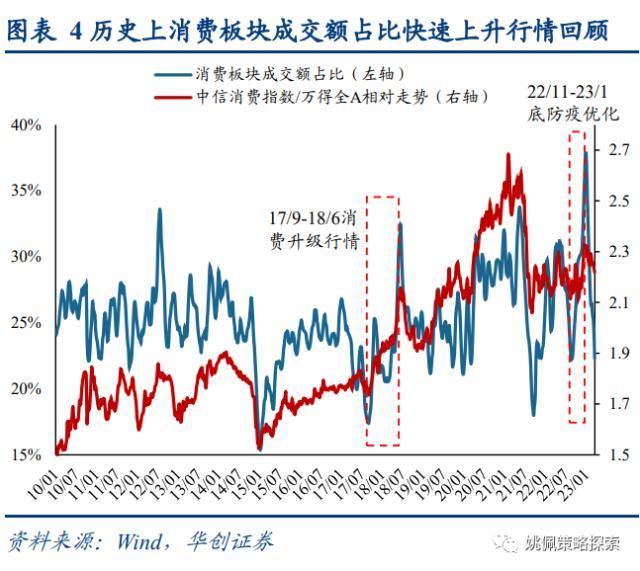

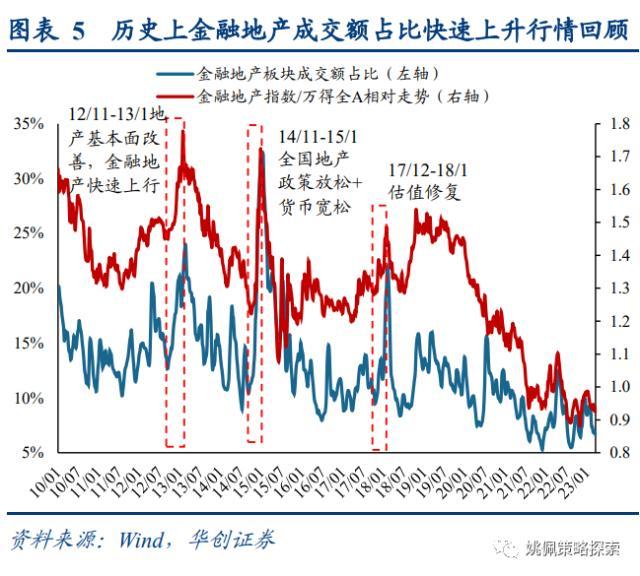

历史上强势主题交易热度快速上升,警惕短期触顶后的回调风险。2010年以来各板块在不同主题催化下均出现过交易热度快速上行的行情,典型如21/10-22/1元宇宙主题催化的传媒行情、22/11-23/1防疫政策优化后消费板块交易热度快速上行。在成交额占比快速提升,短期触顶后相关板块通常需要时间消化估值,可能跑输市场,警惕当前TMT交易过热后的回调风险。

1、TMT典型行情:互联网+、国产替代、元宇宙。15/1-15/6在“互联网+”催化下tmt板块成交占比从9%快速上行至20%,之后市场回调中计算机、传媒等行业跌幅靠前;19/4-19/9国产替代叠加5G催化,电子、通信板块交易火热,tmt板块成交占比从23%快速上行至35%,而后持续跑输市场;21/10-22/1在元宇宙主题催化下,传媒交易热度短期快速提升,带动tmt板块成交占比从13%上行至23%,但之后半年内无超额收益。

2、消费典型行情:消费升级、防疫优化。17/9-18/6随着消费升级战略推进,以白酒、家电为代表的高端消费行情火热,带动消费板块成交占比从17%快速升至32%;22/11-23/1随着防疫政策优化,以出行链为代表的困境反转主题热度快速上升,带动消费板块成交占比从25%快速上行至38%,而之后由于高估值缺乏基本面的强预期,消费出现较大幅度回调。

3、金融地产典型行情:政策放松、估值修复。12/11-13/1地产基本面改善带动金融地产行情回暖,成交占比从13%快速升至24%,随后股价出现大幅回调;14/11-15/1由于全国地产政策放松,银行地产迎来岁末躁动行情,成交占比从10%快速上行至32%,随后再度大幅回撤;17/112-18/1金融地产迎来估值修复行情,成交占比从9%升至22%。

4、周期典型行情:供给侧结构性改革、通胀。16/7-17/4供给侧结构性改革推升上游资源品价格上涨,周期行业交易热度升温,成交占比从40%快速上行至54%,而后一年内持续跑输市场;21/2-21/9货币宽松背景下经济复苏带来通胀上行,期间周期板块走出结构性行情,成交占比从39%快速上行至59%。

二、AIGC相对成交热度已明显过热,参考历史其他主题过热达峰后,半年内或无超额收益

单纯看成交额占比,不能反映出交易过热,因为主线行业本身市值扩张,承载的资金量也在提升,华创策略看重的交易热度是相比于市值占比的成交额比重,这一比值反映的是板块所能承接的成交体量,比值过高往往表征交易出现过热,存在筹码调整风险。

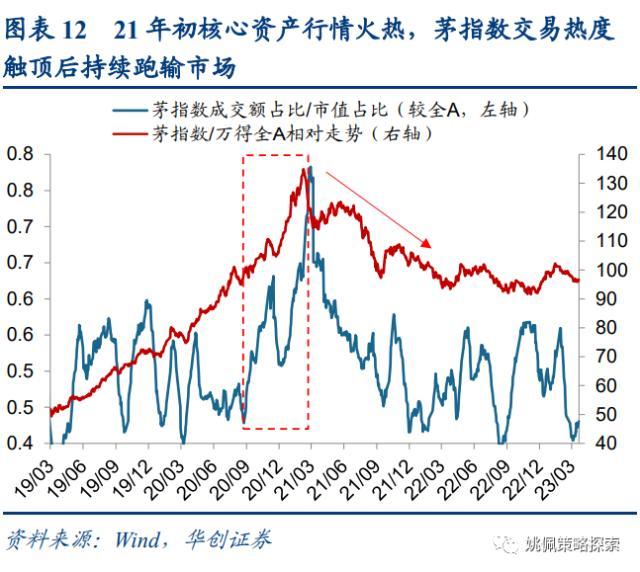

AIGC相对成交热度创历史新高,计算机、传媒、通信热度接近历史峰值。近期科技主题行情火热,定义“成交额占比/市值占比”为相对成交热度,AIGC和人工智能指数均创历史新高。从行业热度来看,计算机、传媒、通信均接近历史峰值,其中计算机、通信均处2010年以来98%分位,传媒处100%分位,相比之下,电子交易热度偏低,当前仍处2010年以来43%分位。值得注意的是,历史上主题行情中,相对成交热度短期触顶后,相关板块通常需要时间消化估值,半年内可能无超额收益,典型如22/4-6新能源、21/10-22/1元宇宙、20/7-21/2核心资产行情等。

复盘:相对成交热度触顶后,相关板块通常需要时间消化估值,半年内可能无超额收益,原因是短期快速上升的高估值没有强基本面快速跟进支撑。过去两年主题行情中,交易热度是很有效的预警信号,典型如:

新能源22/4-6相对成交热度触及90%分位,中报后获利了结,后续半年内跑输市场。22年4月底,市场在上海疫情逐渐解封后迎来反弹,其中以新能源为代表的成长赛道反弹幅度最大,相对成交热度也随之水涨船高,其中中证新能从0.9快速上行至1.5,光伏指数从0.9升至1.9,均回升至过去一年来90%以上分位。同时新能源板块估值也大幅上行,中证新能、光伏指数PE-ttm分别从4月底的30、28倍上行至6月底41、42倍,但由于经济数据不及预期,叠加中报密集披露,部分资金从高估值板块获利了结,新能源股价持续跑输市场,22年8-12月中证新能指数涨幅-24%、光伏指数-15%,显著跑输万得全A的-8%。

21/10-22/1元宇宙驱动传媒相对成交热度触及100%分位,但缺乏硬件支撑,主题炒作行情未持续。2021年10月以Facebook押注元宇宙为契机,市场掀起元宇宙主题行情,交易热度快速提升,21年9-12月,传媒板块相对成交热度从1.8快速升至4.9,创下13年以来历史新高。同时估值快速上行,传媒指数PE-ttm从21/10的24倍快速升至22/01的33倍,但由于缺少足够的硬件支撑,元宇宙更多只是商业概念的炒作,很难真正做到脱实入虚。因此在相对成交热度短期触顶后,主题行情逐渐降温,22年1-6月半年内传媒指数涨幅-22%,大幅跑输万得全A的-9%。

20/7-21/2茅指数相对成交热度突破95%分位,但海外流动性收紧冲击高估值赛道,核心资产持续跑输。21年初以白酒、医药为代表的核心资产行情火热,茅指数相对成交热度持续升温,从20/12的0.5快速上行至21/2的0.8,创下过去一年新高,突破过去三年95%分位。相关行业估值也同样达到历史高点,其中白酒PE上行至过去5年100%分位,医药95%分位。而随着海外流动性收紧、风险偏好下行等因素影响,A股进入阶段性回调,其中高估值的核心资产受影响更大,茅指数持续跑输市场,21年2月至年底茅指数涨幅-20%,显著跑输万得全A的4%。

三、对比历史大的主题行情,我们认为当前AIGC处第一阶段拔估值尾声

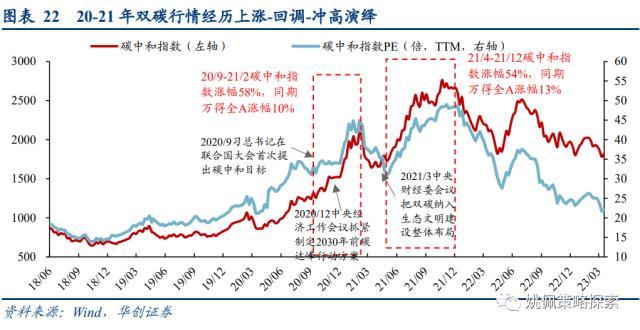

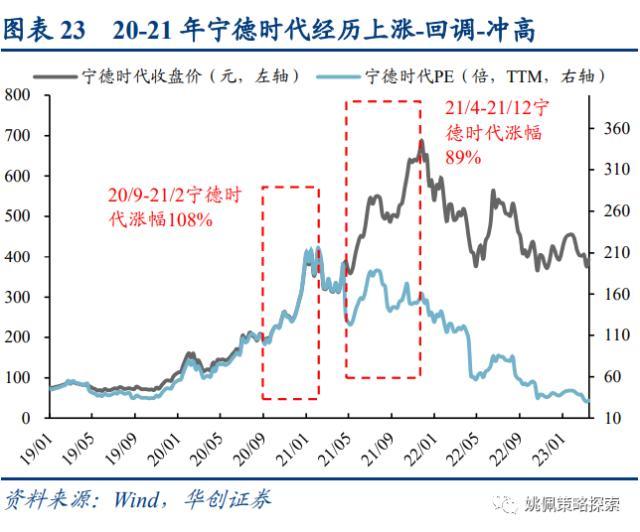

对比历史上大的主题行情,通常需要经历拔估值-回调-冲高三个阶段。以19-21年半导体国产替代行情和20-21年双碳行情为例,第一阶段拔估值主要受政策支持或技术创新催化,指数涨幅50-80%,代表个股涨幅200-300%;第二阶段由于估值高位而基本面尚未兑现进入震荡调整,指数回撤幅度20-30%,对应回吐前期涨幅的40-60%。我们认为当前AIGC行情处于拔估值第一阶段尾声,指数涨幅56%,代表个股150-200%,进一步向上空间有限。

今年以来人工智能指数涨幅45%,AIGC指数56%,代表个股涨幅150-200%,我们认为已处在拔估值第一阶段尾声。历史上大的主题行情,如19-21年半导体国产替代行情、20-21年双碳行情,通常需要经历拔估值-回调-冲高三个阶段。假设当前的人工智能行情能演绎成类似国产替代、双碳的大主题行情,则当前仍处拔估值第一阶段。今年以来人工智能指数涨幅45%,其中PE涨幅45%,即股价上涨均由估值推动,而AIGC指数涨幅更是已经达到56%。从个股角度来看,代表公司寒武纪-U、海天瑞声均已涨超200%,而昆仑万维、三六零、汤姆猫等涨幅也在150%左右。我们认为本轮AIGC行情已接近拔估值尾声,进一步向上空间有限,警惕估值高位的回调风险。参照历史上大的主题行情,我们认为目前AIGC指数后续或存在0-15%的上涨空间,最大回撤点位对应当前指数跌幅可能在8-30%左右。

测算方法:参照19-21年国产替代和20-21年双碳行情,第一阶段指数涨幅50-80%,当前AIGC指数涨幅56%,对应后续涨幅空间约0-15%。第二阶段最大回撤幅度20-30%,若后续涨幅0%,最大回撤30%,则最大回撤点位对应当前指数跌幅为30%;若后续涨幅15%,最大回撤20%,则最大回撤点位对应当前指数跌幅为8%,因此跌幅区间为8-30%。

当前交易热度和估值已充分反映预期,AIGC能否演绎成大的主题行情,仍需观测基本面兑现情况。当前AIGC交易热度创历史新高,tmt板块热度接近历史峰值。估值方面,人工智能指数PE处过去5年100%分位,计算机、传媒也均处80%分位以上。从涨幅、交易热度、估值角度来看,当前拔估值行情已接近尾声,短期或进入震荡调整阶段消化估值。后续AIGC能否演绎成“互联网+”、碳中和等大的主题行情,仍需观测基本面兑现情况。从归母净利润增速来看,人工智能指数21、22E、23E(wind一致预期)分别3%、-22%、66%;AIGC指数123%、-154%、741%;计算机-18%、-15%、100%;传媒504%、-27%、71%;通信-64%、21%、13%。一季报是重要观测窗口,当前高估值或已隐含一、二季度业绩预期,若23Q3、Q4业绩能有强势表现,AIGC或将演绎成类似互联网+、双碳的大主题行情。

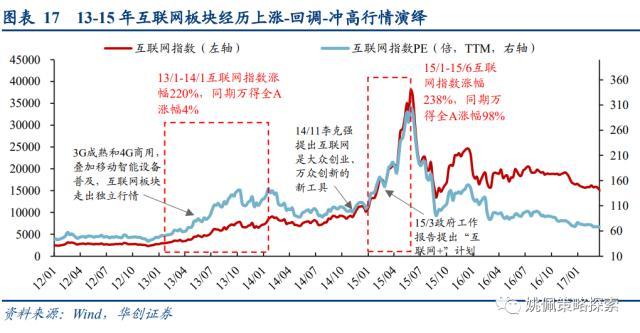

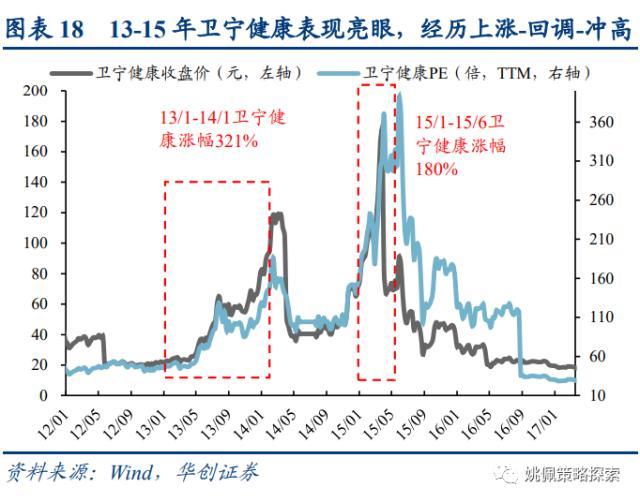

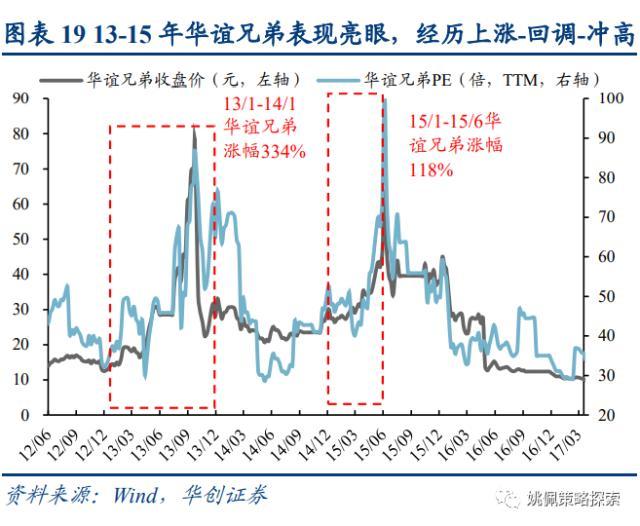

13-14年行情:13/1-14/1互联网指数涨幅220%,14/2-11回撤-26%,回吐前期涨幅37%。13年TMT走出极致的结构性牛市行情,且主要集中于游戏、影院、广告、软件等移动互联的下游应用领域。究其原因,主要有三:①13年新一届领导班子上台,政府产业政策对科技创新重视空前,13年1月国务院先后下发《国家重大科技基础设施建设中长期规划(2012-2030年)》和《关于深化科技体制改革加快国家创新体系建设的意见》,确定了七大科学领域重点;②智能手机普及率快速提升,2013年已达66%,且随着3G技术的成熟和4G的商用开启,产业重心向下游内容领域延伸,一系列电影及手游的爆发使得“流量”概念开始火爆;③并购政策宽松,以轻资产和外延式并购为核心的商业模式开始受到市场追捧。13/1工信部、发改委等12部门联合发布《关于加快推进重点行业企业兼并重组的指导意见》,提出“促进汽车、电子信息、医药等9大领域兼并重组”,传媒行业全年发生并购事件超50起,涉及电影、广告、游戏等子行业,一二级市场联动进一步推高了以传媒、计算机为主的互联网板块估值溢价。2013年成为移动互联网元年,全年互联网指数涨幅220%,其中PE涨幅185%,PE分位数(过去三年,下同)从15%升至98%,估值贡献度84%,业绩方面,13年互联网指数归母净利润同比增长6.5%,业绩贡献度3%(除估值和业绩外,还存在其他因素影响股价涨幅,因此估值与业绩贡献度合计并不一定为100%);行业层面来看,13/1-14/1传媒行业涨幅145%,其中PE涨幅92%,PE分位数从5%升至99%,估值贡献度63%,业绩方面,13年传媒行业指数归母净利润同比增长26%,业绩贡献度18%。个股层面来看,13-15年表现亮眼的卫宁健康、华谊兄弟在13年涨幅分别321%、334%。

14年市场风格转向价值,以计算机、传媒为代表的互联网板块进入阶段性调整。这一方面由于前期大涨后高估值进入消化阶段,14/2互联网指数、计算机、传媒、通信PE均达到过去3年90%以上分位。另一方面是低估值高性价比的价值股在“一带一路”以及棚改、基建等稳增长政策发力下开启估值修复。互联网指数14年最大回撤-26%,对应回吐前期涨幅的37%。直到14年底意外降息引爆牛市行情,叠加“互联网+”计划提出,TMT板块重回上行通道,15/1-15/6互联网指数涨幅238%,其中PE涨幅170%,PE分位数从68%上行至98%,估值贡献度71%,业绩方面,15Q2互联网指数归母净利润同比增长110%,业绩贡献度46%。

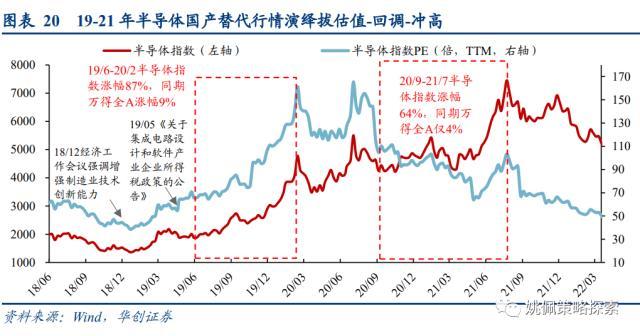

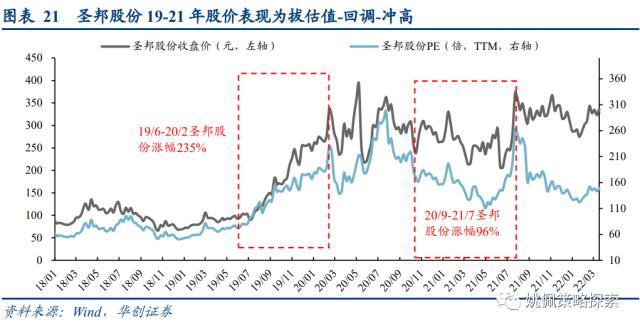

19-21年行情:19/6-20/2半导体指数涨幅80%,20/2-20/8回撤-30%,回吐前期涨幅45%。经历2018年中美贸易摩擦后,国家安全议题被不断加强,以半导体为代表的“国产替代”成为政策重点方向以及资本市场主线之一,18/12中央经济工作会议强调“增强制造业技术创新能力”,国产替代迫在眉睫。19/05财政部、税务总局针对集成电路企业发布税收补贴。政策催化驱动半导体估值提振,19/06-20/02半导体指数涨幅87%,其中PE涨幅82%,PE分位数从38%升至100%,业绩方面,19Q2-20Q1半导体指数归母净利润同比增速分别10%、22%、288%、107%。综合来看,估值贡献度44%,业绩贡献度56%,个股层面来看,以圣邦股份为例,19/6-20/2涨幅235%。20年初伴随国内外疫情扰动,市场进入震荡回调,半导体由于前期估值快速上行进入调整阶段,20/2-20/8半导体指数最大回撤达-30%,对应回吐前期涨幅的45%。直到20/08中报业绩验证,半导体行业重回上行通道,20/09-21/07半导体指数涨幅64%,其中主要系业绩贡献,估值反而小幅回落-10%。

20-21年行情:20/9-21/2碳中和指数涨幅58%,21/2-21/4回撤-20%,回吐前期涨幅58%。2020/09首次提出双碳目标之后,政策密集加码双碳领域,20/12中央经济工作会议将双碳列为21年重点工作之一,新能源进入新一轮产业周期,成为资本市场最大投资主线。20/09-21/02碳中和指数涨幅58%,其中PE涨幅35%,PE分位数从93%升至100%,业绩方面,20Q3-21Q1碳中和指数归母净利润同比增速分别16%、28%、158%,综合来看,估值贡献度60%,业绩贡献度43%。个股层面来看,代表公司宁德时代涨幅108%,阳光电源涨幅325%。21年初伴随海外流动性收紧等因素影响,A股进入阶段调整期,其中新能源由于估值高位受影响更大,碳中和指数最大回撤-20%,对应回吐前期涨幅的58%。直到21/05,伴随新能源汽车销量等高频数据和21Q2中报业绩验证,双碳相关领域迎来戴维斯双击,机构资金大幅入场,21/04-21/12碳中和指数涨幅54%,其中PE涨幅27%,业绩方面,21年归母净利润同比增长33%,综合来看,估值贡献度50%,业绩贡献度61%。

四、配置建议:剩余流动性高位向下,大盘比小盘占优

剩余流动性高位向下,大盘蓝筹占优,行业关注上游资源品、大众消费品、家电。我们维持年度策略《松绑、复苏与通胀-20230102》风格判断:大盘占优,小盘承压。复苏大背景下,决定风格的不是分子端的困境反转,而是分母端的剩余流动性向下。未来12个月M2预计高位回落,叠加社融企稳上行,剩余流动性高位回落,小盘风格相对承压。从2010年以来的经验看,表征大小盘风格的国证2000/沪深300与剩余流动性相关性较高,仅有的两次背离发生在2011年、2018年熊市期间,市场趋于选择大盘股的防御属性。2012/6、2015/12、2020/2剩余流动性触顶拐点,都成为小盘向大盘风格的切换拐点,带来半年以上的大盘占优行情,体现为国证2000/沪深300持续下行。行业配置方面,我们明确看好涨价品种,价格上涨反应真实需求回暖,具体品种包括上游资源品(工业金属、化工)、大众消费(白酒、纺服)、家电。

风险提示:

1、疫情反复,宏观经济复苏不及预期;

2、海外疫情反复,可能对相关产业链及国内出口造成影响;

3、历史经验不代表未来:因市场环境等因素变化,历史数据得出的经验可能在未来失效。

本文源自券商研报精选

鲁公网安备37020202000738号

鲁公网安备37020202000738号