(报告出品方/分析师:中泰证券 王芳 杨旭 李雪峰)

1. 晶晨股份:国内多媒体智能终端 SoC 芯片龙头

1.1 公司介绍:全球布局、国内领先的多媒体智能 SoC 厂商

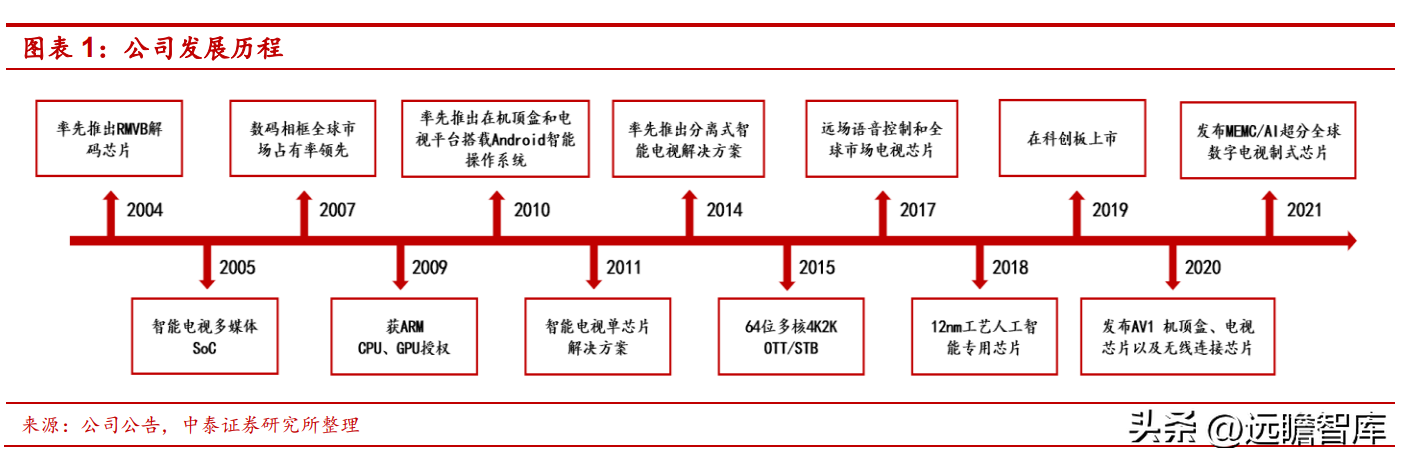

晶晨股份成立于 2003 年,是一家专注于多媒体智能终端 SoC 芯片的研发、设计与销售的集成电路设计企业。

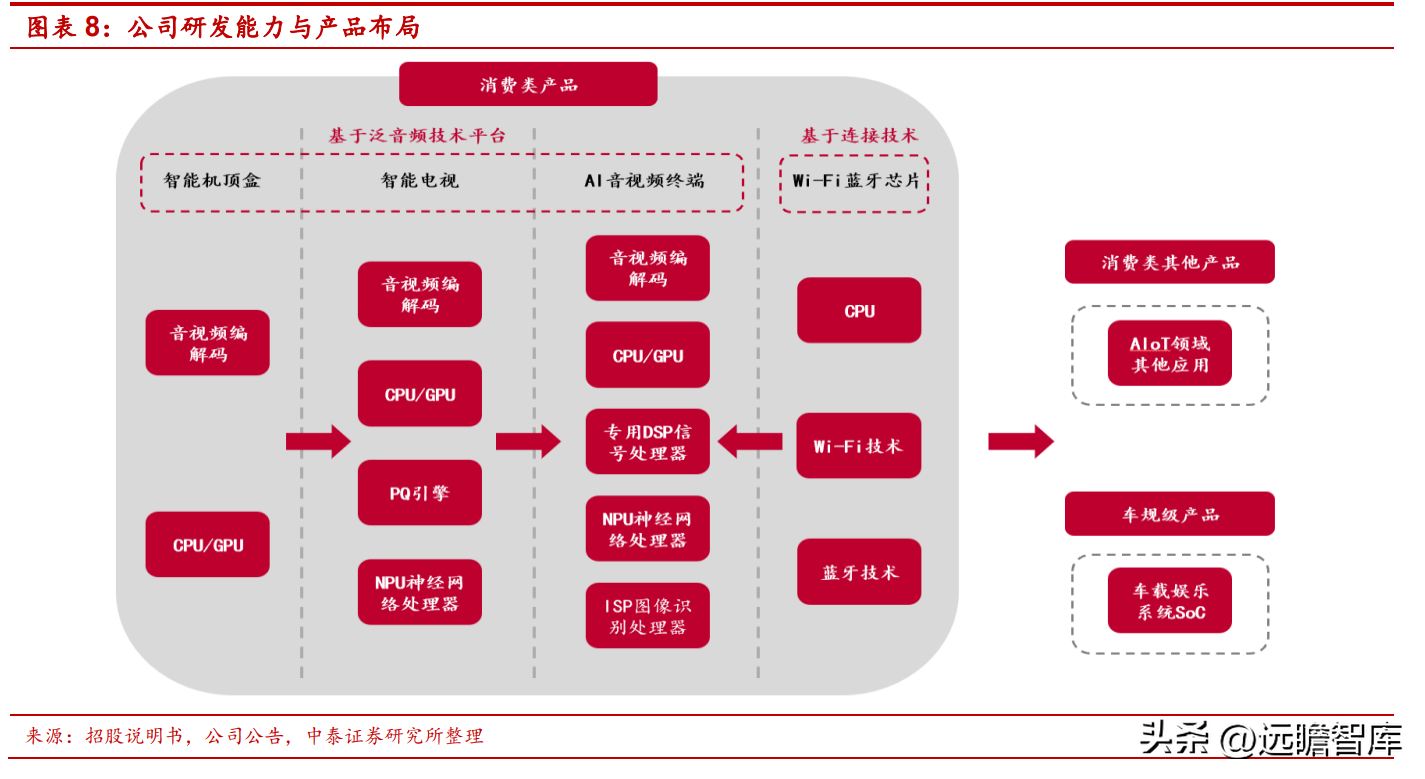

公司在音视频解码、模拟电路和数字电路设计、生产工艺开发等方面拥有深厚的技术积累, 产品及应用方案在性能、面积、功耗、兼容性等方面均位于行业先进水平。经过多年的发展,公司形成了以智能机顶盒芯片、智能电视芯片、AI 音视频终端芯片为主的业务格局,并进一步向 Wi-Fi 蓝牙芯片和汽车电子领域开拓。

2019 年,公司作为科创板第一批被受理的企业成功上市。凭借完善的技术创新体系、强大的研发能力、领先的技术优势,公司现已成为全球布局、国内领先的多媒体智能 SoC 龙头。

经销渠道全球布局,公司芯片产品获得客户一致认可,广泛应用于境内外知名企业。

公司业务覆盖中国大陆、香港、北美、欧洲、拉丁美洲、亚太、非洲等全球主要经济区域,借助全球性布局的区位优势和市场资源,公司芯片已广泛应用于国内外知名客户及众多运营商设备,国内客户涵盖中兴通讯、创维、小米、TCL 等知名厂商,国外客户涵盖 Google、 Amazon、Epson 等境外厂商。

公司积极把握市场机遇,加大市场开拓力度,在巩固国内市场的同时,进一步拓展全球市场机会。目前,公司新产品导入取得积极进展,在海外客户的市场份额逐步增加,海外市场出货量和营业收入不断提升。

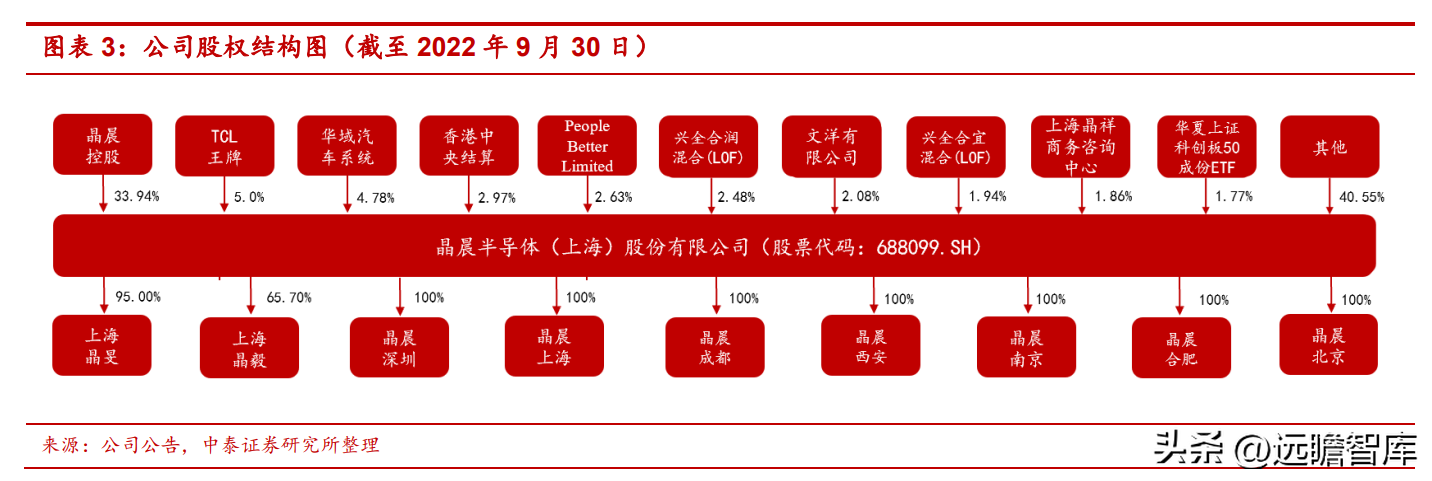

股权结构明晰,核心客户持股。

公司控股股东为 Amlogic (Hong Kong) Limited(晶晨控股),控股型公司无实际经营业务,持有公司 33.94%股权。公司下游关键客户 TCL、华域汽车、小米等战略入股,实现了晶晨与客 户之间的深度合作。截至 2022 年 9 月 30 日,TCL、华域汽车、People Better(小米旗下基金)持有公司股份比例分别为 5.00%、4.78%和 2.63%。公司子公司主要从事相关芯片的研发与销售业务。

1.2 公司产品:五大系列产品持续赋能,公司迎来新一轮增长通道

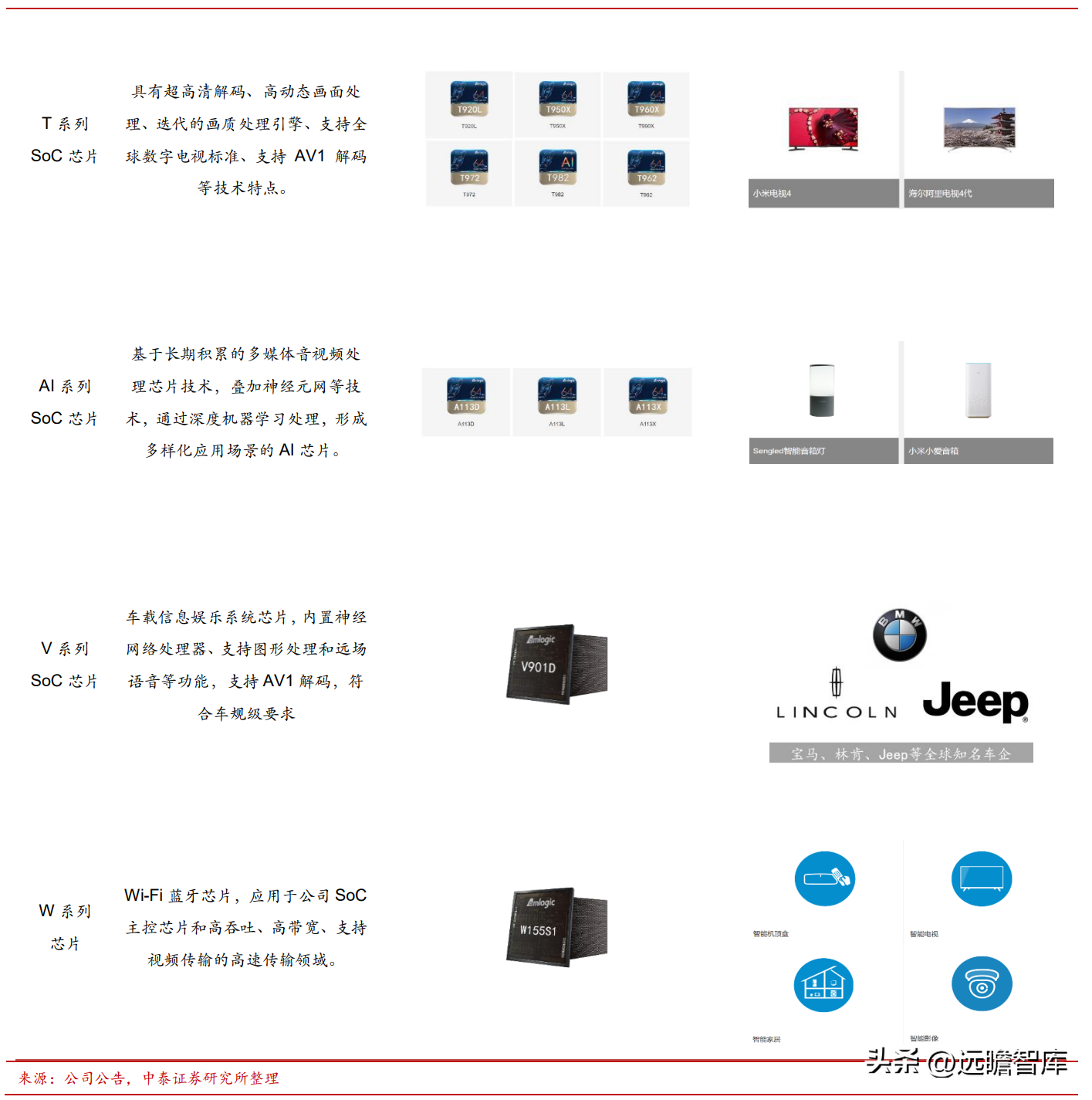

公司的芯片产品目前可分为五个大类,分别为 S 系列 SoC 芯片、T 系 列 SoC 芯片、AI 系列 Soc 芯片、W 系列芯片、V 系列 SoC 芯片。

S 系列 Soc 芯片主要有全高清系列芯片和超高清系列芯片,应用于 IPTV/OTT 机顶盒产品。T 系列 Soc 芯片主要应用于智能电视、智能投影等产品。

AI 系列 SoC 芯片主要有智能视频系列芯片和智能音频系列芯片,应用于如智能家居等 AI 音视频终端。

W 系列芯片主要为 Wi-Fi 蓝牙芯片,应用于公司 SoC 主控芯片和高吞吐、高带宽、支持视频传输的高速传输领域。

V 系列 SoC 芯片主要为车载信息娱乐系统芯片,应用于车载信息娱乐系统。

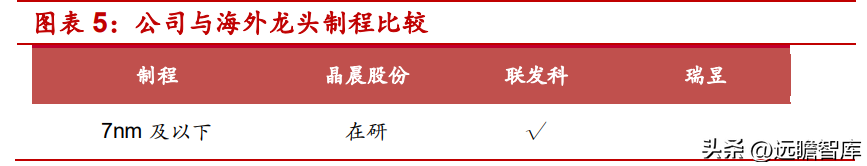

公司 S 系列、T 系列、AI 系列以及 V 系列产品制程均达到 12nm,性能持续优化。对应下游机顶盒、智能电视、AIoT 以及汽车电子领域,公司 主控 SoC 产品均达到 12nm 先进制程,与海外龙头厂商同处细分行业领先地位。

此外 6nm 高端芯片处于流片测试阶段,我们预计明年有望量产推出。

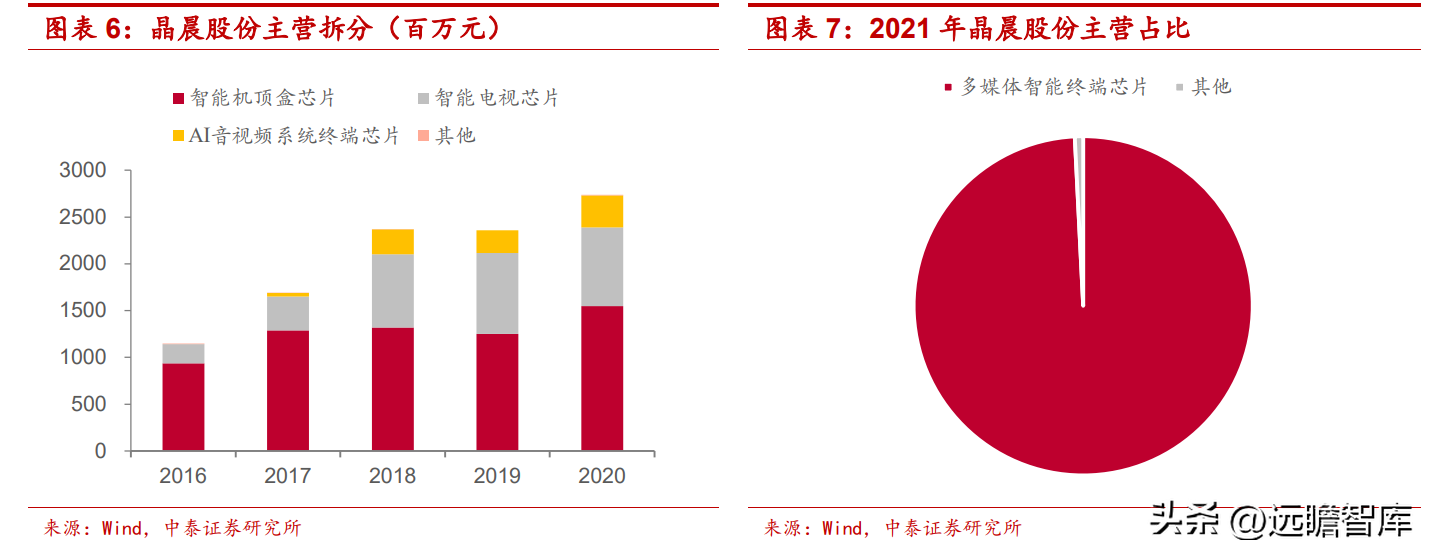

公司主要业务为多媒体智能终端芯片,智能机顶盒业务占比 5 成以上。

2020 年公司实现营业收入 27.38 亿元,其中智能机顶盒芯片业务实现营收 15.47 亿元,同比上升 23.66%,占总营收 56.50%;智能电视芯片出货量同比上升 9.1%,实现营收 8.43 亿元,占总营收 30.79%;AI 音视频系统终端芯片业务实现营收 3.42 亿元,同比上升 40.69%,占总营收 12.49%。

此外,公司积极布局新兴业务,不断拓展产品线,未来战略布局清晰,有望构成公司营收增长新动力。

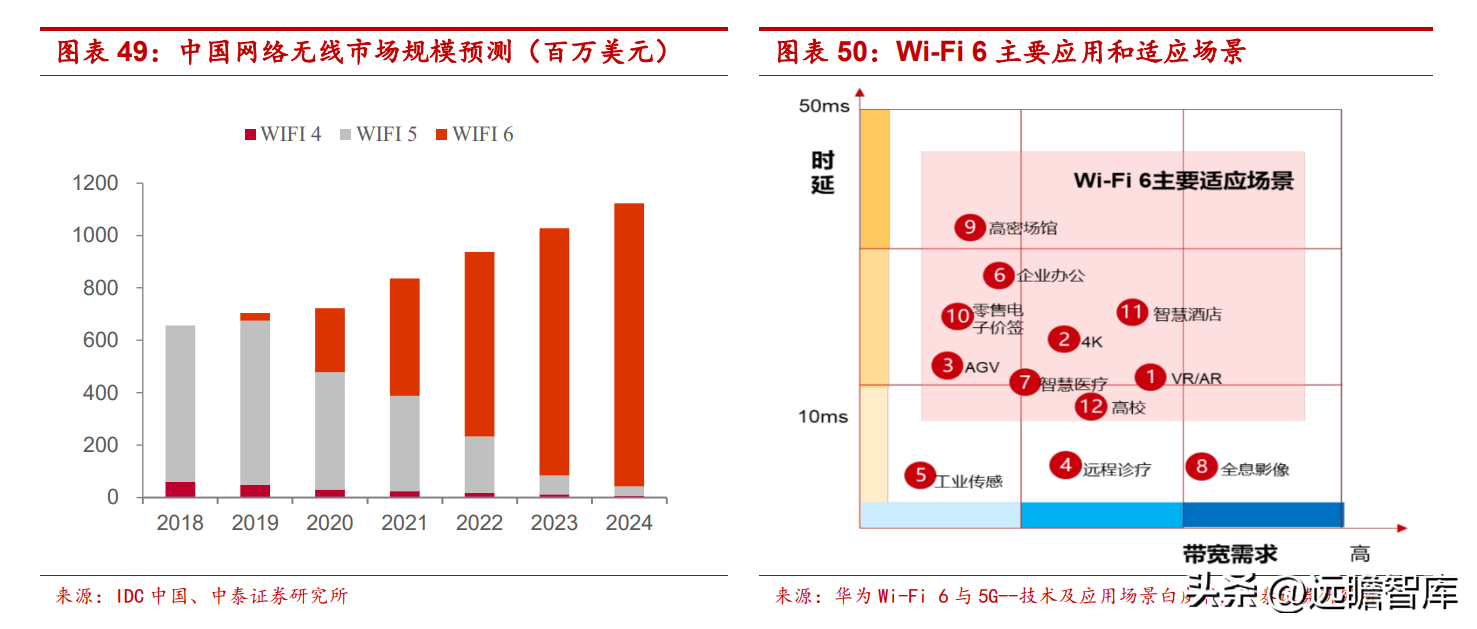

据公司在 2022 年 10 月底投资者调研交流表示,Wi-Fi 6 芯片预计将于 2022 年 4 季度量产,未来 Wi-Fi 芯片业务不仅将进一步与公司机顶盒、电视和 AI 音视频等传统业务适配,而且 还能结合投影仪、平板、PC、车载等,打开更多下游物联网应用场景。

同时,公司在车载信息娱乐系统芯片领域的持续研发和技术积累,为汽车电子业务拓展打下扎实基础,目前公司该业务方面进展顺利,已实现如林肯、宝马、Jeep 等海外高价值客户导入。

1.3 公司财务:盈利能力总体持稳,营收规模取得新的突破

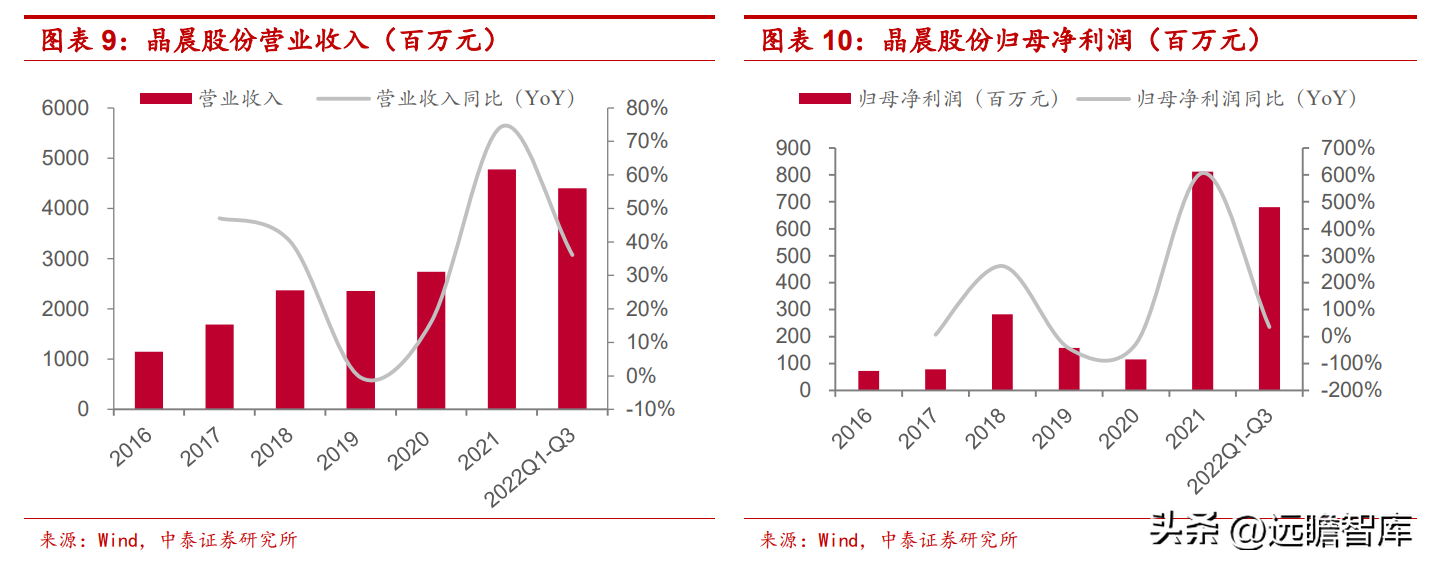

业绩增长态势明显,22 年前三季度营收进一步提升。2019-2021 年公司分别实现营收 23.58 亿元/27.38 亿元/47.77 亿元,2021 年营收同比增长 74.46%。

据公司公告显示,2022 年前三季度公司实现营收 44 亿元,同 比增长 36.08%,实现归属于上市公司股东的扣除非经常性损益的净利润约 6.4 亿元,同比增长 48.41%。

公司凭借丰富多元的产品线,全球多地战略布局,分散全球的优质客户群,长期积累的产品和解决方案的技术优势和规模优势,有效抵御了行业下行周期、经济不确定性带来的多重冲击,营收展现出强劲韧性。

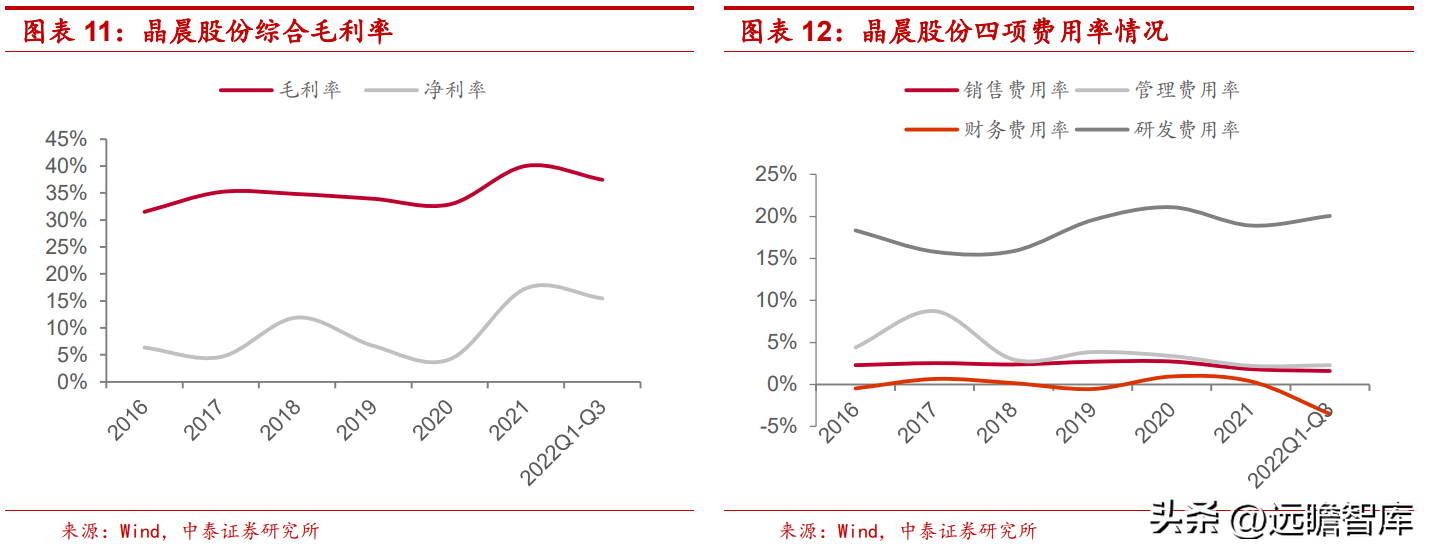

公司毛利率水平持稳回升,净利率触底反弹态势良好,全年有望维持高盈利态势。

2019-2020 年公司毛利率保持平稳,分别为 33.93、32.89%;2021 年规模效应叠加“缺芯潮”带动价格提升,推动公司盈利能力增长,公司毛利率为 40.03%,同比增加 7.14 pcts;2022 年前三季度公司仍然保持高盈利能力,毛利率维持在 37.46%的水平。

净利率方面,2019-2020 年由于规模扩张叠加疫情效应,公司净利率跌至谷底,分别 为 6.66%、4.17%。2021 年公司净利率触底反弹,净利率为 17.33%,同比增加 13.16 pcts。由于研发规模和投入的扩大,公司在 2022 年前 三季度净利率略有下降,为 15.46%。

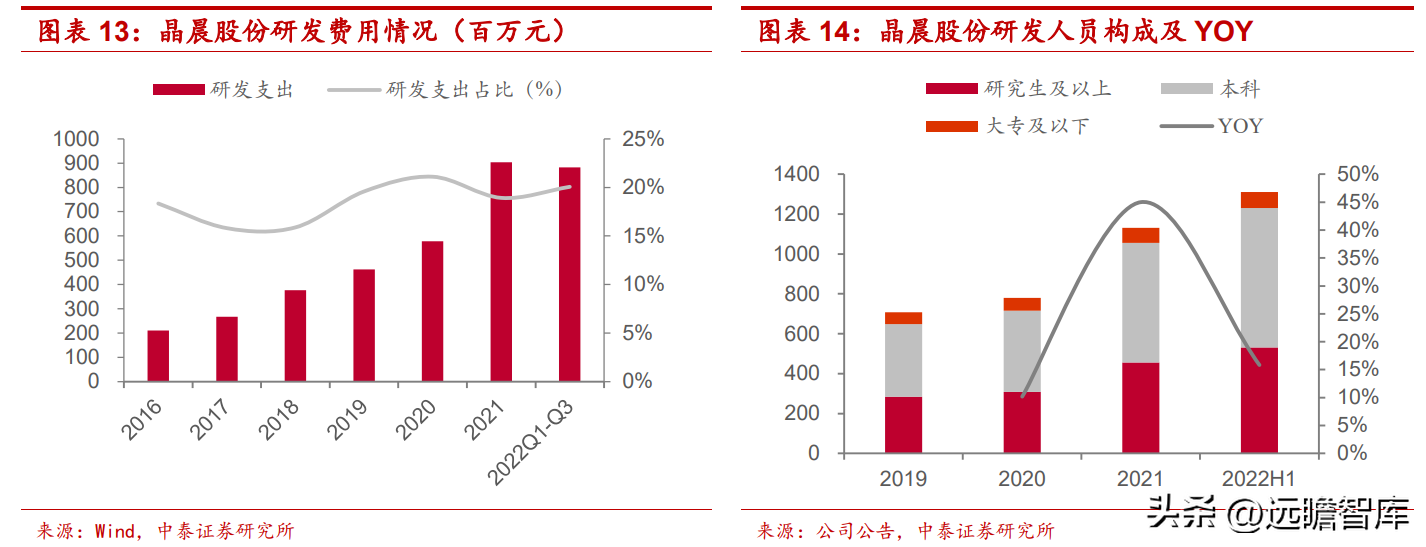

公司研发费用大幅增加,高强度的研发投入使公司竞争力持续提升。

2019-2021 年公司研发费用逐年提高,分别为 3.76 亿元/4.62 亿元/5.78 亿元;2022 年前三季度,公司研发团队进一步扩大,研发投入 8.83 亿元,同比增加 40.99%。

公司研发投入主要用于研发人员的股权激励费用以及增加公司研发人数,截至 2022 年 6 月 30 日,公司研发人员数量 为 1,310 人,占公司总人数的 83.87%,除拥有 11 项核心技术外,公司已获得 198 项发明专利,保障了产品线的拓展和新产品的上市。

此外,公司整体的期间费用稳步下降,未来公司有望凭借强劲的研发实力、优质的客户资源,积极开拓海内外市场,进一步提高核心竞争优势。

1.4 公司技术:12 纳米新工艺初步放量,构建公司核心竞争力

芯片编解码技术是多媒体终端芯片的核心。

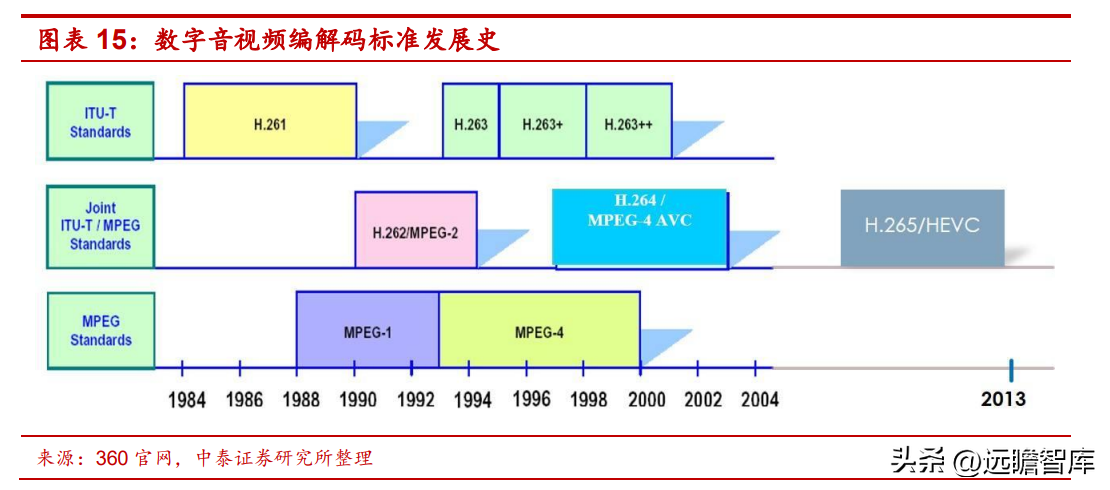

目前,多媒体终端主要应用于音视频播放,而随着主流视频清晰度从标清、高清向超高清(4K、8K)升级,视频文件数据量将呈指数增大,从而对多媒体终端的音视频编解码(压缩算法)技术提出更高挑战,要求其利用更小的带宽与存储空间,来实现更佳的视觉效果。

当前音视频解码标准主要包括国际 MPEG 和 H.26X 标准,以及中国 AVS 标准。其中 AVS 标准目前已更新至 AVS2,用于 4K 超高清数字电视,而国际 MPEG 和 H.26X 标准已于 2020 年更新至 VVC/H.266,主要面向 4K、8K 视频。

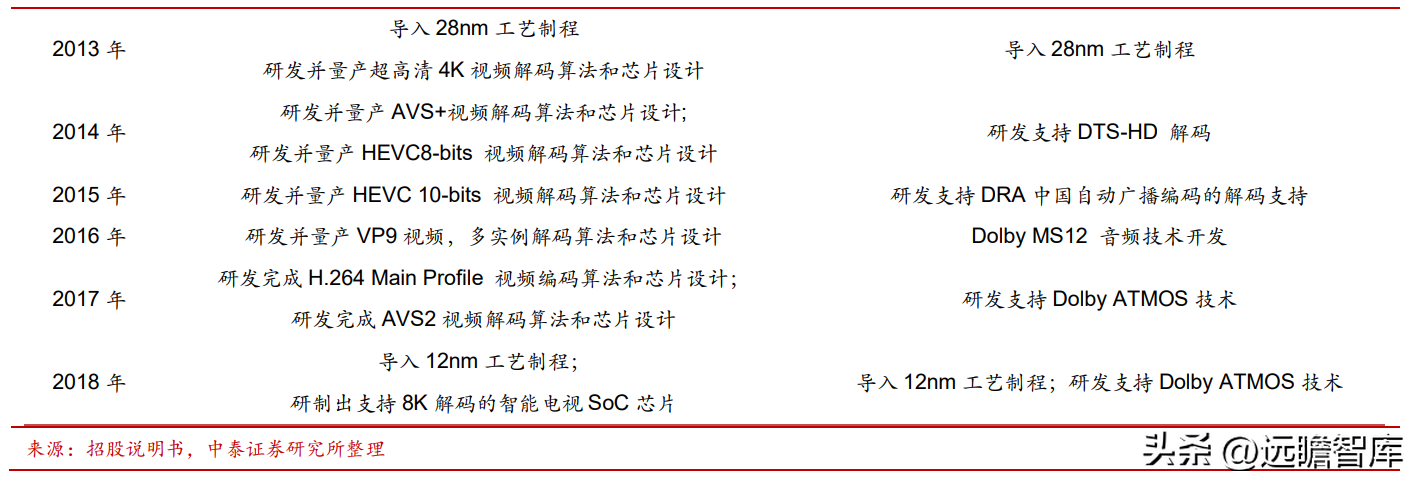

公司掌握业内领先的视频处理技术,在超高清音视频编解码技术上已形成领先优势。

目前,公司多媒体终端芯片可以支持 4K 60 帧 HDR 10 比 特的全 4K 特性以及最高 8K 的解码技术,可支持包括 VP9、H.265、H.264、AVS/AVS+/AVS2、MPEG1/2/4、RM/RMVB 等编解码格式以及 Dolby Vision、HDR10、HLG 等所有主流 HDR 格式,技术已实现超高清、 多格式、可处理复杂图像等特点。

领先的编解码技术将助力公司把握机顶盒与智能电视市场的 8K 化浪潮,进一步抢占市场份额。

抢先布局 12nm 制程工艺,未来发力可期。

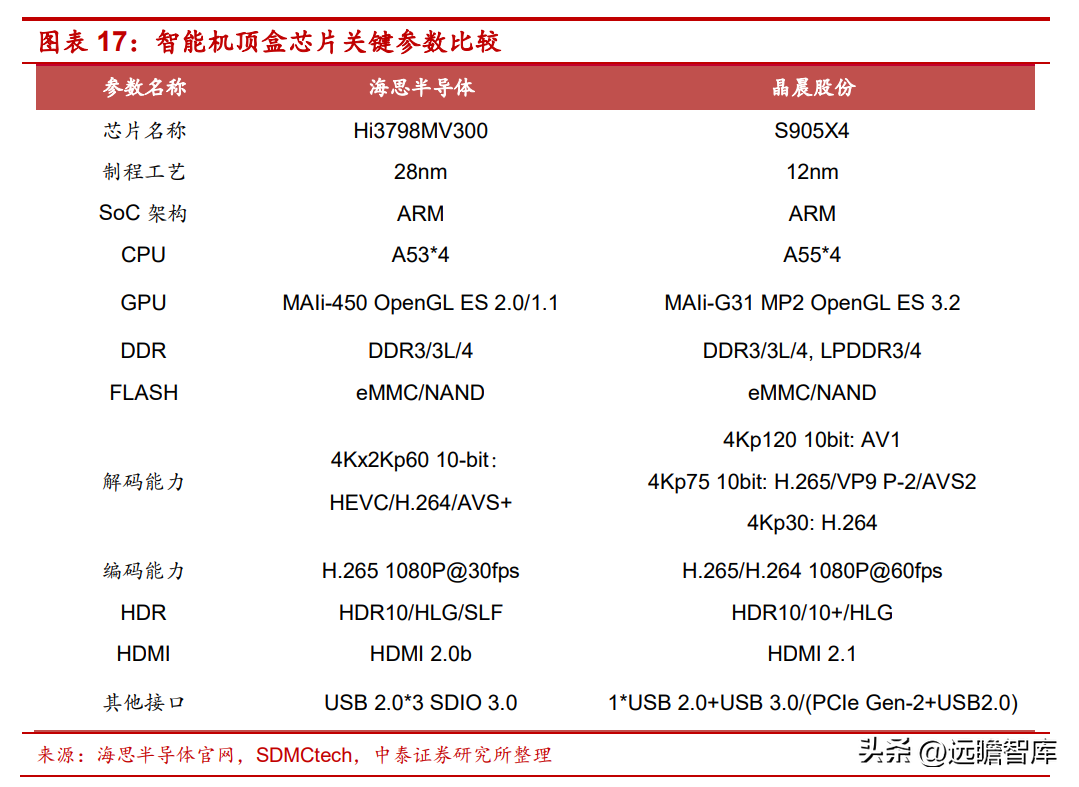

目前,国内多媒体智能终端 SoC 芯片领域,28nm 制程工艺仍然是主流。在智能电视芯片领域,晶晨、联发科等龙头公司率先采用了 12nm 制程工艺进行设计和量产。与此同时,公司也于 2018 年在智能机顶盒芯片领域导入 12nm 制程工艺。

目前公司智能机顶盒芯片、智能电视芯片、AI 音视频系统终端芯片以及部分汽车电子芯片已实现工艺制程从 28nm 到 12nm 的突破,伴随 12nm 产品渗透率提升,以及未来下游在高清、超高清的需求快速增长,将为 公司打开长期空间。

2. 高清智能双重加码,公司业务海外扩展

2.1 智能机顶盒 SoC 芯片:超高清需求拉动智能机顶盒芯片需求

机顶盒指数字视频变换盒(Set Top Box),是一个连接电视机与外部信号源的设备,它可以将压缩的数字信号转成电视内容,并在电视机上显示出来,信号可以来自有线电缆、卫星天线、宽带网络以及地面广播。一般来说机顶盒可以分为数字机顶盒及网络机顶盒,数字机顶盒主要是实现数模转换功能,传输媒介的不同可以分为数字卫星机顶盒、数字地面机顶盒、数字有线机顶盒。

网络机顶盒根据不同传输网络,可分为 IPTV 机顶盒与 OTT TV 机顶盒 两种:其中 IPTV 机顶盒也被称为交互式网络电视,指的是通过使用运营商 IP 城域网向家庭用户提供包括数字电视在内的多种交互式服务的机顶盒,其在视频清晰度与稳定性上具有优势;而 OTT 机顶盒主要通过公共互联网面向电视传输IP视频和互联网应用融合的服务,相较于IPTV 机顶盒,OTT 机顶盒具有视频资源丰富,可拓展性较高等特点。

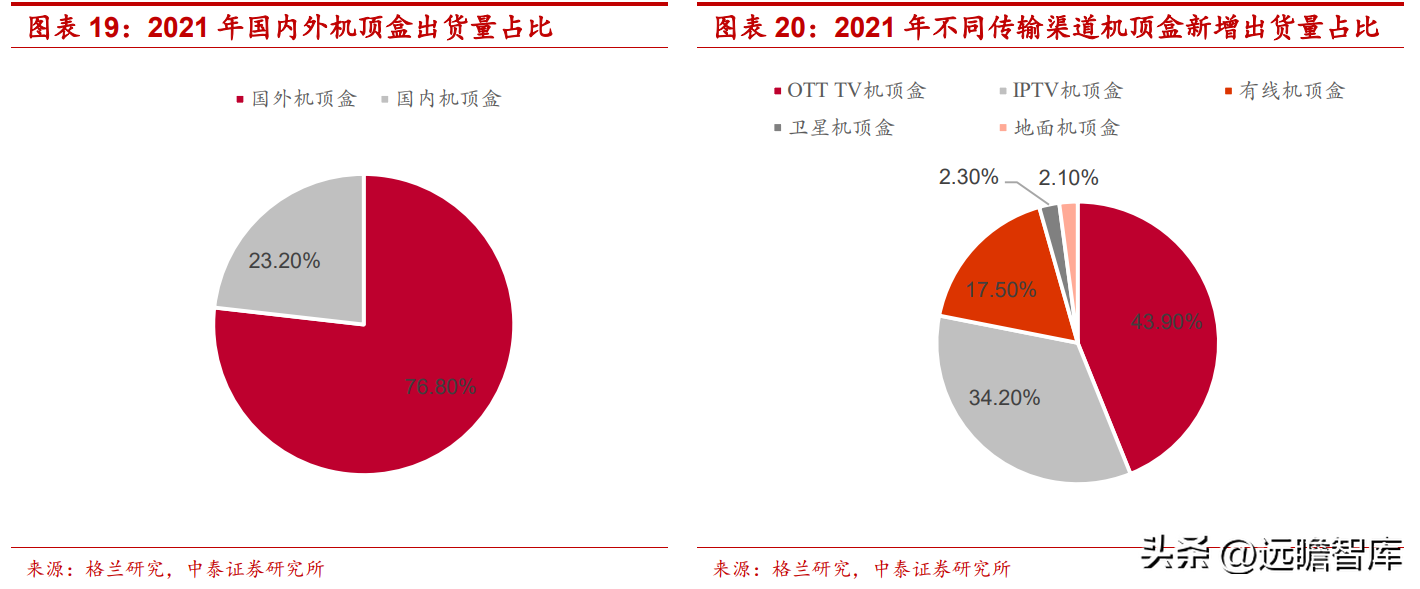

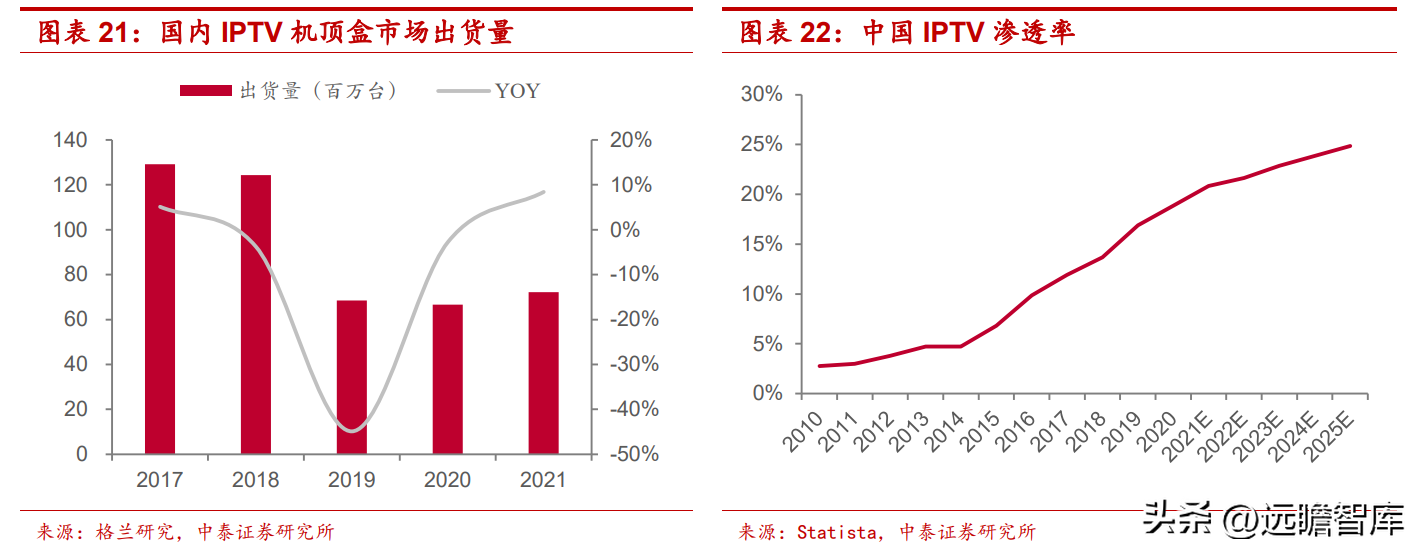

根据格兰研究数据显示,2021 年中国机顶盒整体新增出货量超过 7200 万台,同比上涨 8.4%。近年来,随着互联网的高速发展以及智能化进程持续推进,智能网络机顶盒步入高速成长期近年来,全球网络机顶盒的市场规模不断扩大。

根据格兰研究数据显示,2021 年中国机顶盒整体新增出货量达到 7216 万台,同比上涨 8.4%。其中,OTT TV 机顶盒新增出货量最高,份额达到 43.9%,其次是 IPTV 机顶盒新增出货占整体新增出货量的 34.2%;有线机顶盒出货量市场占比为 17.5%;直播卫星机顶盒和地面机顶盒市场出货较少,所占市场比例均不足 2.5%。

政策加快推进高清超高清电视发展,4K 走向成熟,8K 未来替代空间大。

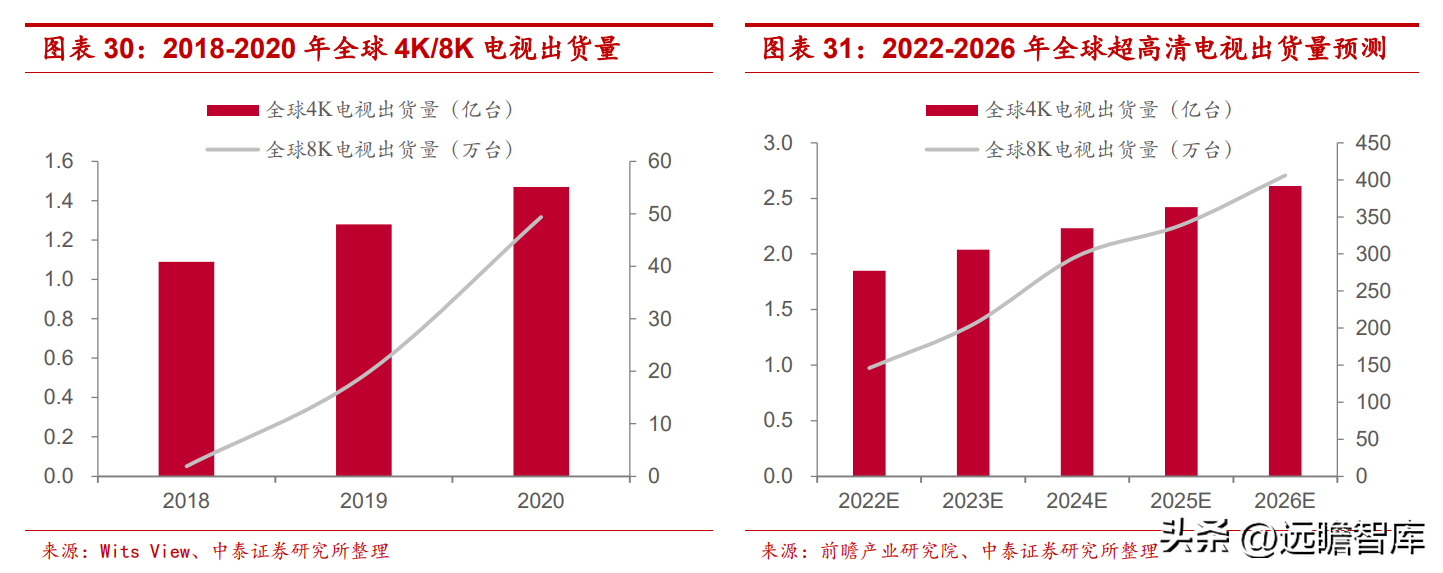

据 Wits View 数据显示,2020 年全球 4K 电视出货量为 1.47 亿台,渗透率达 60%,8K 电视自 2017 年推出后,2020 年出货量达 49.4 万台,渗透率仍然较低,未来替代空间大。2022 年 6 月,国家广播电视总局发布 《关于进一步加快推进高清超高清电视发展的意见》,强调大力推进高清超高清电视发展,提出自 2023 年 1 月 1 日起,有线电视网络新增机顶盒应主要为超高清智能机顶盒;到 2025 年底,全国电视台标清频道基本关停,有线电视网络高清超高清机顶盒普及率显著提升。

超高清时代用户数量快速增长,推动机顶盒进入换机潮。

根据《2021 年全国广播电视行业统计公报》,截至 2021 年底,全国高清电视频道 985 个,4K 超高清电视频道 8 个、8K 超高清电视频道 1 个,中央广播电视总台和 25 家省级台电视频道基本实现高清化。全国有线电视实际用户 数 2.04 亿户,高清和超高清用户 1.09 亿户,同比增长 7.92%。根据国家广播电视总局要求的 2025 年底全国标清频道基本关停,高清超高清普及率显著提升,我们预计未来对于高清、超高清机顶盒需求数量还将持续增长,市场空间广阔。

海外机顶盒市场持续增长,存量更换打开较大空间。

根据创维数字 2022 年 1 月份公司公开交流表示,相较于海外国家,我国目前机顶盒市场发 展较快,产品主要以 4K 超高清产品为主,从目前全球市场布局及渐进式更迭的需求来看,海外如非洲、印度、东南亚、拉美等地区主要是以销售 1K 高清盒子为主,而欧洲主要为 2K,中国及美国主要是 4K 超高清,未来全球市场将逐步向 8K 超高清过渡,海外机顶盒需求有望持续增长。

OTT 机顶盒迎智能化时代,海外市场前景广阔。

随着互联网流媒体平台的发展,OTT 服务凭借丰富的网站内容越发得到用户的青睐,截止 2020 年末,OTT 服务的预测全球订阅量为 10.64 亿,超过付费电视订阅数。伴随着 OTT 服务的迅猛发展,作为电视与网络之间的桥梁,近年来海外 OTT 机顶盒迅速起量,而随着宽带的普及,IPTV 出货量增长迅猛,尤其是在拉美等地区。2021 年 IPTV/OTT 机顶盒市场出货量达 3.1 亿台。其中,亚马逊、谷歌、ROKU 是全球 OTT 机顶盒的领先厂商,中兴、创维、烽火通信在全球 IPTV 市场中处于领导者地位。

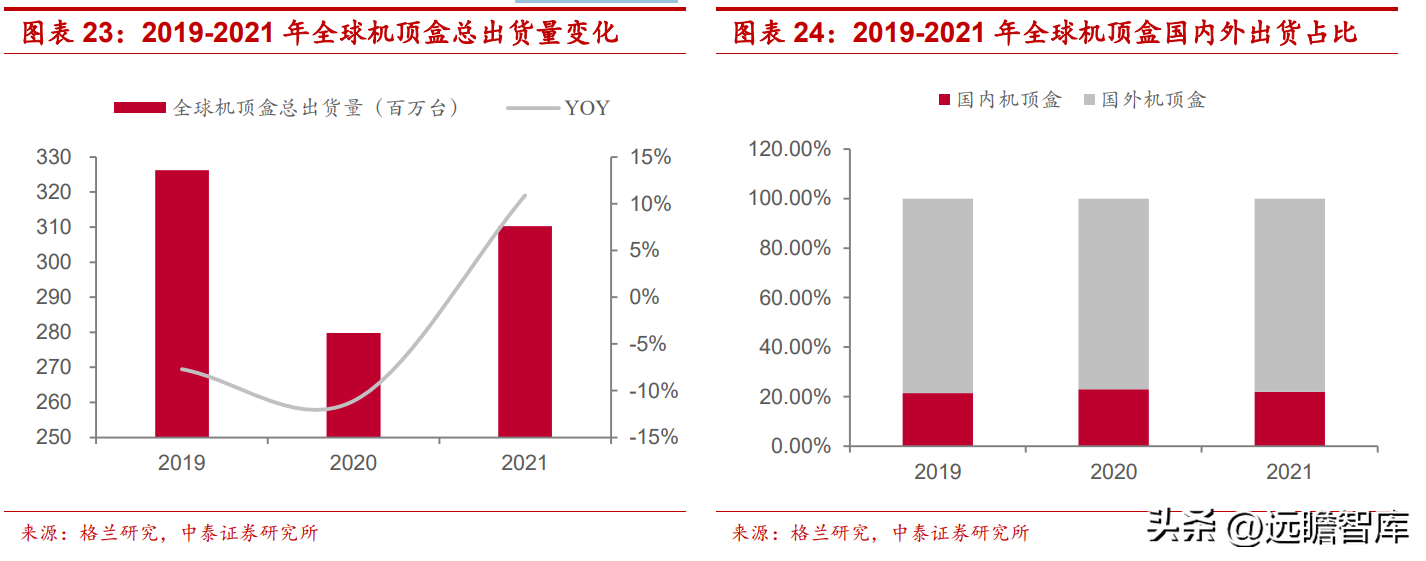

全球机顶盒增长态势明显,步入智能化机顶盒时代。

格兰研究数据显示,从 2015年至 2019年,全球机顶盒市场规模从 2.96亿台迅速提升至 3.26 亿台;2020 年受疫情影响,全球机顶盒出货量同比下滑 11.1%;2021 年逐步恢复,机顶盒出货量达 3.1 亿台,机顶盒出货量相较 2020 年增 加 3000 万台,同比增长 10.9%。其中,IPTV/OTT 机顶盒出货量从 2017 年的 1.6 亿台,增加到 2021 年的 3.1 亿台,年复合增长率达 27.4%,2019 年出货量占机顶盒整体市场的 80%以上,智能机顶盒份额增长态势明显。根据华经情报网预测,2025 年全球 IPTV/OTT 机顶盒出货量将 达 4.3 亿台。

公司自主研发视频解码技术,抢先占领 4K 机顶盒市场。

为应对机顶盒 4K 化趋势,公司于 2018 年导入 12nm 制程工艺,研发出 4K 超高清 OTT/IPTV 机顶盒系列 SoC 芯片,相关芯片方案已应用于阿里巴巴天猫精灵魔盒,该芯片方案为 12nm 制程工艺,兼具高性能与低功耗等优势。此外,公司已研制出采用 12nm 制程工艺且支持 8K 解码能力的 S905X3 智能机顶盒 SoC 芯片并已量产出货。

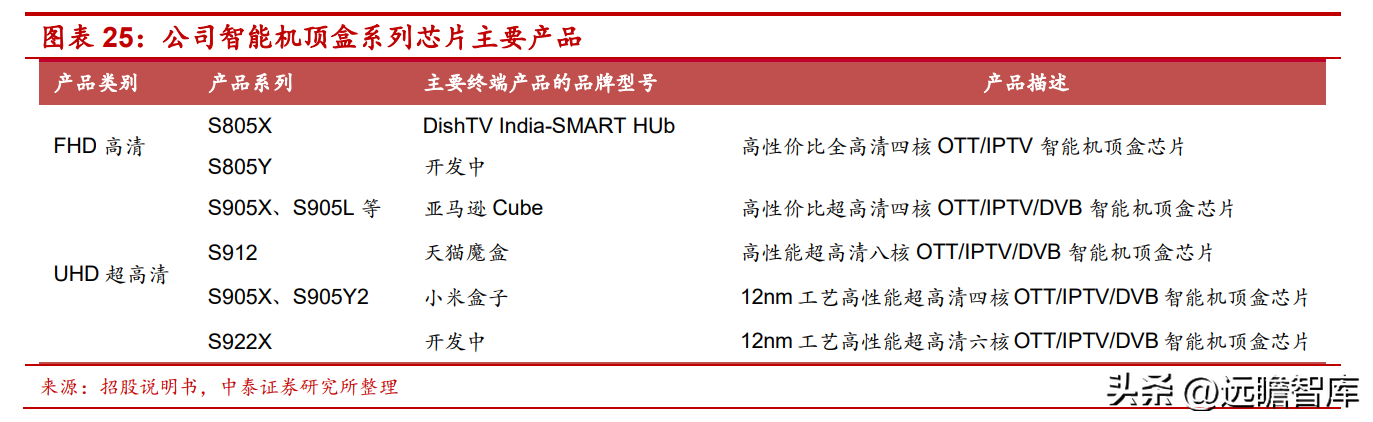

公司智能机顶盒 SoC 芯片主要有 FHD 全高清系列芯片和 UHD 超高清系列芯片,广泛应用于 IPTV 机顶盒和 OTT 机顶盒,该类机顶盒芯片主要包括数字信号的解码、处理、编码、输出等模块,以实现多种多媒体音视频信号在多媒体终端产品上的呈现。公司智能机顶盒芯片已实现工艺制程从 28nm 到 12nm 的突破,有效提升了芯片产品的性能、降低了功耗,产品工艺走在行业前列。

代表性的芯片产品类型如下:

面向国内运营商市场的系列产品:该类产品经过多年持续创新和升级换代,产品性能、稳定性优势明显,为公司智能机顶盒 SoC 芯片的主力产品之一;

面向海外运营商市场的系列产品:该类产品主要采用业界领先的 12 纳米制程工艺,产品已获得谷歌认证,支持 AV1 解码;

面向国内外非运营商客户的系列产品:该类产品类型丰富,根据不同客户和市场对产品性能、制程工艺方面的需求,覆盖高中低市场。

机顶盒芯片客户资源优质,市场份额稳步提升,竞争格局清晰。

公司智能机顶盒芯片方案被中兴通讯、创维、小米、阿里巴巴、Google、TIVO 等国内外知名厂商广泛采用,相关终端产品已广泛应用于中国移动、中国联通、中国电信以及众多海外运营商的设备。

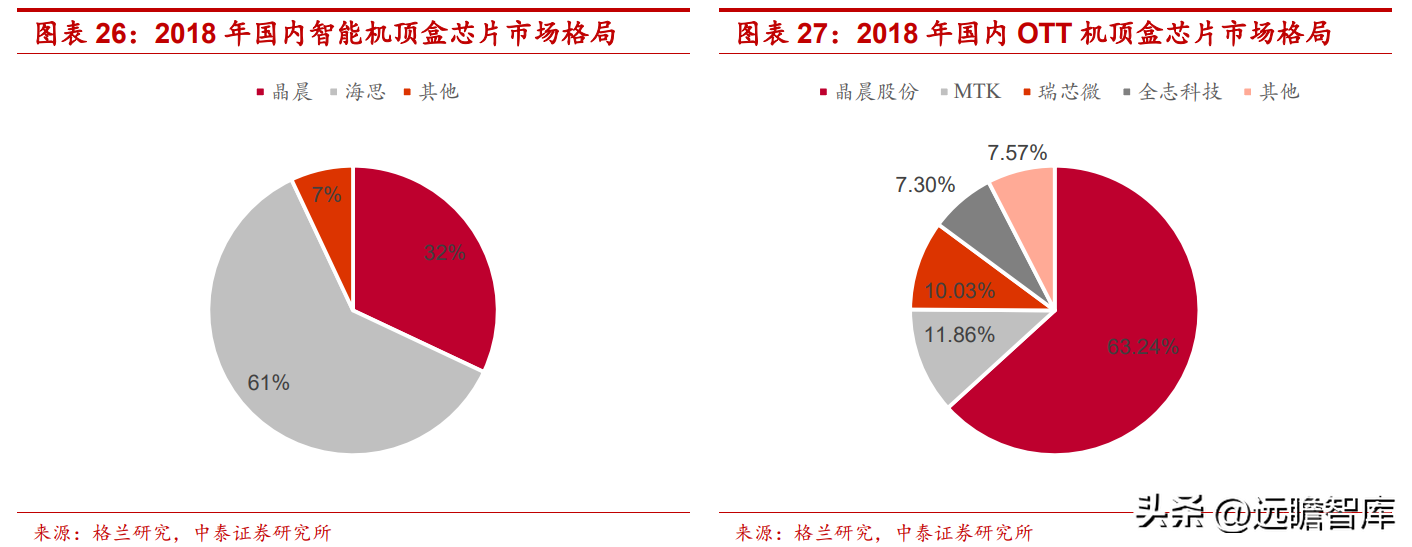

国内市场中,公司 2018 年在 IPTV/OTT 机顶盒芯片的国内市场份额为 32.6%,位列第二,仅次于市场份额为 60.7%的海思半导体;在国内 OTT 机顶盒芯片市场份额达 63%,位居第一,且与第二名差距较大。随华为海思芯片供应链受到限制后,公司抓住机遇不断提高市场份额,目前已成为国内 IPTV/OTT 机顶盒龙头;

海外市场,此前 2019 年按出货量统计,全球智能机顶盒 SoC 芯片市场主要厂商为博通(市占率 69%),公司占比 14%排名第二。在博通因涉嫌芯片销售垄断行为接受欧盟等地区反垄断调查后,于 2020 年 4 月官宣废除独家采购协议,承诺不会迫使或诱导 OEM 厂商采购博通芯片超过 50%,包括智能机顶盒芯片及电视芯片等。

受益海外龙头因反垄断调查让出部分市场,公司海外业务市占率有望保持持续增长。

2.2 智能电视 SoC:高清升级换代打开空间

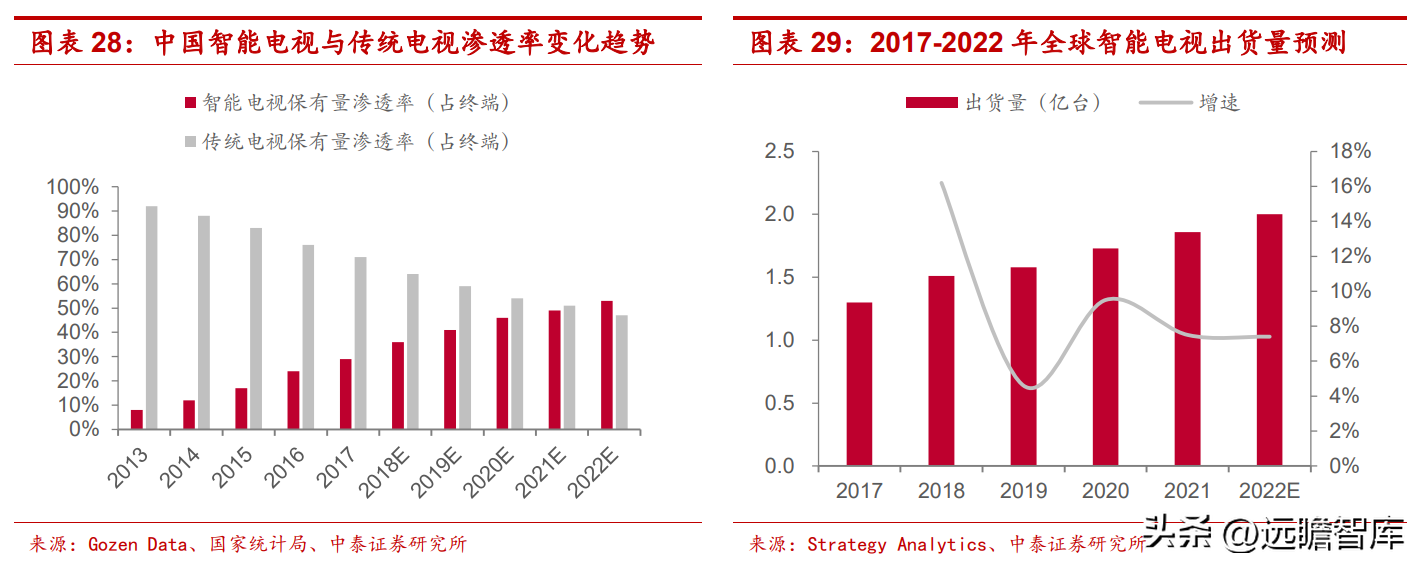

国内市场渗透率存在增长空间,未来将会持续放量。根据 WitsView 数据统计,预计 2022 年中国智能电视渗透率达 53%,智能电视仍有普及推广空间。

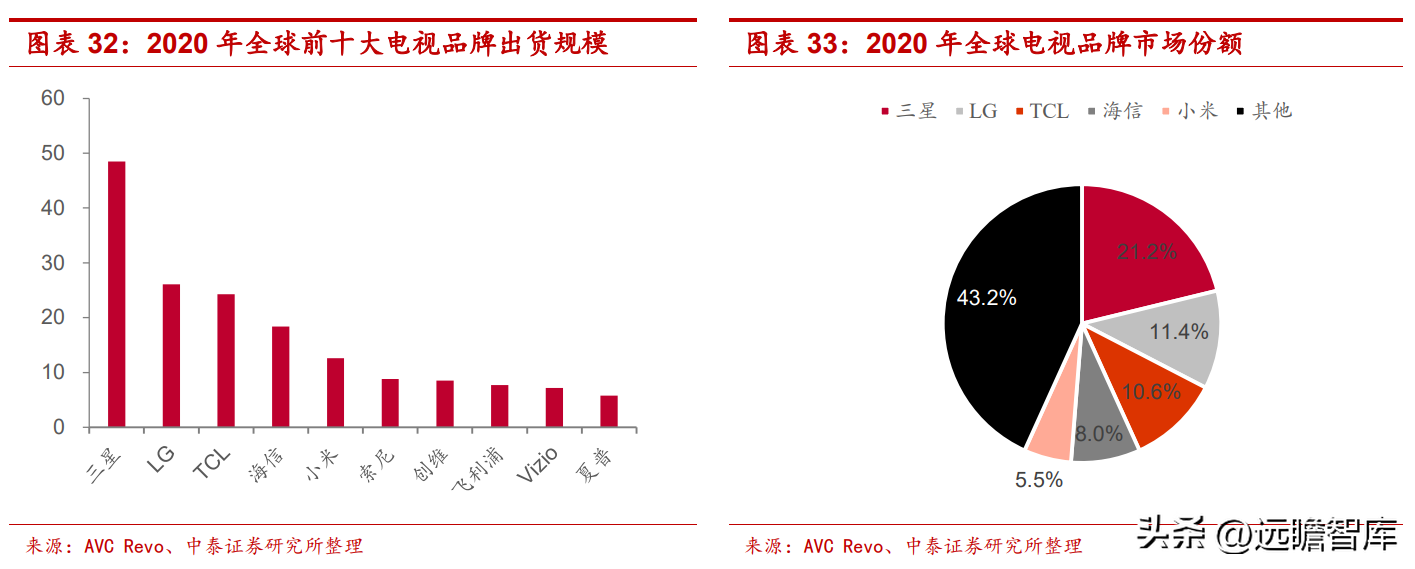

销量方面,2017-2021 年全球智能电视出货量增长平稳,由 2017 年的 1.3 亿台增长至 2021 年的 1.86 亿台,复合年均增长率达 9.4%。

根据 Strategy Analytics 数据显示,全球智能电视渗透率由 2017 年的 59% 增长至 2021 年的 87%,预计 2022 年渗透率将达 90.8%。

从长期来看,智能电视代替传统电视已成为大势所趋。

电视 4K 化稳步推进,8K 关键技术产品正加速研发。

2019 年工信部等三部门联合发布的《超高清视频产业发展行动计划(2019-2022 年)》政 策,智能电视行业形成“4K 先行、兼顾 8K”的总体技术布局,大力推进超高清视频产业发展和相关领域的应用,目前 4K 产业生态体系基本 完善,8K 关键技术产品研发和产业化取得突破。

截至 2020 年,全球 4K 电视出货 1.47 亿台,渗透率近 60%,成为电视行业的中流砥柱;8K 电视于 2017 年登陆市场,2020 年出货 49.4 万台,渗透率仅 0.2%,未来还有很大的增量空间。预计到 2026 年全球 4K 电视和 8K 电视的出货量将分别增长至 2.61 亿台和 406 万台,超高清分辨率电视成为市场主流。

差异化竞争领军中低端市场,高端产品业务与 MTK 等龙头公司仍有差距。

公司智能电视产品在中低端的 2K、4K 以及高端 8K 均有布局,但主要在中低端领域发力。

根据小米天猫旗舰店在售机型统计,晶晨在中低端机型市场份额过半,高端 8K 机型目前仍以联发科为主。

虽然公司在高端品类方面与以联发科为首的头部厂商仍有较大的差距,但公司持续投入研发,以此推动电视芯片的升级。

未来随着公司持续不断的研发投入,高端产品市场份额有望得到提升,公司未来的产品线与技术布局将逐步丰富,有望抢占更多的市场份额。

下游客户为公司股东,营造双赢局面。

国内智能电视主要是以小米、TCL、创维等企业为首的竞争格局。核心客户持有公司股份,截至 2022 年 9 月 30 日,小米、TCL 的全资子公司分别持有晶晨 2.63%、5.0%的股份。

半导体公司客户集中度高且与客户保持密切联系有助于公司更准确获取市场需求,确定新产品的研发方向。

海外市场开发潜力巨大,合作伙伴构建海外开拓渠道。

海外市场方面,智能电视未来发展空间较大,三星、LG 等国外厂商市占率领先,扩展海外市场已成为诸多国内厂商的战略。小米、TCL、海信等海外销量逐年提升,晶晨有望携手下游合作伙伴共同开拓海外市场,提升海外市占率。

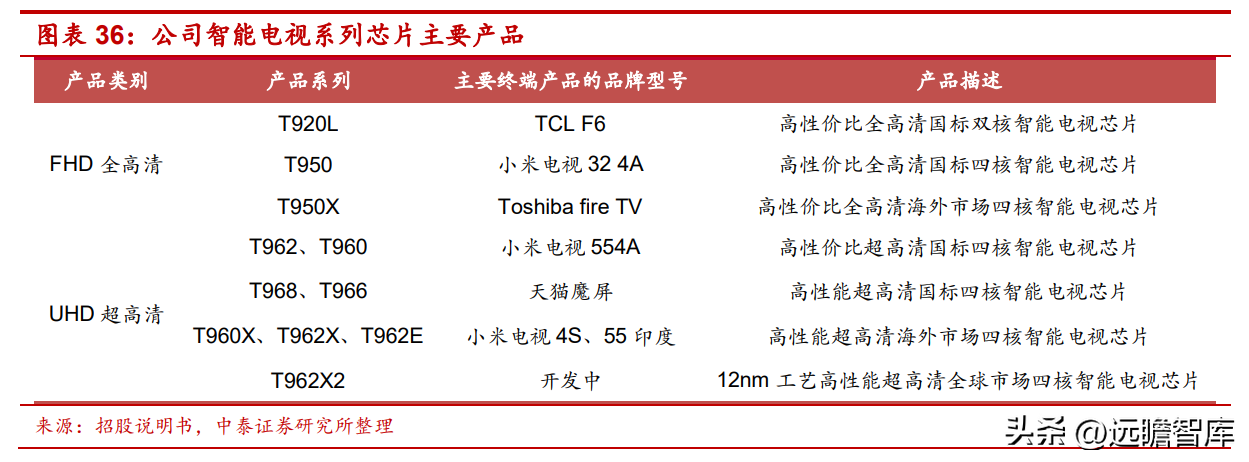

为应对不断增长的智能电视市场高画质需求,公司围绕全格式音视频解码技术不断突破创新,研发出一系列稳定性高、低功耗、高性价比的智能电视 SoC 芯片。

目前主要有全高清系列芯片和超高清芯片系列,具有超高清解码、高动态画面处理、迭代的画质处理引擎等技术特点。代表性的芯片产品类型主要有 2K 全高清高性价比系列产品、4K 超高清系列产品、高端系列产品等。

其中,4K 超高清系列产品采用业界领先的 12nm 制程工艺,支持 8K 超高清解码、远场语音和杜比音效,目前为公司智能电视 SoC 芯片主流产品之一。

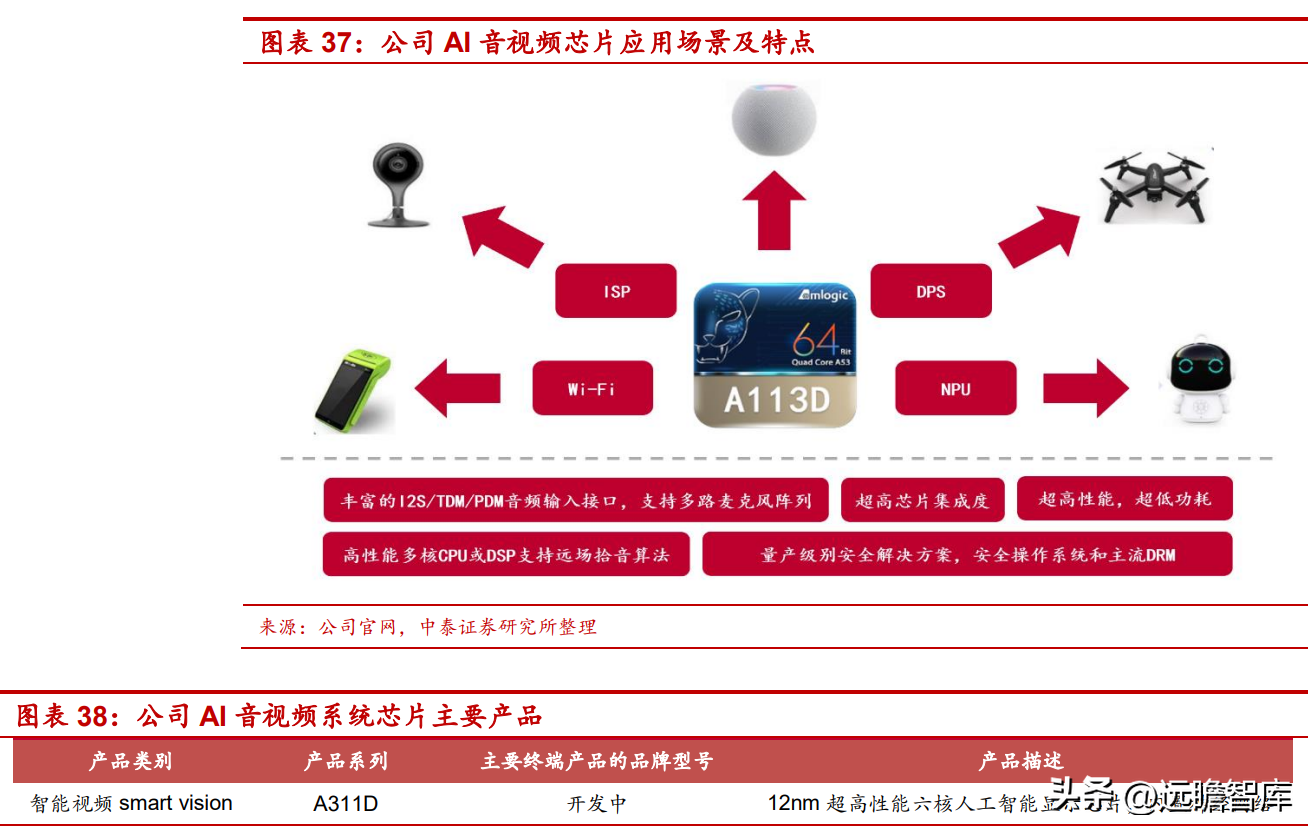

2.3 AI 音视频 SoC:技术多元化应用布局,或将成为未来发展动力

在 AIOT 时代,物联网下游应用空间广阔。AIOT 是 AI 与 IoT 的结合,二者通过广泛持续的连接,获取 AI 人工智能深度学习所需要的海量数据,AI 将取得的数据进行智能识别处理,最终实现特定功能,让物联网设备的简单连接上升为智能连接。

5G 网络构筑 AIOT 万物智联的基础设施。基于在多媒体音视频领域的长期积累和技术优势,公司致力于叠加神经网络处理器、专用 DSP、数字麦克风等技术,通过深度机器学习 和高速的逻辑推理/系统处理,并结合公司 12 纳米的先进芯片制程工艺,形成了多样化应用场景的人工智能系列芯片。

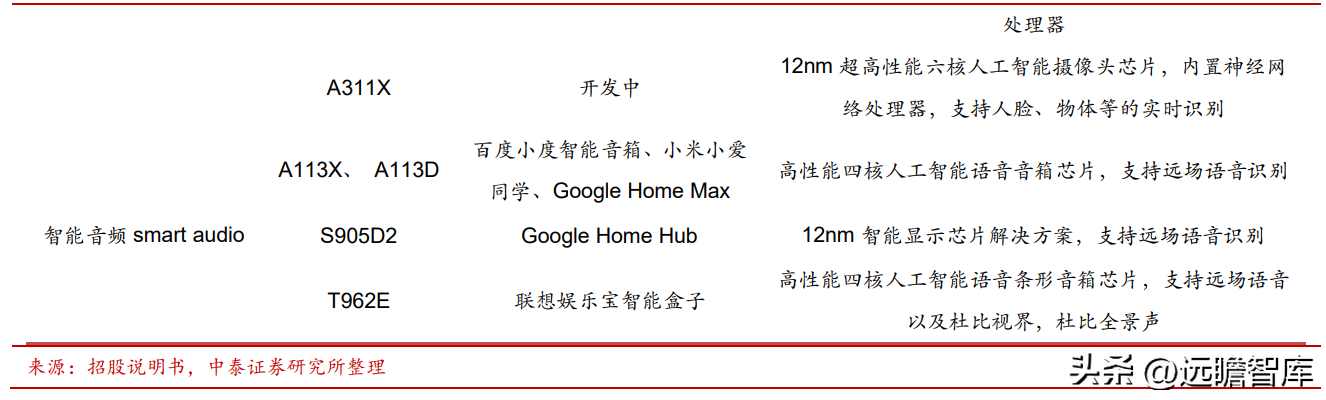

目前公司已经面向智能家居发布了一系列的芯片,主要包括应用在智能音箱中的智能音频系列芯片,以及应用在智能影像设备中的智能视频系列芯片。

智能家居渗透率提升,全球 AloT 市场增量可观。

AloT 应用场景多元,主要涉及智能家居、智慧城市、智能安防以及工业机器人等领域,其中 智能家居被认为是在 AIoT 领域最有价值的场景。

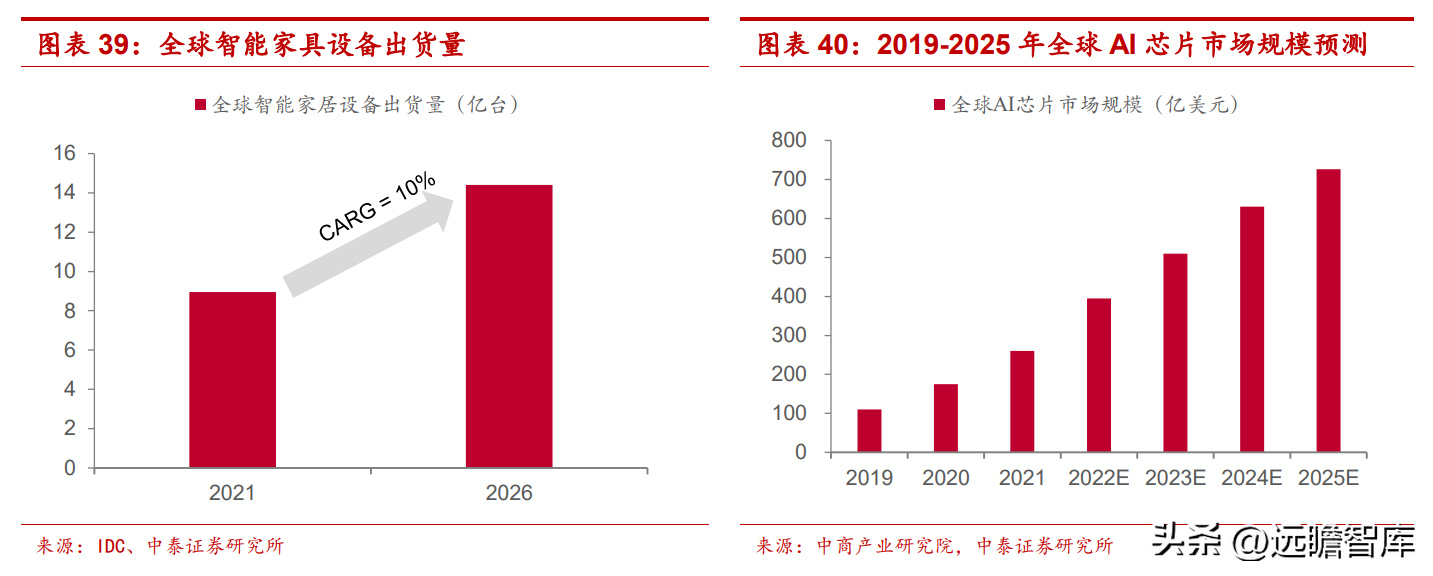

根据 IDC 数据显示, 2021 年全球智能家居设备出货量超过 8.95 亿台,同比增长 11.7%,并预测全球智能家居设备市场将在未来五年以 10%的复合增长率稳步增长,2026 年出货量将达 14.4 亿台。人工智能芯片作为 AIoT 产业链的上游,随着技术的加速成熟和应用落地,市场需求会进一步增长。

根据中商产业研究院数据,2021 年人工智能芯片市场规模约为 260 亿美元,并将在 2025 年突破 700 亿美元。

以智能音箱为切入口,加速 AIoT 领域品类扩张。

智能音箱作为智能家居的生态中枢,是全屋智能交互的入口,随着 AIoT 技术的持续渗透, 全球智能音箱市场逐步兴起并不断发展。

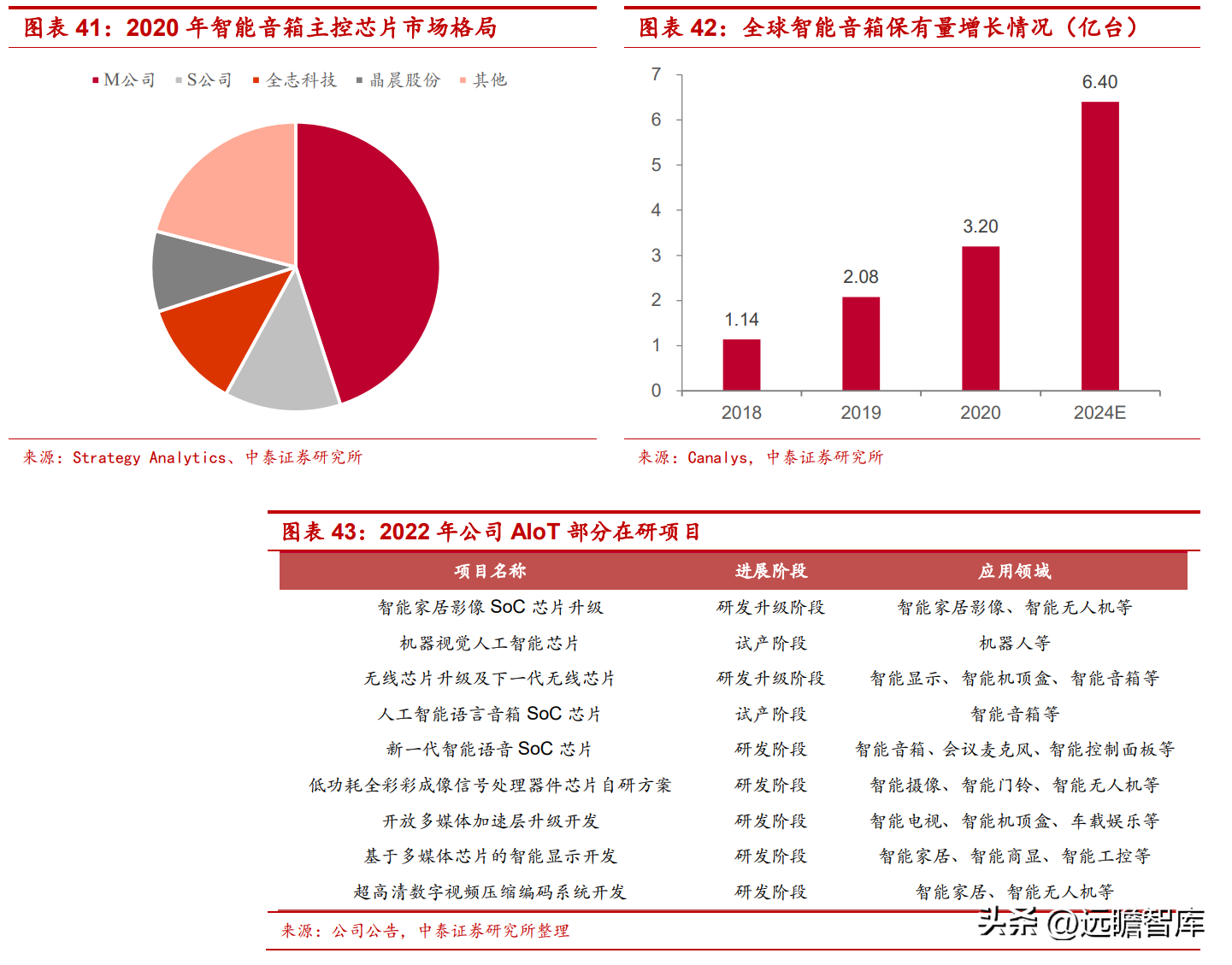

根据 Canalys 数据显示,2024 年全球智能音箱保有量将突破 6.4 亿台,2020-2024 复合年增长率为 18.92%。

2020 公司占国内智能音箱主控芯片市场份额达 9%,智能音箱成为公司 AI 音视频系统终端的主要营收来源。

目前,公司以智能音箱作为重点和切入口,基于公司系统级平台优势及公司芯片的通用性、可扩展性,不断投入研发,积极布局智能家居、智慧视觉等多个应用场景,打开 AIoT 业务增长空间。

3. 技术市场双重突破,业绩增长再添新动力

3.1 万物互联带动 Wi-Fi 芯片市场持续放量

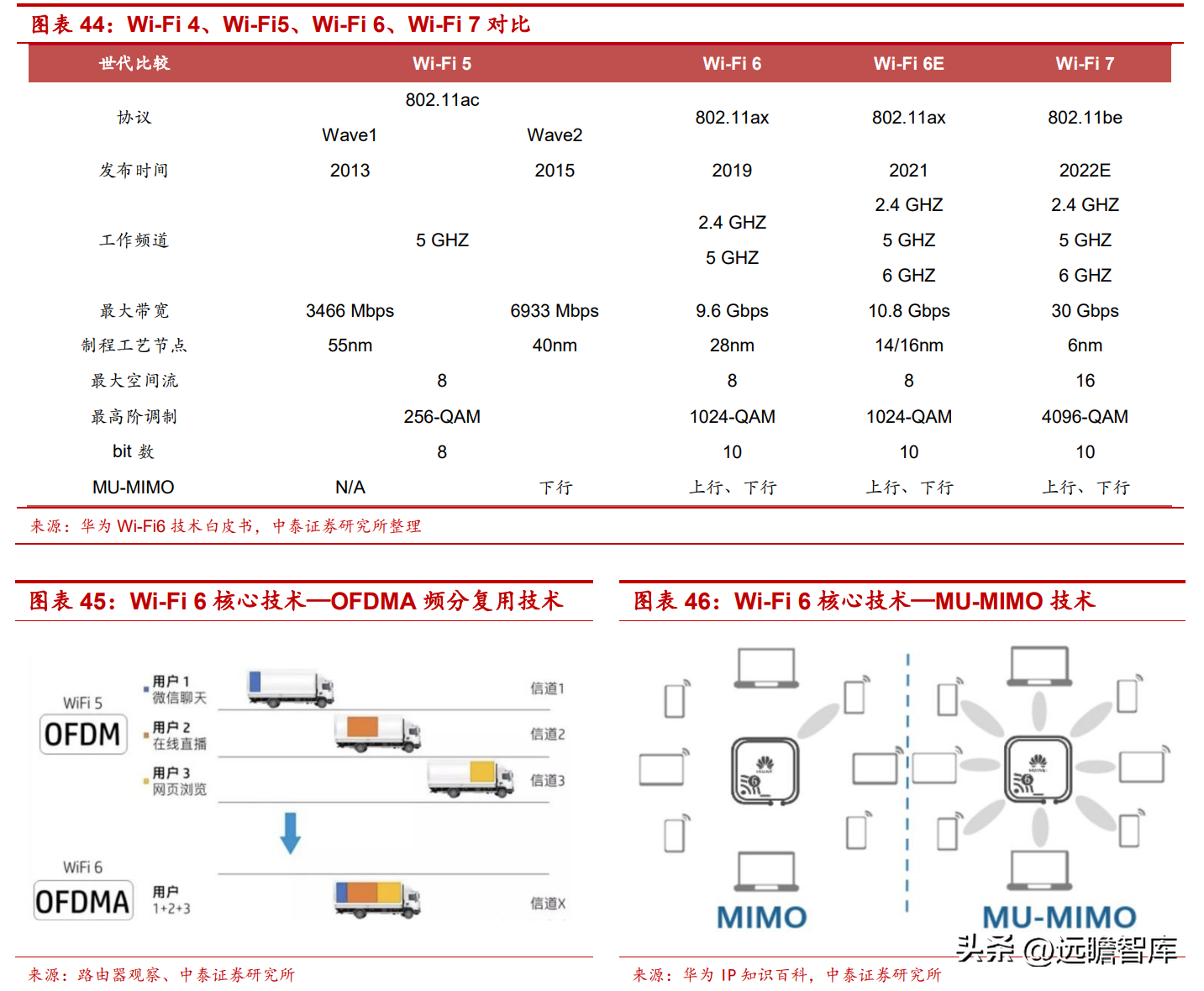

Wi-Fi 是当今使用最广的一种无线网络传输技术,在智能手机等移动终端的配臵率接近 100%。自 1997 年第一个 Wi-Fi 标准 802.11(Wi-Fi 1)诞生以来,Wi-Fi 标准在 20 年间经过六次迭代,传输速率和性能得到极 大提升。

2009 年发布的 802.11n 标准(Wi-Fi 4)引入 MIMO、波速成形、双倍带宽等新概念,最高速率可达 600Mbps。2013 年发布的 802.11ac 标准(Wi-Fi 5)引入了更宽的射频带宽(提升至 160MHz)和更高阶的调制技术(256-QAM),传最高速率可达 6.9Gbps。

2019 年发 布的 802.11ax 标准(Wi-Fi 6)引入 MU-MIMO、OFDMA、TWT、BSS Coloring、1024-QAM 等特性,最高速率可达 9.6Gbps。

802.11be 标准 (Wi-Fi7)预计于 2022 年底发布,引入 Multi-RU、Multi-Link、MU-MIMO 等新技术,最高速率可达 30Gbits。

WI-FI 标准的升级使WI-FI 向广连接、高速率、低时延、低功耗方向不断发展,以快速适应 VR/AR、汽车、AIoT 等新的终端应用场景。

物联网连接需求带动 Wi-Fi 芯片市场规模逐年提升,Wi-Fi 6 渗透率持续增长。

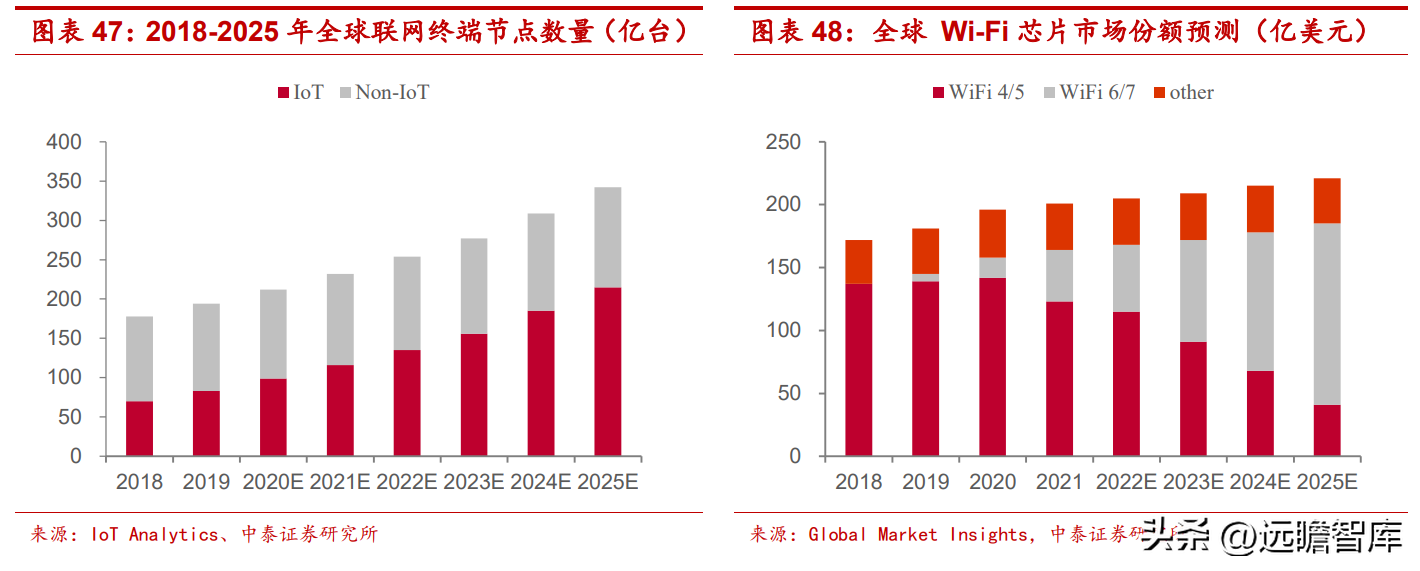

根据 IoT Analytics 数据显示,2019 年全球联网终端节点数量达 194 亿个,其中 IoT 物联网节点达 83 亿台。预计到 2025 年,IoT 物联网节点将增长至 215 亿台,复合年均增长率达 17.2%。Wi-Fi 作为物联网的主要连接方式之一,在 IoT 节点数量增长的刺激下,市场规模也将持续扩大。

据 Global Market Insights 数据显示,2021 年全球 Wi-Fi 芯 片市场规模超过 200 亿美元,预计到 2025 年将达到 220 亿美元,复合年增长率为 2.5%。在 Wi-Fi 市场规模不断扩大的过程中,Wi-Fi 6 凭借多设备连接、高速率、低延迟、低功耗等特性,快速适应物联网终端需 求,渗透率持续增长。根据 Dell Oro 数据显示 2019 年 Wi-Fi6 芯片的渗透率为 10%,预计到 2023 年将达到 90%。

配套主芯片销售,助力量产后高速放量。

随着智能家居市场发展,越来越多的家电品牌厂商开始全面布局,为消费者提供整套的智能家居解决方案,因此公司选择将连接芯片方案配套主芯片进行销售,将为公司 Wi-Fi 芯片预订一定的市场份额,同时提升公司主芯片产品智能化水平,为公司 Wi-Fi 芯片产品开启切入市场快速通道,并提升主芯片性能优势。

公司 Wi-Fi5+BT5.0 单芯片规模商用,新一代 Wi-Fi6 2×2 芯片预计于 2022 年 4 季度量产,为公司带来新的增长动力。公司于 2021 年 8 月公司推出 Wi-Fi5+BT5.0 单芯片,主要应用于高吞吐视频传输,目前已实现量产并规模销售。

据公司2022年10月投资者交流表示,公司新一代 W 系列产品 Wi-Fi 6 2×2 芯片即将量产,该芯片高度集成了公司自主研 发的基带、射频、电源管理、射频功率放大和低噪放,采用 2*2 MU-MIMO 技术,支持 2.4GHz/5GHz 双频和 HE80MHz 高带宽,在覆盖范围、吞 吐量、时延、功耗等方面有着显著提升。

3.2 智能座舱市场持续扩容,公司迎来新一轮增长曲线

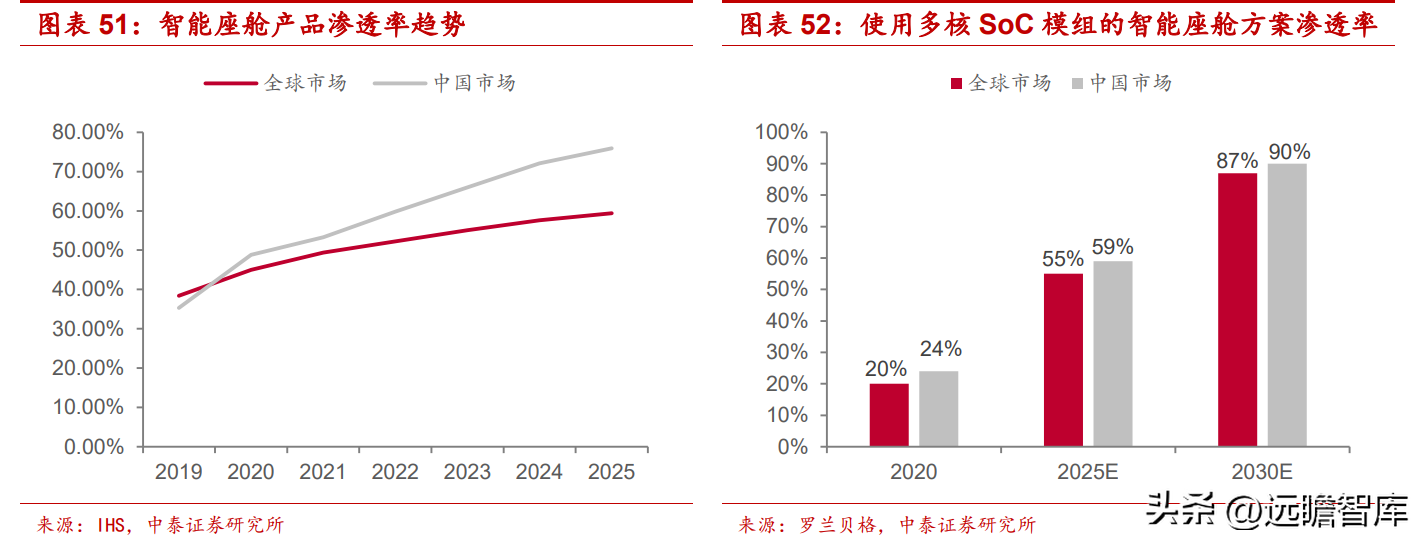

中国智能座舱市场渗透率增速超过世界市场,芯片从 MCU 向 SoC 开始转移。与自动驾驶技术相比,智能座舱技术难度较低,相关算法及硬件技术支持较为成熟,并且能够更加直观的被消费者体验,因此智能座舱市场成为众多芯片厂家及传统车厂的发力市场。根据 IHS 数据,中国智能座舱市场蓬勃发展,预计市场渗透率增速明显高于全球市场水平。

2022 年预计全球市场范围配备智能座舱功能的新车占比约为 52.2%,中国市场范围内占比约为 59.8%,预计到 2025 年中国市场智能座舱产品渗透率将达到 75.9%的较高水平。伴随智能座舱对算力、多媒体能力的要求大幅提高,汽车芯片也将从 MCU 向 SoC 开始转移。根据罗兰贝格预计,最终到 2030 年,全球使用多核 SoC 模组的智能座舱产品渗透率将达到 87%,在国内市场将达到 90%。

智能座舱数据处理复杂程度高,SoC 芯片为核心运算单元。

智能座舱是对传统座舱的全方位升级,主要涵盖车载信息娱乐系统、人机交互模块、车联网模块、HUD 系统等多个部分,发展核心在于集成座舱的软硬件以及人机交互系统,持续优化驾乘体验,最终进化为“智能移动空间”。

现阶段多模态交互是智能座舱重要发展趋势,即在舱内舱外感知基础上,通过多模态技术实现语音、情绪、手势、人脸识别、定位等功能的有效融合。

在这一演进过程中,车内摄像头数量增加、分辨率提升、3D 信息引入、模型优化、运行帧率提高等各类软硬件和算法的升级使得数据处理复杂程度显著上升,传统单个 ECU 独立运算已不适用,需要集成 CPU、GPU、NPU 等多个处理器的系统 SoC 芯片进行数据处理运算。

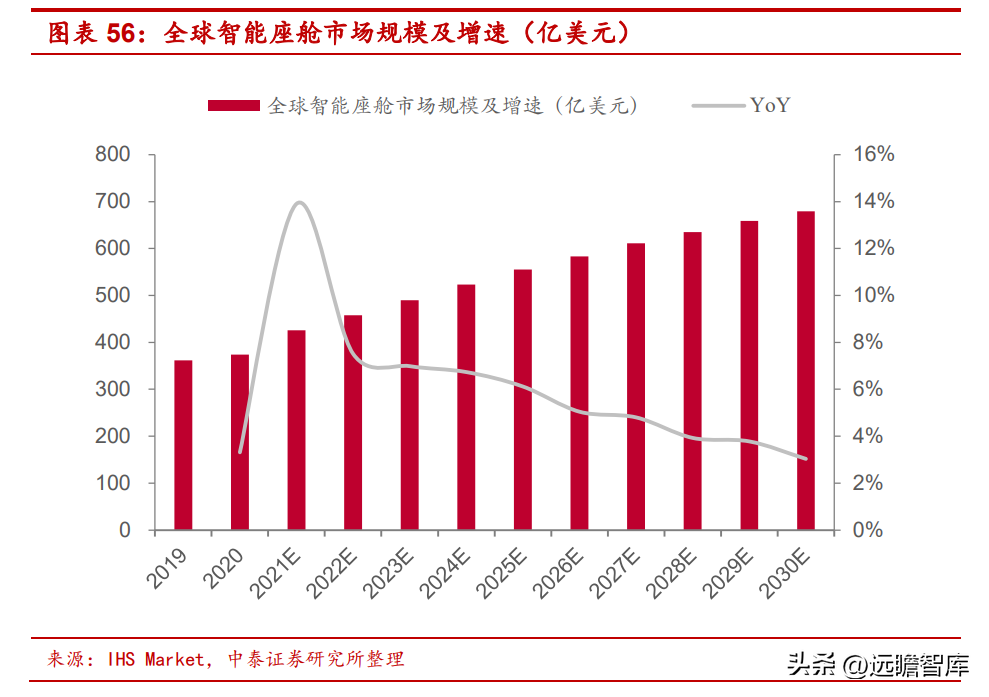

智能座舱渗透率持续提升,市场空间广阔。

相比于汽车电子行业的其他细分领域,智能座舱的安全要求、法律风险、技术门槛相对都更低,其成果也更容易被驾驶员和乘客感知,因此是传统车企和新势力车企重点布局的领域,智能座舱渗透率不断攀升。

根据 IHS 数据,2021 年全球市场智能座舱新车渗透率为 49.4%,预计 2025 年将达到 59.4%,中国市场渗透率水平和增长速度相对更高,预计将从 2021 年的 53.3%提升至 2025 年的 75.9%。

整体规模来看,2030 年预计全球智能座舱市场规模达 681 亿美元,2021-30 年 CAGR 为 4.9%,其中国内市场规模将超 1600 亿元,2021-30 年 CAGR 达 9.9%,智能座舱市场空间广阔。

公司车载信息娱乐系统芯片已实现量产,6nm 汽车电子芯片持续推进。

公司的 V901D 高性能车载娱乐处理器采用 12nm 制程工艺,内臵神经网络处理器,功能覆盖影音娱乐、导航、360 全景、人机交互、DMS 等,主要应用于车载信息娱乐系统,现已成功导入宝马、林肯、Jeep 等全球知名车企并实现量产。目前,公司 6nm 产品正按照既定研发计划推进,预期量产后有望持续向智能座舱领域渗透拓展。

4. 盈利预测及估值

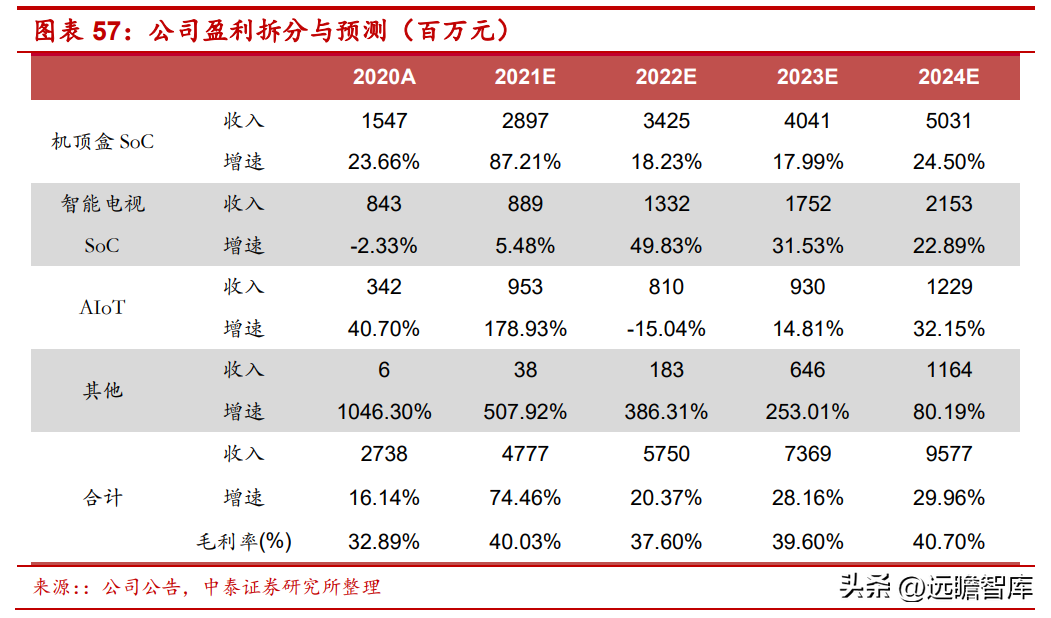

我们预计公司 2022-2024 年将实现营业收入 57.50 亿元、73.69 亿元、95.77 亿元:

智能机顶盒 SoC:公司智能机顶盒 SoC 主要出货国内外 IPTV/OTT 市 场,产品客户认可度高。国内市场受益于高清、超高清更新换代,8K 机 顶盒渗透率提升,公司出货量不断增长;海外市场公司产品已进入全球 众多运营商,并且获得谷歌、亚马逊等龙头厂商认证,覆盖多个地区。

公司未来竞争格局清晰,国内份额稳步提升,8K SoC 处于领先地位,海外受益于龙头厂商因反垄断调查让出部分市场,公司产品将有望保持业绩高增长。预计 22-24 年将实现营收 34.25/40.41/50.31 亿元;

智能电视 SoC:从智能电视行业来看,目前 4K 产业生态体系基本完善,8K 关键技术产品研发和产业化取得突破,高清电视渗透率逐步提升。

伴随国内 TCL、小米、创维等国产品牌在海外市场的市占率提升,公司将绑定品牌客户不断拓展份额,带动业绩保持较快增长。预计 22-24 年将实现营收 13.32/17.52/21.53 亿元;

AIoT:AloT 应用场景多元,主要涉及智能家居、智慧城市、智能安防以 及工业机器人等领域,其中智能家居被认为是在 AIoT 领域最有价值的 场景。随着无线连接技术以及低功耗芯片设计技术的发展与成熟,智能 家居的价格逐渐开始减低,消费市场渐渐接受,智能家居行业也开始真 正快速发展。公司 AIoT 产品得到下游国内外优质客户认可,有望伴随 行业增长渗透率提升,拉动业绩高增。预计 22-24 年将实现营收8.1/9.3/12.29 亿元;

其他:公司在汽车电子及 Wi-Fi 芯片领域有较好布局,12nm 汽车芯片产品目前已得到下游数家主流品牌厂商认证导入,Wi-Fi 6 芯片产品预计将于明年量产出货,配套主控 SoC 产生营收贡献,带动公司业绩增长。

预计 22-24 年将实现营收 1.83/6.46/11.64 亿元。期间费用率预期保持稳定,其中研发费用率预期随新品推出,保持小幅增长。

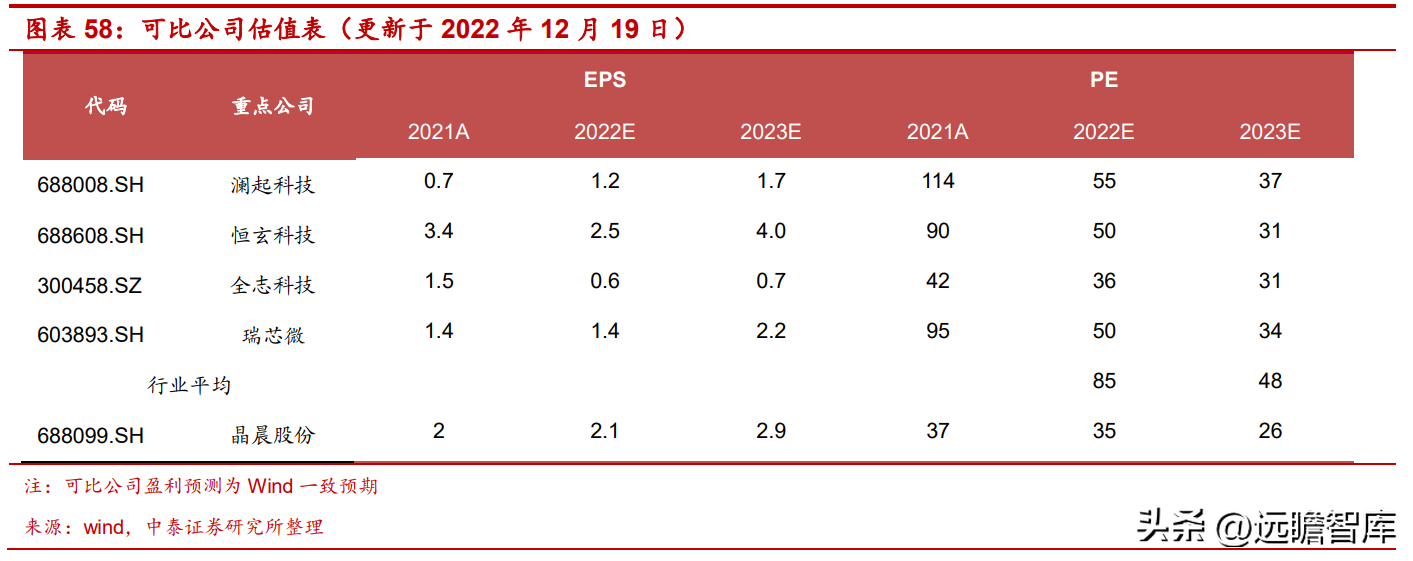

我们预计 2022/2023/2024 年净利润分别为 8.56/11.80/15.77 亿元,对应 PE 为 35/26/19 倍,我们选取四家业务相近的芯片设计公司作为可比公司,参考可比公司 2022-2023 年平均估值 50 倍,34 倍,公司估值为 35 倍,26 倍,低于行业平均水平,考虑到公司作为国内智能音视频 SoC 龙头厂商,机顶盒、智能电视、AIoT 产品渗透率稳步增长,汽车电子及 Wi-Fi 芯片补充公司后续增长动能,长期看成长性稀缺性兼备。

5. 风险提示

1)市场竞争加剧风险,AIoT 市场竞争厂商众多,存在竞品推出价格战策略,公司产品盈利水平下滑风险;

2)下游需求下滑风险,公司下游包括消费电子等众多市场,受海外衰退影响存在需求恢复不及预期风险;

3)上游原材料涨价风险,公司上游晶圆代工厂以及原材料厂商有涨价风险,可能拉低公司盈利水平;

4)新产品出货不及预期风险,公司新品推出需下游方案成熟后上量,存在出货不及预期风险;

5)研报使用信息更新不及时,研报数据及信息有更新不及时产生的风险。

——————————————————

报告属于原作者,我们不做任何投资建议!如有侵权,请私信删除,谢谢!

精选报告来自【远瞻智库】远瞻智库-为三亿人打造的有用知识平台|报告下载|战略报告|管理报告|行业报告|精选报告|论文参考资料|远瞻智库

鲁公网安备37020202000738号

鲁公网安备37020202000738号