原文标题:Crypto & Blockchain Venture Capital – Q3 2024

原文作者: Alex Thorn &Gabe Parker

原文来源:https://www.galaxy.com/

编译:火星财经,Daisy

介绍

自3月以来,比特币一直在一个区间内交易,其他主要的高流动性加密货币未能重新达到此前的历史高点,2024年的风险投资活动也保持冷淡状态。所谓的“哑铃市场”——一端是由比特币主导,另一端是由迷因币驱动的活动,再加上大规模配置者和通用风险基金的兴趣不大,使得2024年的加密风险投资市场总体上保持低迷。尽管如此,机会仍然存在,加密本土的管理者在交易活动中处于领先地位。利率下降和监管环境可能放宽的前景,可能会在2024年第四季度和2025年第一季度推动风险投资活动加速。我们的季度报告分析了风险投资的两个方面——风险基金对加密初创企业的投资,以及机构投资者对风险基金的分配——利用了来自公开文件、Pitchbook等数据提供商以及Galaxy Research自有的VisionTrack基金表现数据库的专有研究。

关键要点

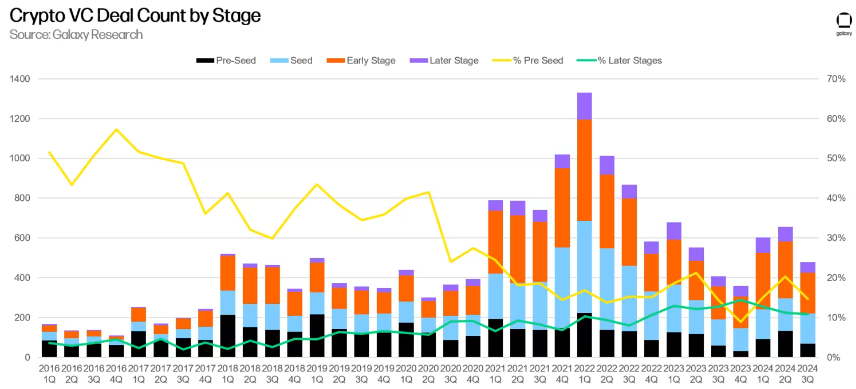

2024年第三季度,加密初创企业的风险投资总额为24亿美元(环比下降20%),涉及478笔交易(环比下降17%)。

经过三个季度,风险投资家已向加密初创企业投资了80亿美元,预计2024年将达到或略微超过2023年的水平。

早期阶段的交易吸引了最多的资本投资(85%),而后期阶段的交易仅占资本总量的15%,这是自2020年第一季度以来的最低水平。

风险投资的中位估值在第二季度和第三季度有所上升,而加密领域的交易估值增长速度快于整个风险投资行业。2024年第三季度交易的中位估值为2380万美元,略低于第二季度的2500万美元。

Layer 1项目和公司获得了最多的资本,其次是加密货币交易所和基础设施公司,而大多数交易涉及基础设施、游戏和DeFi项目及公司。

美国继续主导加密风险投资领域,56%的资本投资和44%的交易涉及总部位于美国的公司。

在筹资方面,分配者的兴趣依然冷淡,2024年第三季度仅有8只新基金筹集了1.4亿美元。

加密风险投资基金的中位规模持续下降,2024年的新基金中位规模为4000万美元,平均规模为6700万美元,均为自我们2017年开始追踪以来的最低水平。

风投投资

交易数量与资本投资

2024年第三季度,风险投资家向专注于加密和区块链的初创企业投资了24亿美元(环比下降20%),涉及478笔交易(环比下降17%)。

2024年的投资额预计将达到或略微超过2023年的水平。

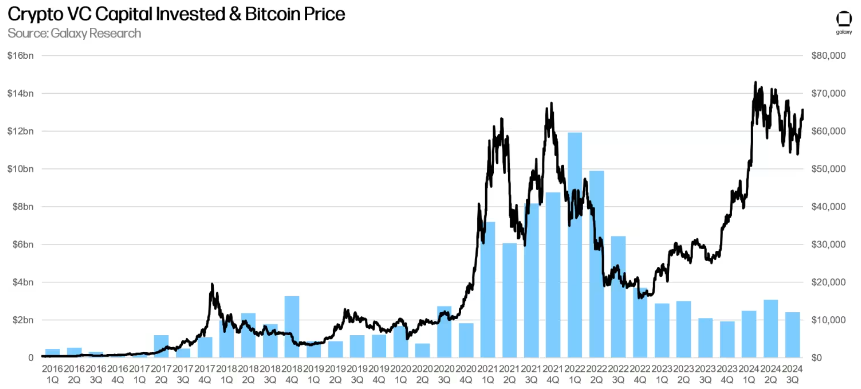

资本投资与比特币价格

比特币价格与加密初创企业资本投资之间的多年相关性已经瓦解,自2023年1月以来,比特币价格显著上升,而风险投资活动却难以跟上。分配者对加密风险投资及整体风投的兴趣疲弱,加上市场更倾向于支持比特币的叙事,而忽略了2021年的许多热点话题,这在一定程度上解释了这种背离现象。

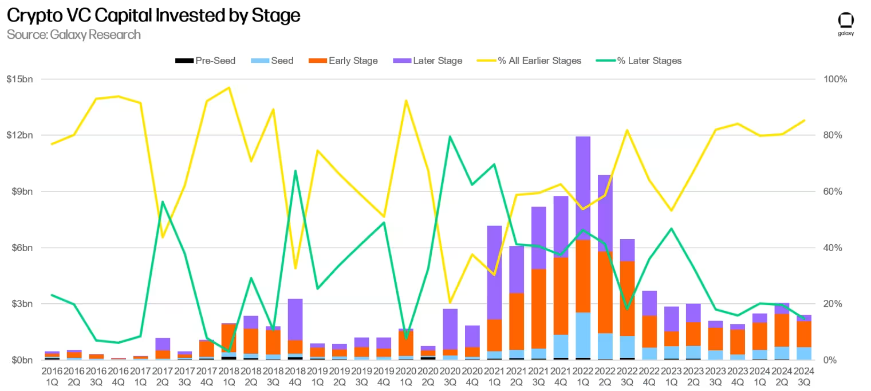

按阶段的投资

在2024年第三季度,85%的风险投资流向了早期阶段的公司,而15%流向了后期阶段的公司。加密本土基金可能仍能利用几年前大规模筹集的资金储备,并通过与企业家的接触,发现从加密行业中重新燃起的热情中涌现的新交易。

在交易方面,虽然Pre-Seed轮交易的占比略有下降,但相较于之前的周期仍然保持健康水平。

估值与交易规模

2023年,风险投资支持的加密公司估值大幅下降,2023年第四季度达到了自2020年第四季度以来的最低水平。然而,随着比特币创下历史新高,估值和交易规模在2024年第二季度开始反弹。在2024年第二季度和第三季度,估值达到了自2022年以来的最高水平。第二季度和第三季度加密交易的规模和估值上升,与更广泛的风投领域的类似趋势一致,但加密行业反弹更为迅猛。第三季度的交易中,交易前的中位估值为2300万美元,平均交易规模为350万美元。

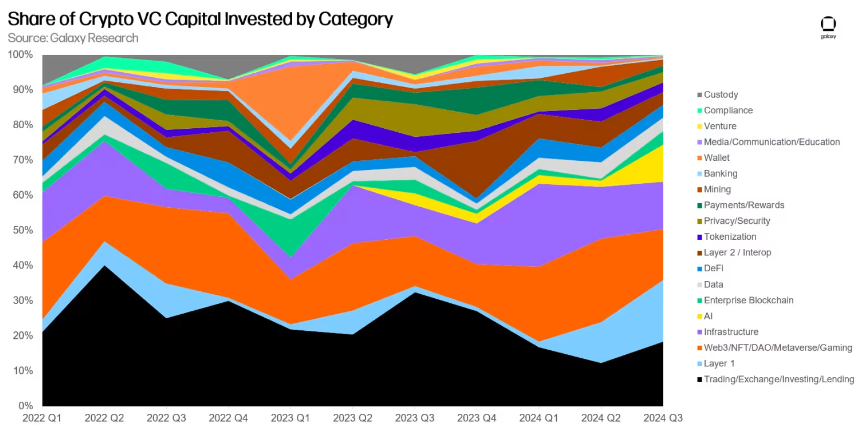

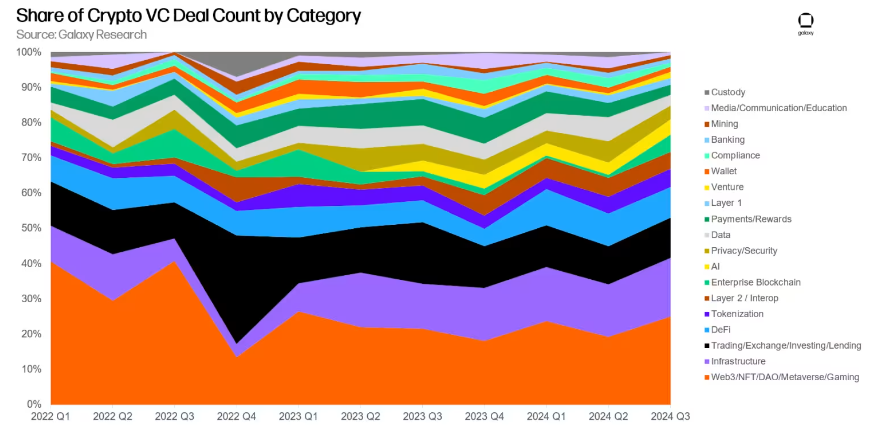

投资类别

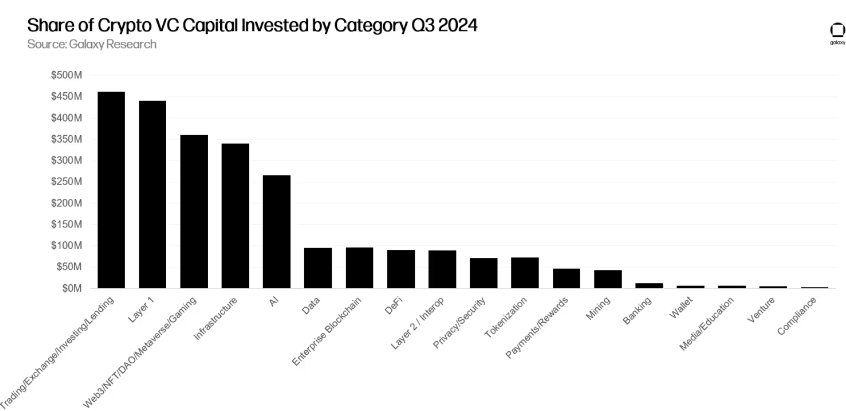

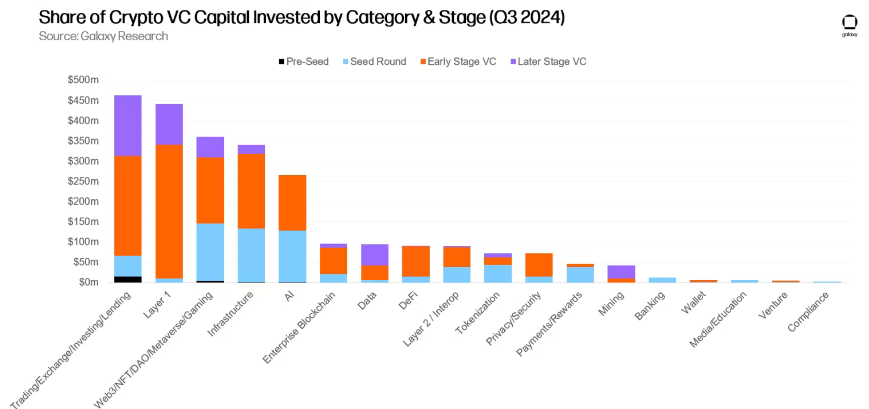

在2024年第三季度,“交易/交易所/投资/借贷”类别的公司和项目筹集了最多的加密风险资本,占比为18.43%,共筹集了4.623亿美元的风险投资资金。该类别中最大的两笔交易分别是Cryptospherex和Figure Markets,筹集金额分别为2亿美元和7330万美元。

2024年第三季度,构建AI服务的加密初创企业的风投资金环比增长了5倍。Sentient、CeTi和Sahara AI在AI加密项目中的风投分配中贡献显著,分别筹集了8500万美元、6000万美元和4300万美元。交易/交易所/投资/借贷和Layer 1加密项目的风投资金也环比增长了50%。相比之下,Web3/NFT/DAO/元宇宙/游戏项目的加密风投资金减少了39%,是所有类别中环比降幅最大的类别。

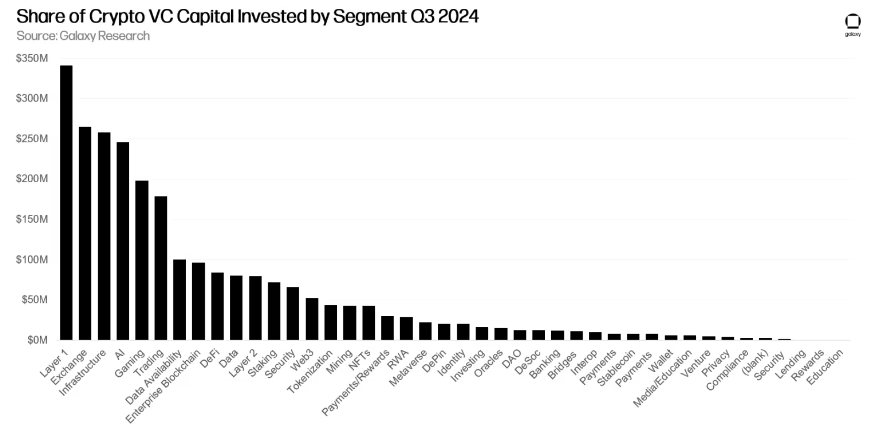

如果将上面图表中的较大类别进一步细分,构建Layer 1区块链的加密项目在2024年第三季度筹集了最多的加密风投资金,占比为13.6%,总计3.41亿美元。在Layer 1类别中,最大两笔交易(Exochain和Story Protocol)共筹集了1.83亿美元,占第三季度Layer 1项目风投总资金的54%。在Layer 1之后,加密货币交易所和基础设施公司分别获得了第二和第三多的加密风投资金,分别为2.654亿美元和2.58亿美元。

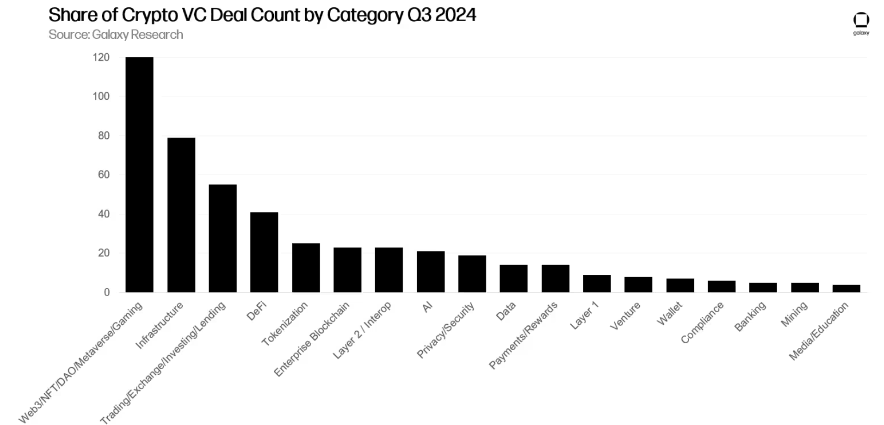

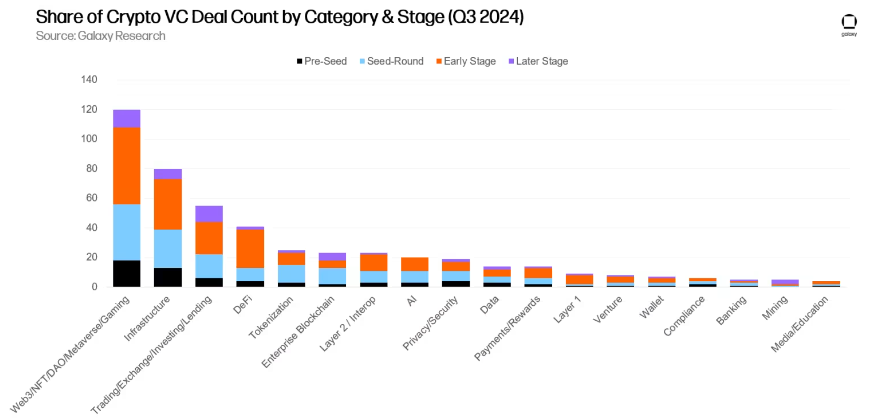

从交易数量来看,Web3/NFT/DAO/元宇宙/游戏类别以25%的交易量(120笔)领先,环比增长30%,其中有48笔交易来自游戏项目。2024年第三季度最大的一笔游戏交易是Firefly Blockchain在其B轮融资中筹集了5000万美元。

提供加密基础设施的项目和公司在交易数量上排名第二,占总交易量的16.5%(79笔),环比增长12%。紧随其后的是构建交易/交易所/投资/借贷产品的项目和公司,交易数量排名第三,占总交易量的11.5%(55笔)。值得注意的是,构建媒体/教育和数据业务的加密公司交易量环比降幅最大,分别下降了73%和57%。

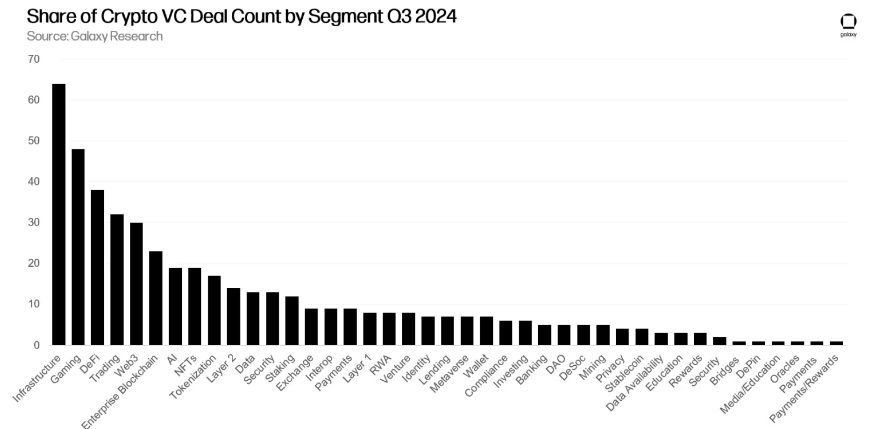

将上述较大类别进一步细分,构建加密基础设施的项目和公司在所有领域中交易数量最高,共完成了64笔交易。游戏相关的加密公司紧随其后,完成了48笔交易,而DeFi相关的加密公司在2024年第三季度完成了38笔交易。

按阶段和类别的投资

将资本投资和交易数量按类别和阶段进行细分,可以更清楚地了解每个类别中公司筹集资金的类型。在2024年第三季度,Layer 1、企业区块链和DeFi的大部分资金流向了早期阶段的公司和项目。相比之下,投资于挖矿领域的加密风投资金有很大一部分流向了后期阶段的公司。

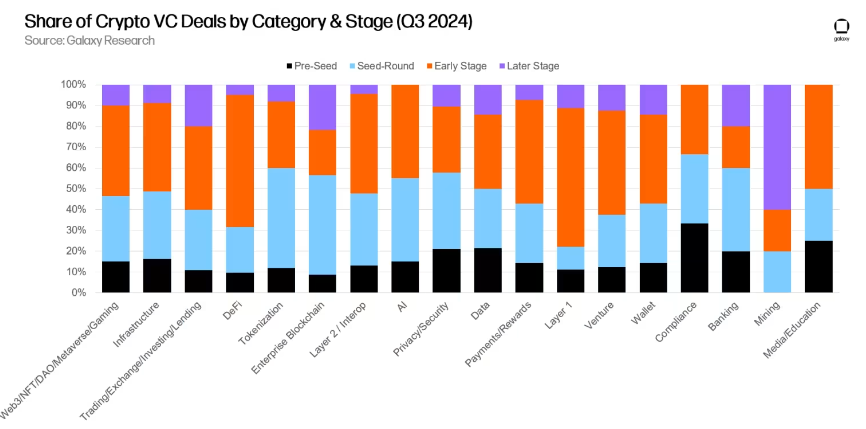

分析每个类别中不同阶段的资本分布,揭示了各类投资机会的相对成熟度。

与2024年第二季度投资的加密风险资本相似,2024年第三季度完成的交易中,大部分涉及早期阶段的公司。所有类别的后期阶段加密风险投资交易总量与2024年第二季度持平,未发生变化。

通过考察每个类别中按阶段完成的交易份额,可以深入了解各个可投资类别的不同阶段。

按地理位置的投资

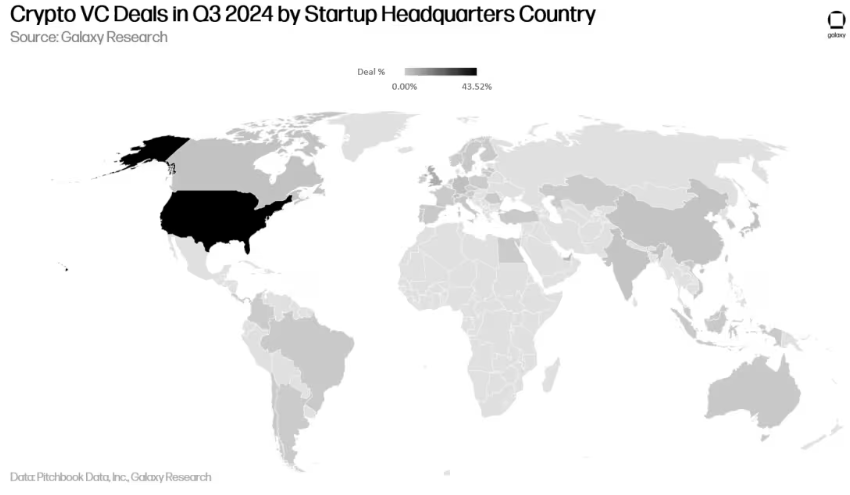

在2024年第三季度,所有交易中有43.5%涉及总部位于美国的公司。新加坡紧随其后,占比为8.7%;英国占6.8%;阿联酋占3.8%;瑞士占3%。

总部位于美国的公司吸引了56%的所有风险投资资金,环比增长了5%。英国占11%,新加坡占7%,而香港占4%。

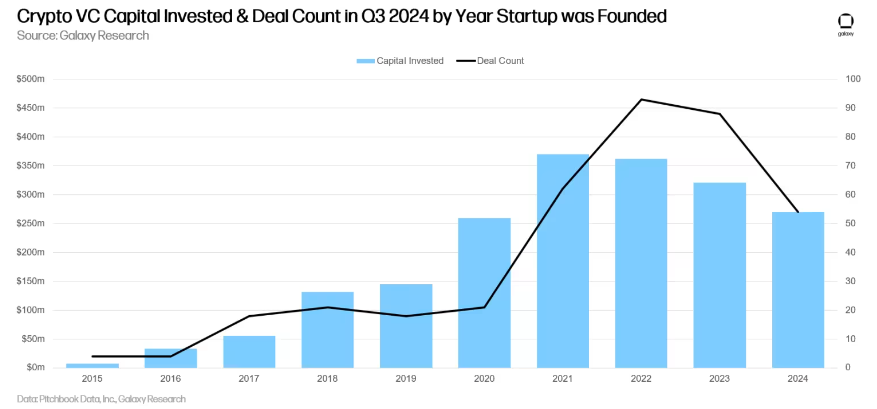

按创办年份的投资

成立于2021年的公司和项目吸引了最大的资本份额,而成立于2022年的公司则占据了最多的交易数量。

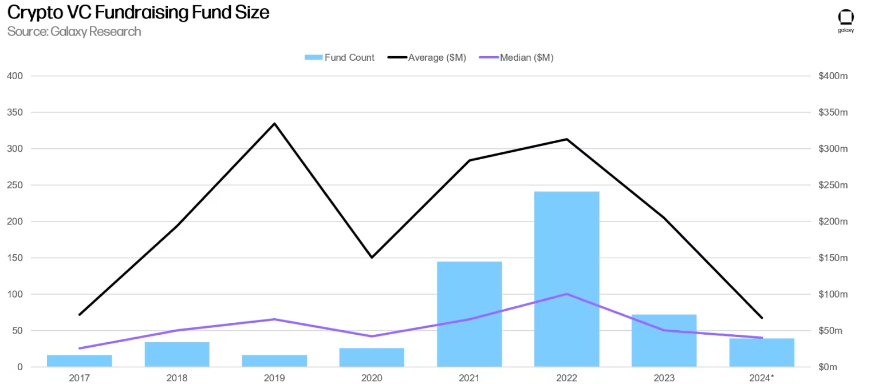

风险投资融资

加密风险基金的融资仍然充满挑战。2022 年和 2023 年的宏观环境和加密市场的动荡,使一些配置者不愿对加密风险投资者做出与 2021 年和 2022 年初相同水平的承诺。2024 年初,投资者普遍认为利率将在 2024 年大幅下降,尽管降息直到下半年才开始实现。自 2023 年第三季度以来,分配给风险基金的总资本继续环比下降,2024 年第三季度筹集的新基金数量是自 2020 年第三季度以来的最低水平。

按年率计算,2024 年有望成为自 2020 年以来加密风险投资筹款最疲软的一年,仅有 39 只新基金筹集 19.5 亿美元,远低于 2021-2022 年的狂热水平。

配置者兴趣的下降导致新的加密风险投资基金减少,筹集的基金规模也较小,2024 年(截至第三季度)的中位数和平均基金规模达到 2017 年以来的最低水平。

总结

- 市场情绪和活动水平仍远低于牛市水平。尽管流动性加密资产市场自2022年底和2023年初以来已显著恢复,但风险投资活动仍然远低于以往的牛市。2017年和2021年的牛市中,风险投资活动与流动性加密资产价格之间存在高度相关性,但在过去两年中,尽管加密货币价格上涨,活动仍然保持低迷。风险投资的停滞源于多种因素,包括“哑铃市场”,在这个市场中,比特币(及其新ETF)处于中心舞台,而来自迷因币的边际新活动则很少,这些迷因币难以融资且可持续性存疑。

- 早期阶段的交易继续引领市场。尽管面临风险投资的逆风,对早期交易的兴趣依然对更广泛的加密货币生态系统的长期健康状况充满信心。虽然后期阶段的公司在筹集资金方面遇到困难,企业家们仍然能够找到愿意投资于新创意的投资者。构建Layer 1、扩展解决方案、游戏和基础设施的项目和公司在困难的筹资环境中表现良好。

- 比特币ETF可能对基金和初创企业造成压力。美国对基于现货的比特币ETF的几笔高知名度投资表明,一些大型投资者(如养老基金、捐赠基金、对冲基金等)可能通过大型流动性工具获得对该行业的曝光,而不是转向早期风险投资。尽管对新型现货以太坊ETF的兴趣相对较小,但如果对DeFi和Web3等更广泛的加密类别的需求增加,可能会使以太坊ETF吸引到之前流向风险投资领域的部分兴趣。

- 基金经理仍面临困难的环境,尽管新的小型基金已经开始取得一些筹资成功。2024年第三季度新基金的数量和资本分配达到了四年来的最低水平(自2020年第三季度以来)。随着新基金的启动数量减少且规模较小,加之通用风险投资者和资金分配者在市场上仍未积极参与,后期阶段的公司可能会继续面临困难。如果美国在11月5日总统选举后对数字资产的监管政策显著放松,后期阶段的公司可能能够将公共市场作为一种替代融资途径。

- 美国继续主导加密初创生态系统。尽管面临极其棘手且往往敌对的监管环境,总部位于美国的公司和项目仍占据大多数已完成的交易和投资资本。政策制定者应意识到,他们的行动或不作为可能会影响加密货币和区块链生态系统,特别是在美国希望长期保持技术创新中心地位的情况下。未来可能会有好消息,因为前总统唐纳德·特朗普和现任副总统卡马拉·哈里斯都对该行业表示支持,分别从极为支持到温和支持。

鲁公网安备37020202000738号

鲁公网安备37020202000738号