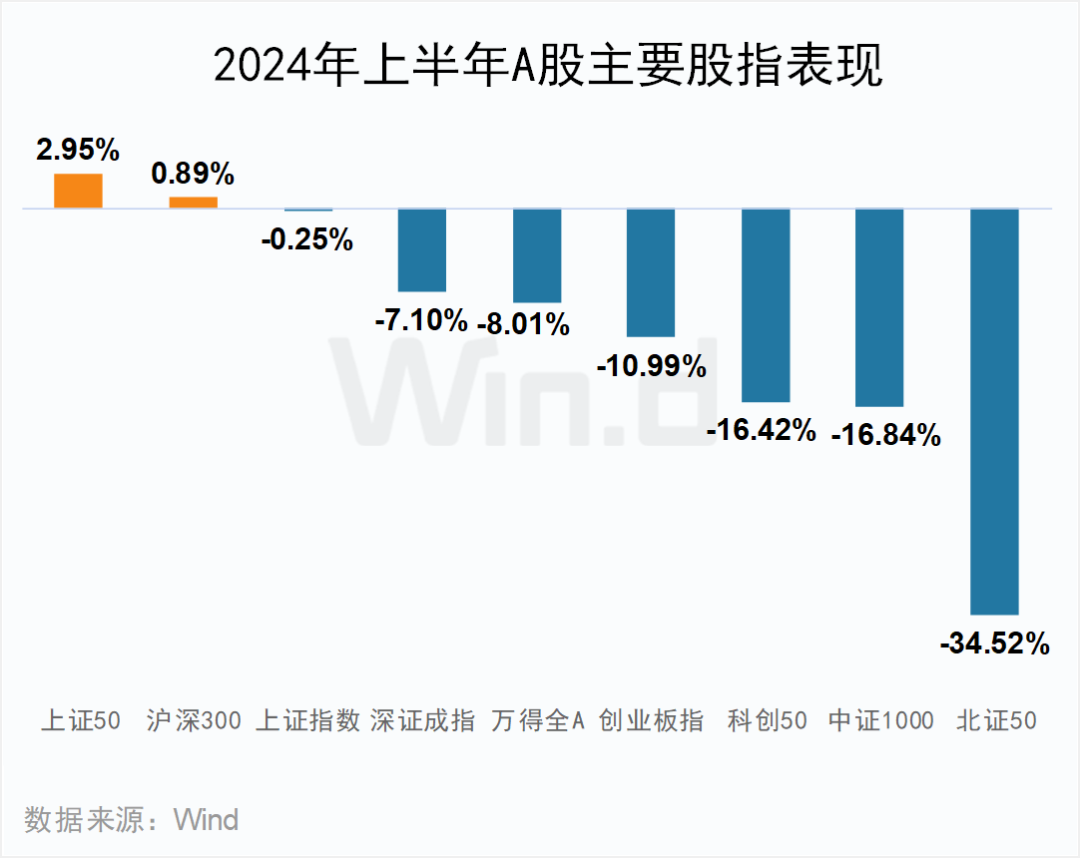

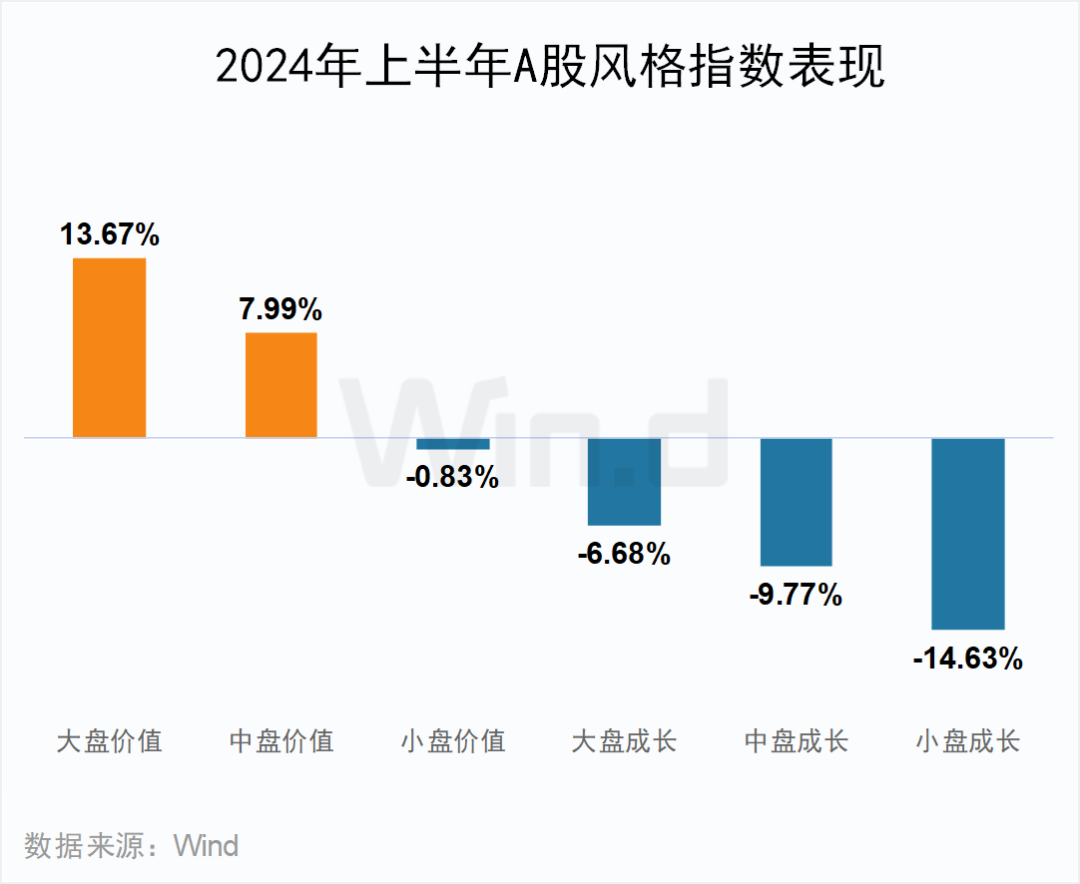

2024年上半年,A股市场主要指数涨跌不一。上证50指数表现最强,上半年累计上涨2.95%,沪深300录得上涨,累计涨幅为0.89%。总体来看,上半年A股市场大盘价值风格更具韧性,呈现“大盘优于小盘,价值优于成长”的特征。

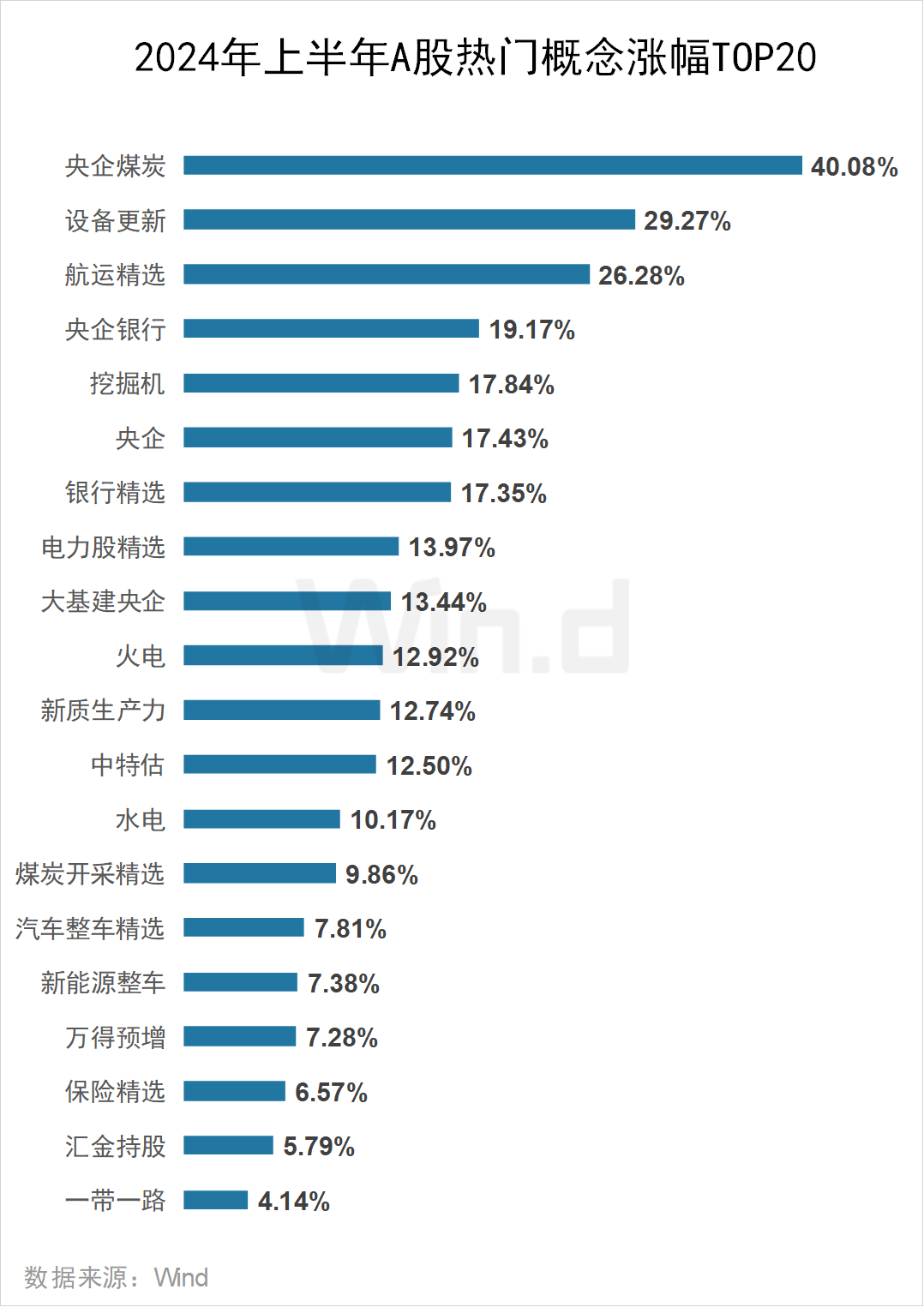

这一点在市场热门概念中亦有所体现。2024年上半年,高股息红利资产表现亮眼,政策扶持板块反复活跃,央企煤炭、设备更新、航运、电力、银行等方向均获市场青睐,涨幅居前。

市场篇

1.1A股主要股指表现

2024年上半年A股主要股指涨跌不一。上证50指数表现最强,上半年累计上涨2.95%,沪深300录得上涨,累计涨幅为0.89%。

1.2A股行业表现

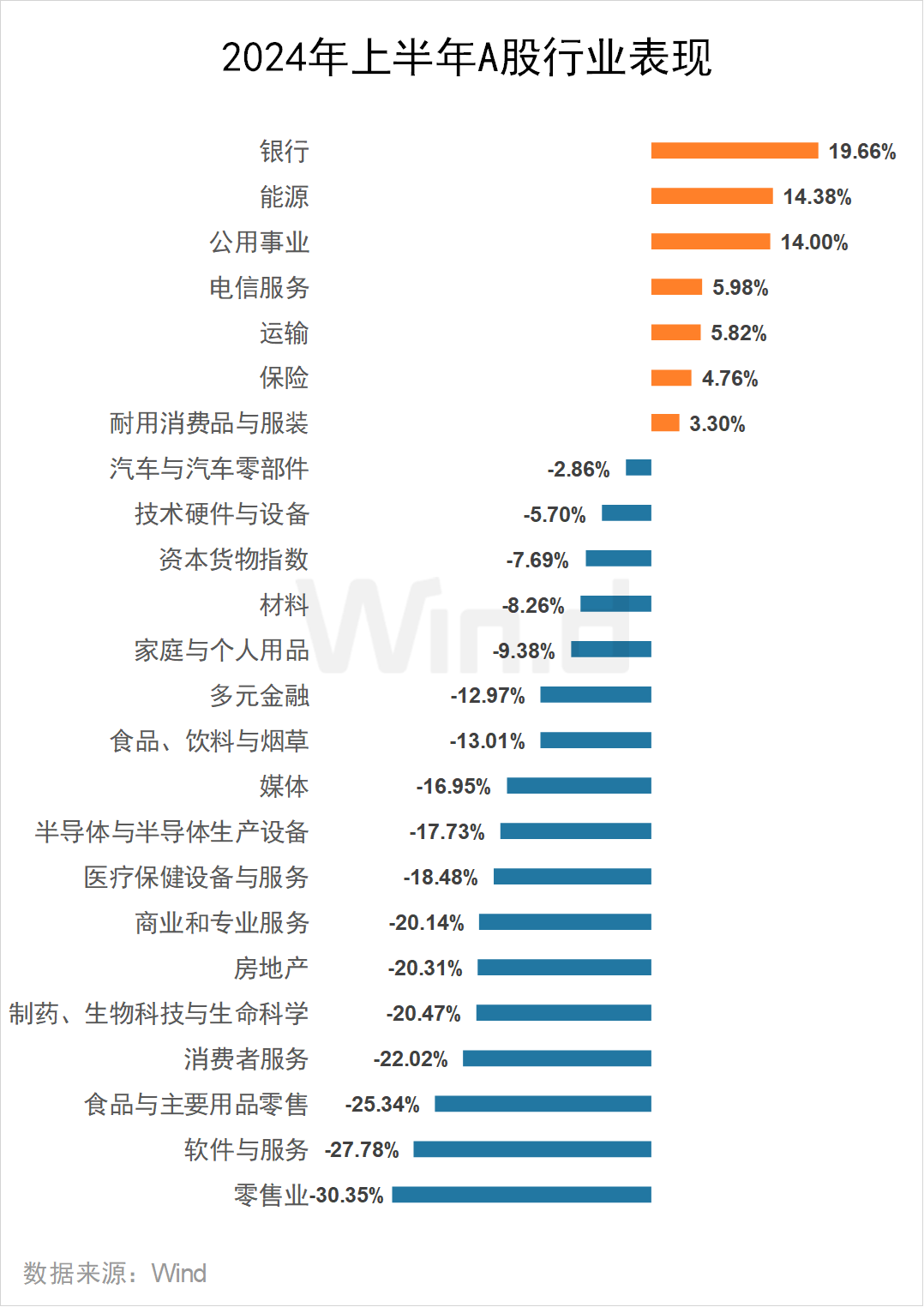

在Wind二级行业分类的24个行业中,2024年上半年共有7个行业录得上涨。银行业涨幅居首,上半年累计上涨19.66%,能源、公用事业累计涨幅分别为14.38%、14%。零售业表现垫底,上半年累计下跌30.35%,软件与服务、食品与主要用品零售、消费者服务行业跌幅居前。

1.3A股风格指数表现

2024年上半年,A股市场大盘价值风格更具韧性。大盘价值指数上半年表现最为强势,累计涨幅为13.67%,中盘价值指数累计涨幅为7.99%,小盘价值指数小幅下跌0.83%,小盘成长指数跌幅最大,上半年累计下跌14.63%。

1.4A股主题表现

2024年上半年,高股息红利资产表现亮眼,政策扶持板块反复活跃。央企煤炭、设备更新、航运、电力、银行等方向均获市场青睐,涨幅居前。

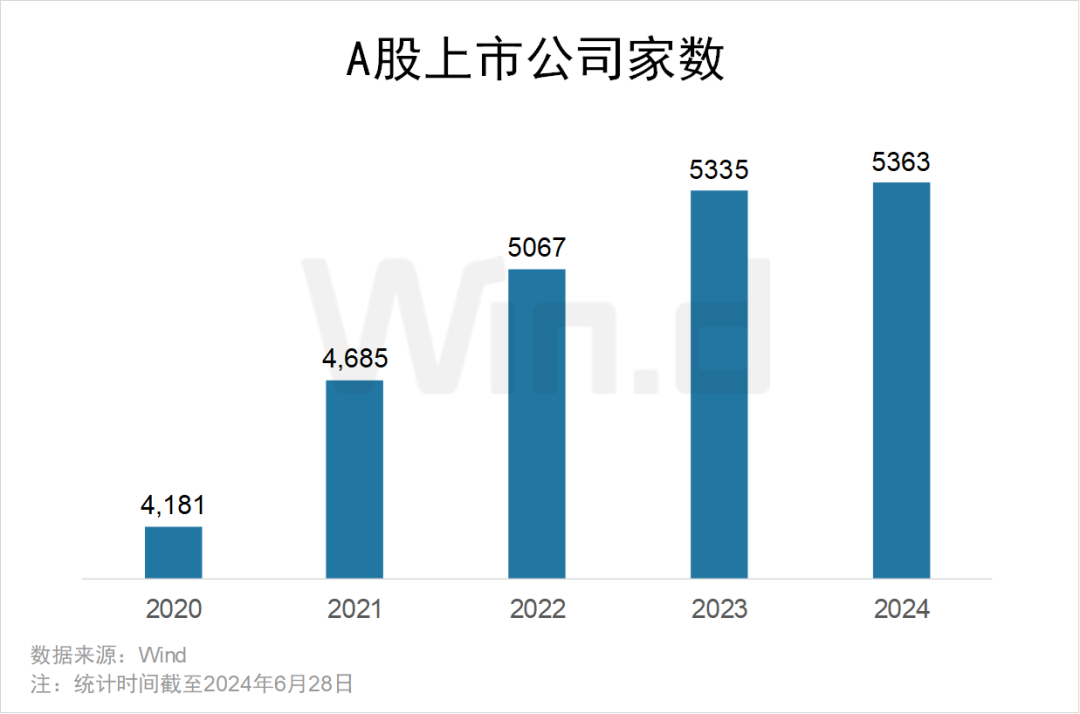

1.5上市公司家数

截至2024年上半年末,A股市场共有5363家上市公司,较2023年末增加28家公司。

截至2024年上半年末,上证主板的上市公司家数最多,为1694家,占比达31.59%,深证主板紧随其后,共有1499家上市公司,占比27.95%,创业板、科创板分别有1348家、573家上市公司,占比分别为25.14%、10.68%,北交所上市公司数量最少,共249家,占比4.64%。

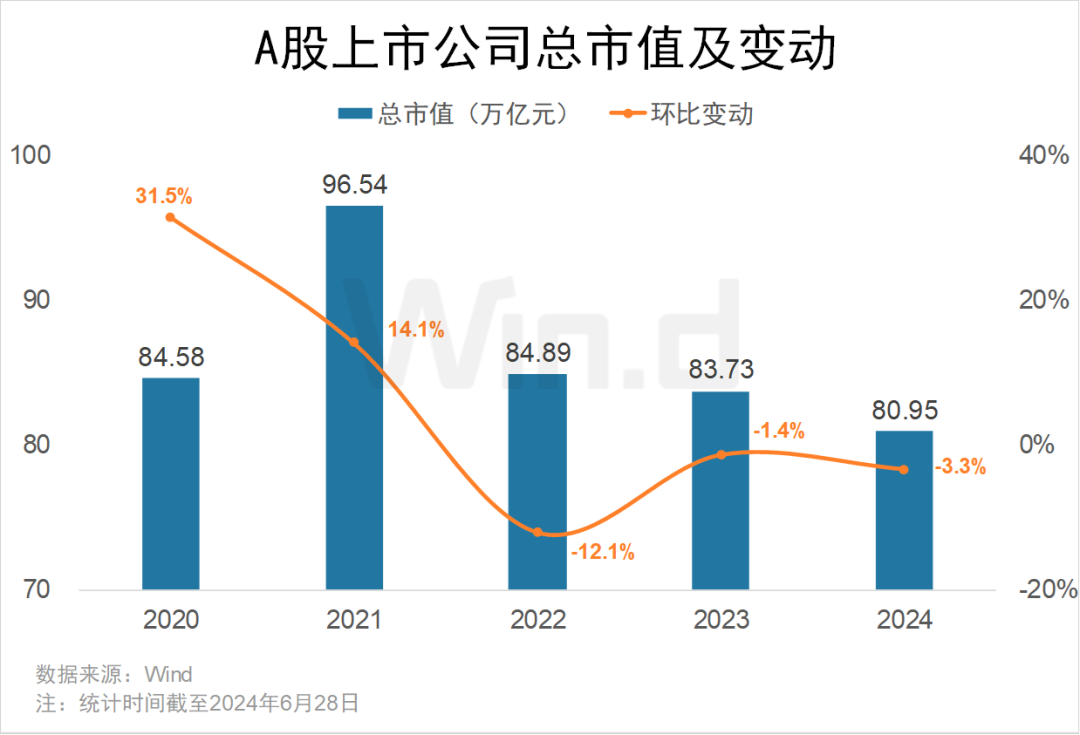

1.6上市公司总市值

2024年上半年末,A股市场总市值约80.95万亿元,较2023年末环比下降3.3%。

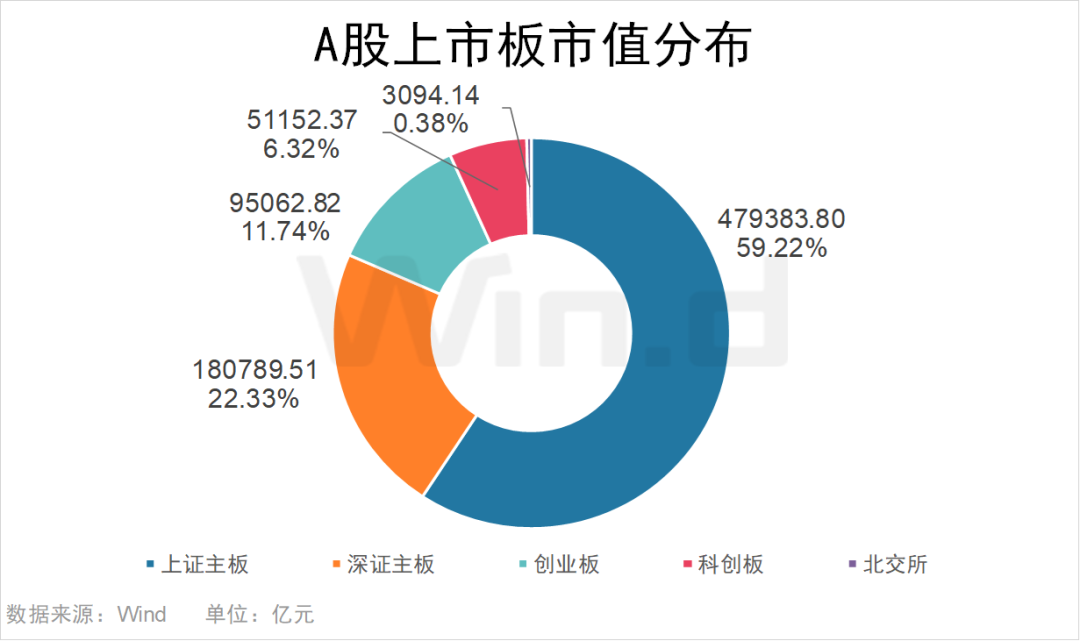

截至2024年上半年末,上证主板上市公司市值合计479383.80亿元,占比达到59.22%;深证主板上市公司市值合计为180789.51亿元,占比为22.33%。

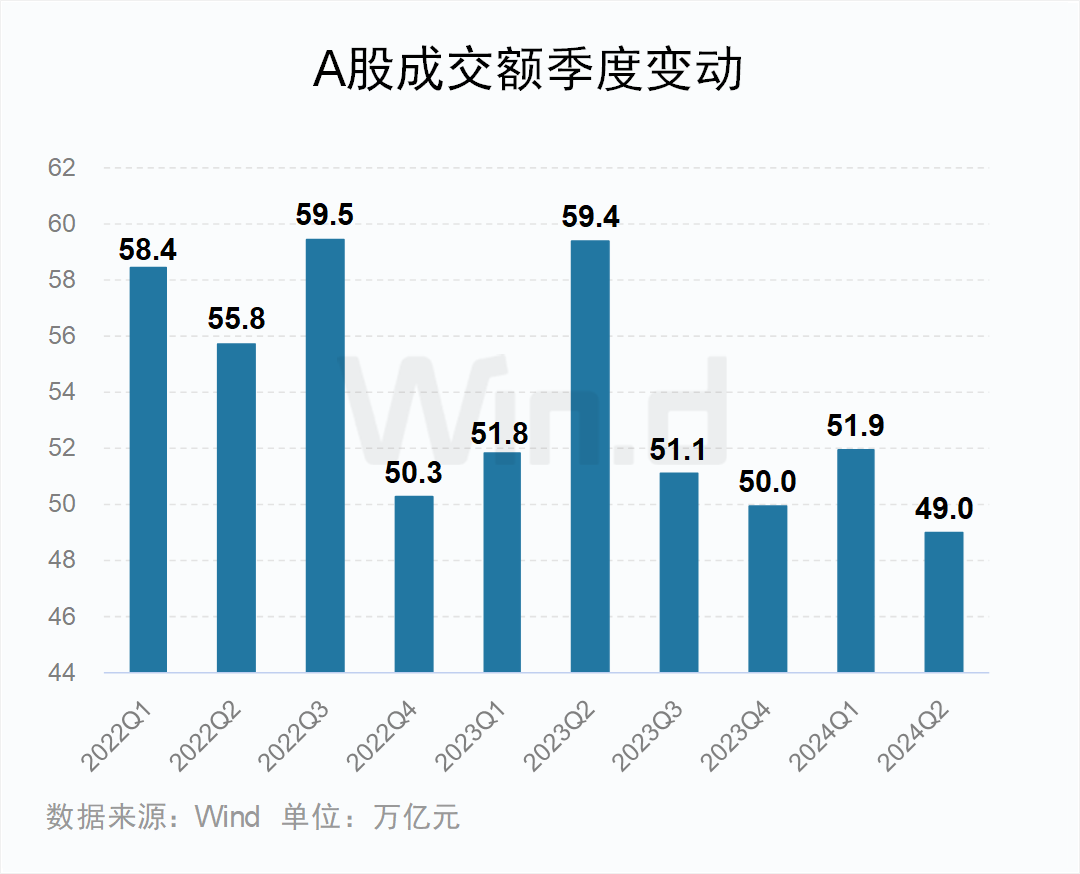

1.7A股成交额

2024年上半年A股市场总成交额为100.9亿元,相比2023年下半年环比小幅下滑0.2%。二季度总成交额为49万亿元,环比下降5.59%,日均成交额为8306亿元,环比下降7.24%。

1.8北向资金动向

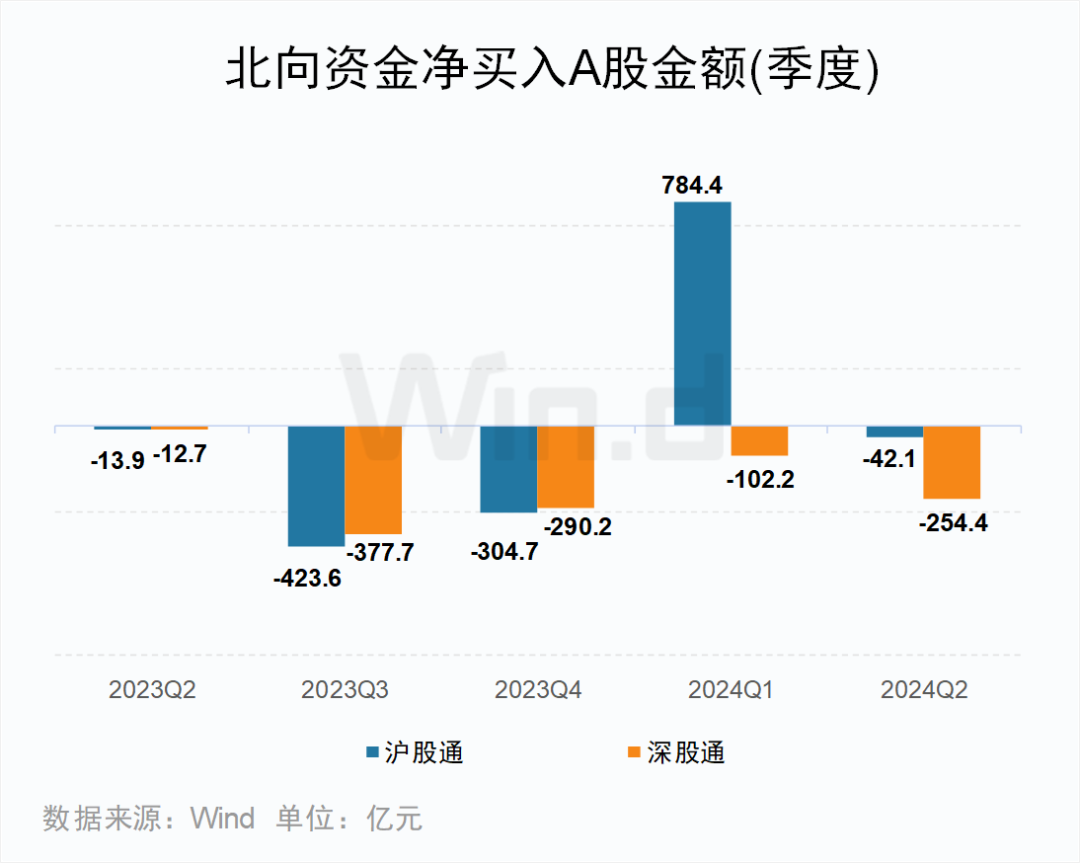

2024年上半年北向资金累计净流入385.7亿元,扭转2023年下半年的流出态势。二季度北向资金累计净流出296.5亿元,沪股通合计净流出42.1亿元,深股通合计净流出254.4亿元。

1.9两融资金动向

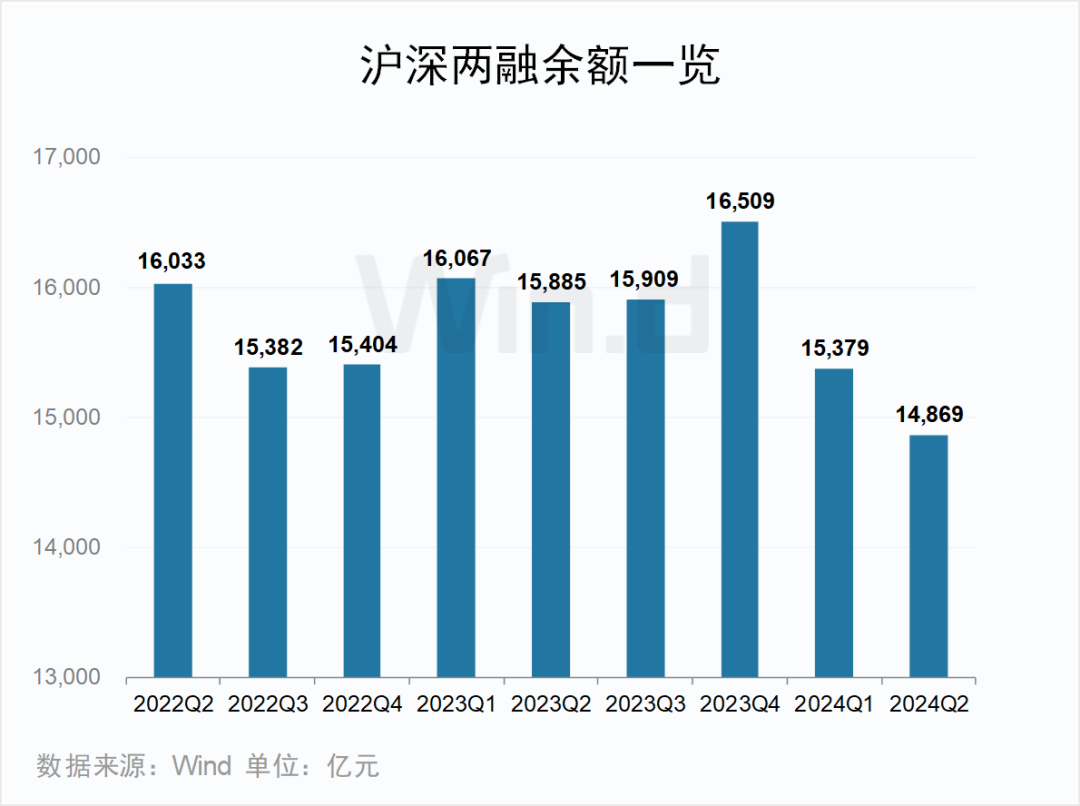

截至2024年上半年末,A股两融余额报14869亿元,较2024年一季度末下降510亿元。

1.10十大牛熊股

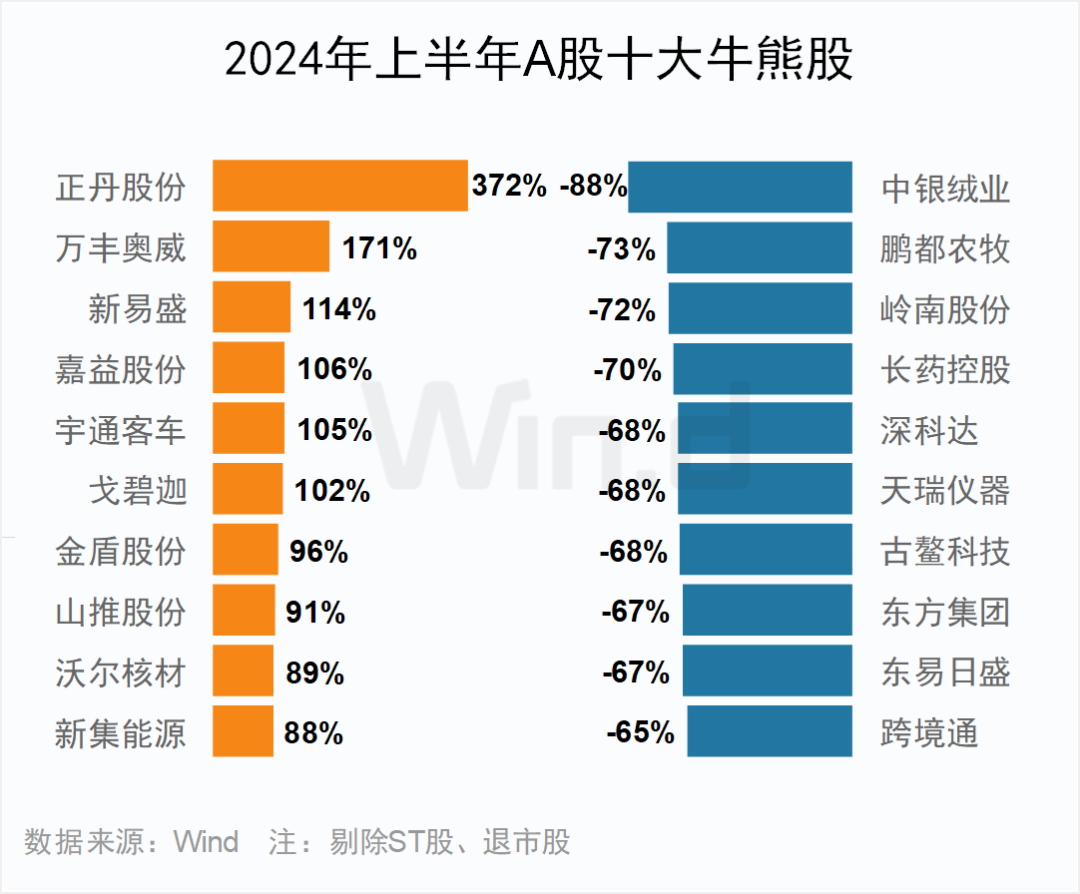

2024年上半年,正丹股份累计涨幅达372%居首,万丰奥威、新易盛、嘉益股份、宇通客车、戈碧迦累计涨幅均超100%;中银绒业上半年累计下跌88%居跌幅榜榜首,鹏都农牧、岭南股份、长药控股累计跌幅均超70%。

1.11市值Top20

截至2024年上半年末,工商银行位居上市公司市值榜榜首,总市值达19043亿元;此外,贵州茅台、中国石油、中国移动、农业银行、建设银行、中国银行、中国海油总市值均超万亿。

1.12北向资金持仓Top20

截至2024年上半年末,贵州茅台获北向资金持仓1247亿元,位居榜首;宁德时代、美的集团分别获北向资金持仓897亿元、822亿元。

1.13北向资金持仓变动Top10

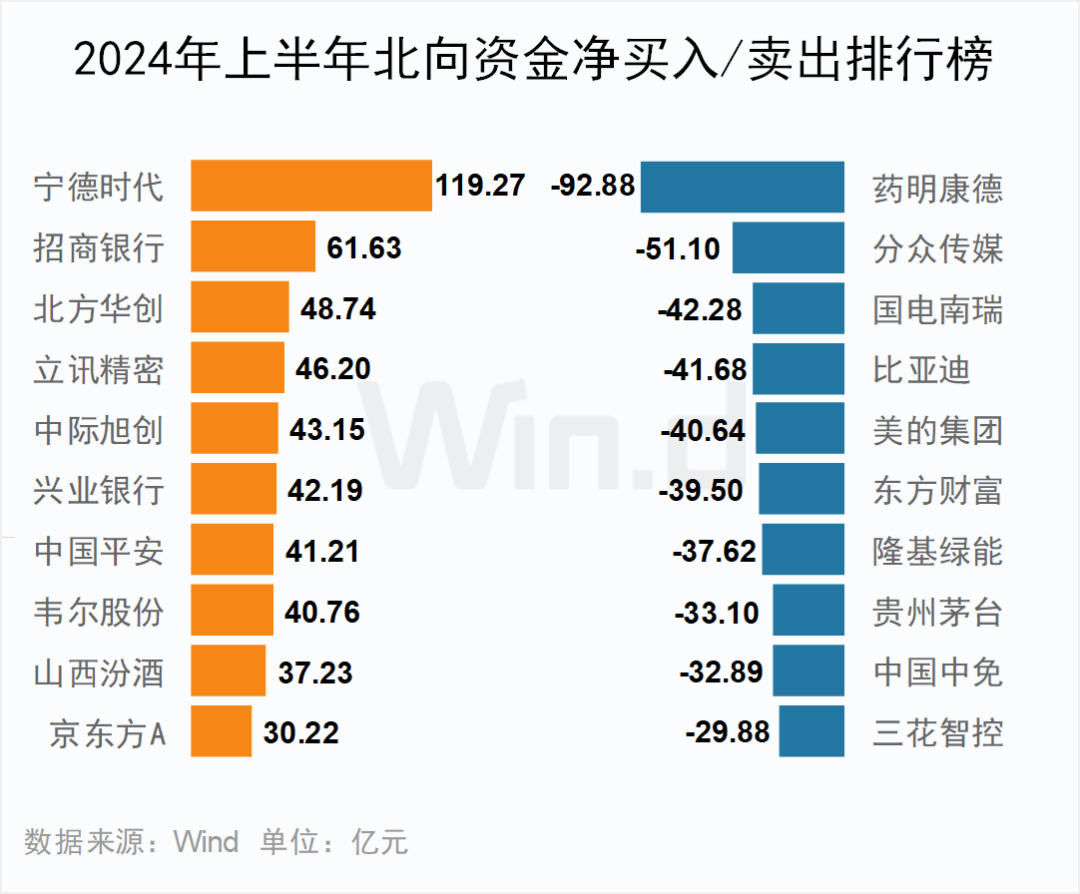

2024年上半年,北向资金重点加仓宁德时代、招商银行、北方华创、立讯精密、中际旭创;药明康德、分众传媒、国电南瑞、比亚迪、美的集团遭到北向资金大幅抛售。

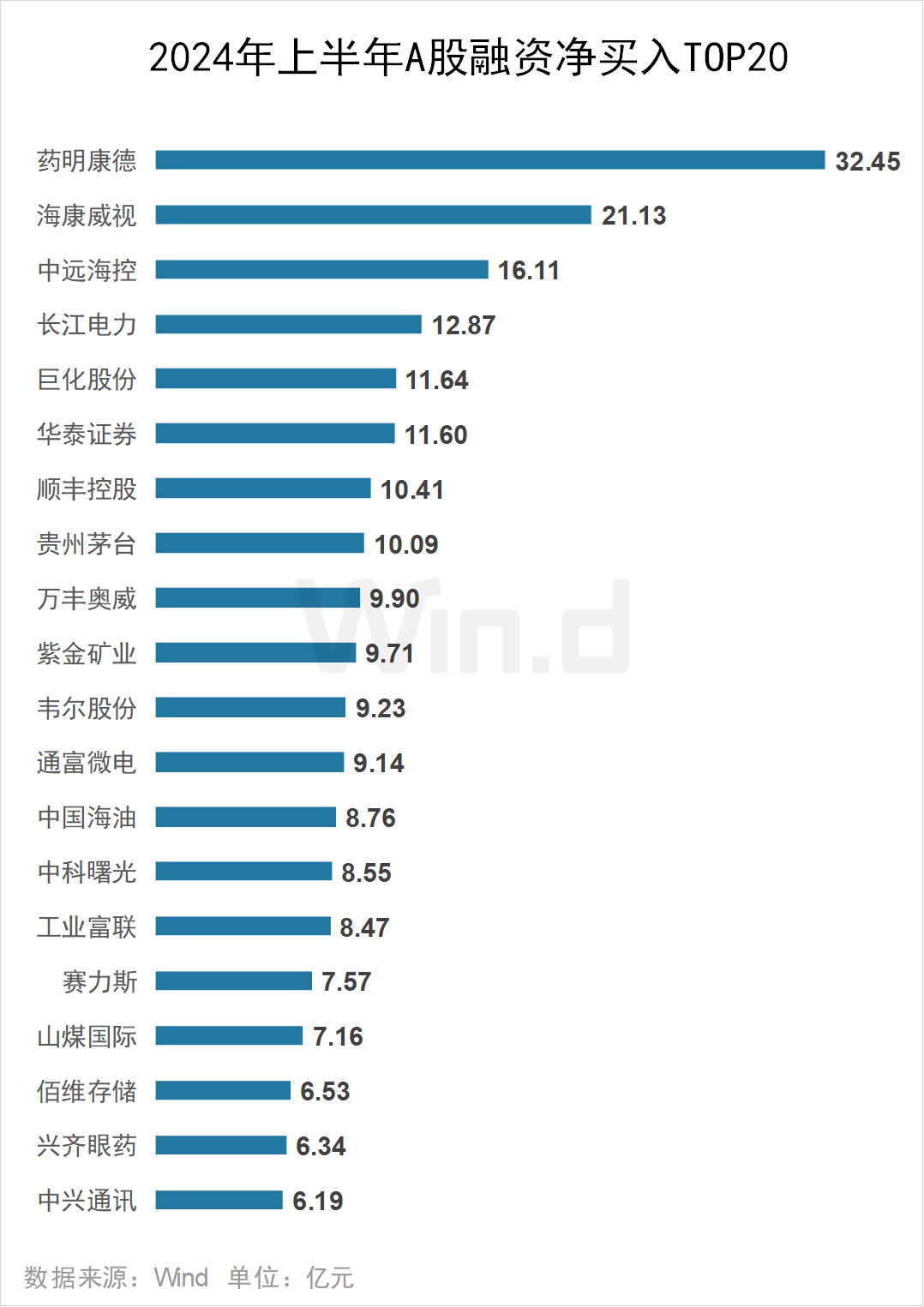

1.14融资净买入Top20

2024年上半年,药明康德获杠杆资金大幅加仓,融资净买入额达32.45亿元居首。此外,海康威视、中远海控、长江电力、巨化股份、华泰证券、顺丰控股、贵州茅台均获融资净买入超10亿元。

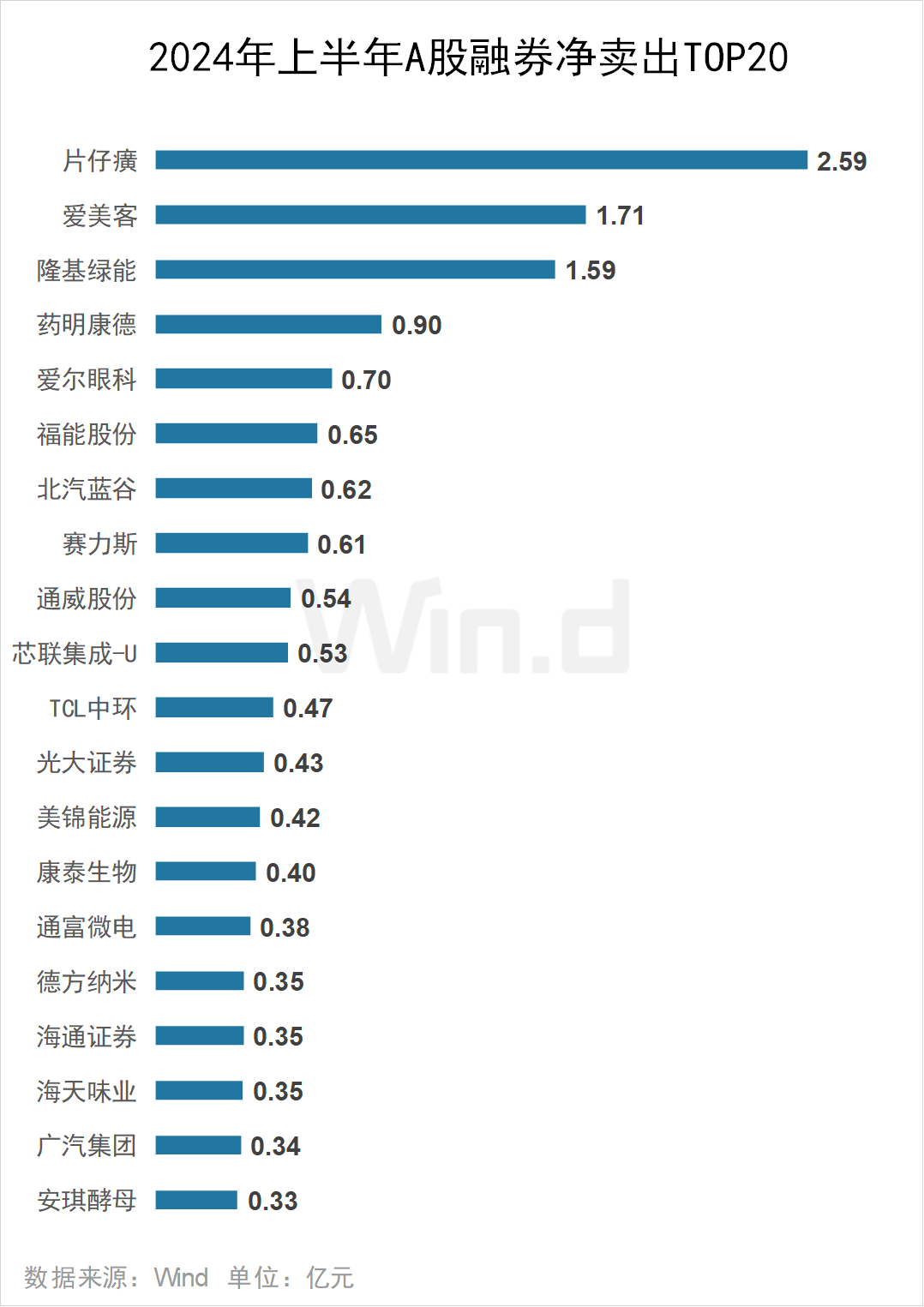

1.15融券净卖出Top20

2024年上半年,片仔癀遭融券净卖出2.59亿元居首;此外,爱美客、隆基绿能均遭融券净卖出过亿。

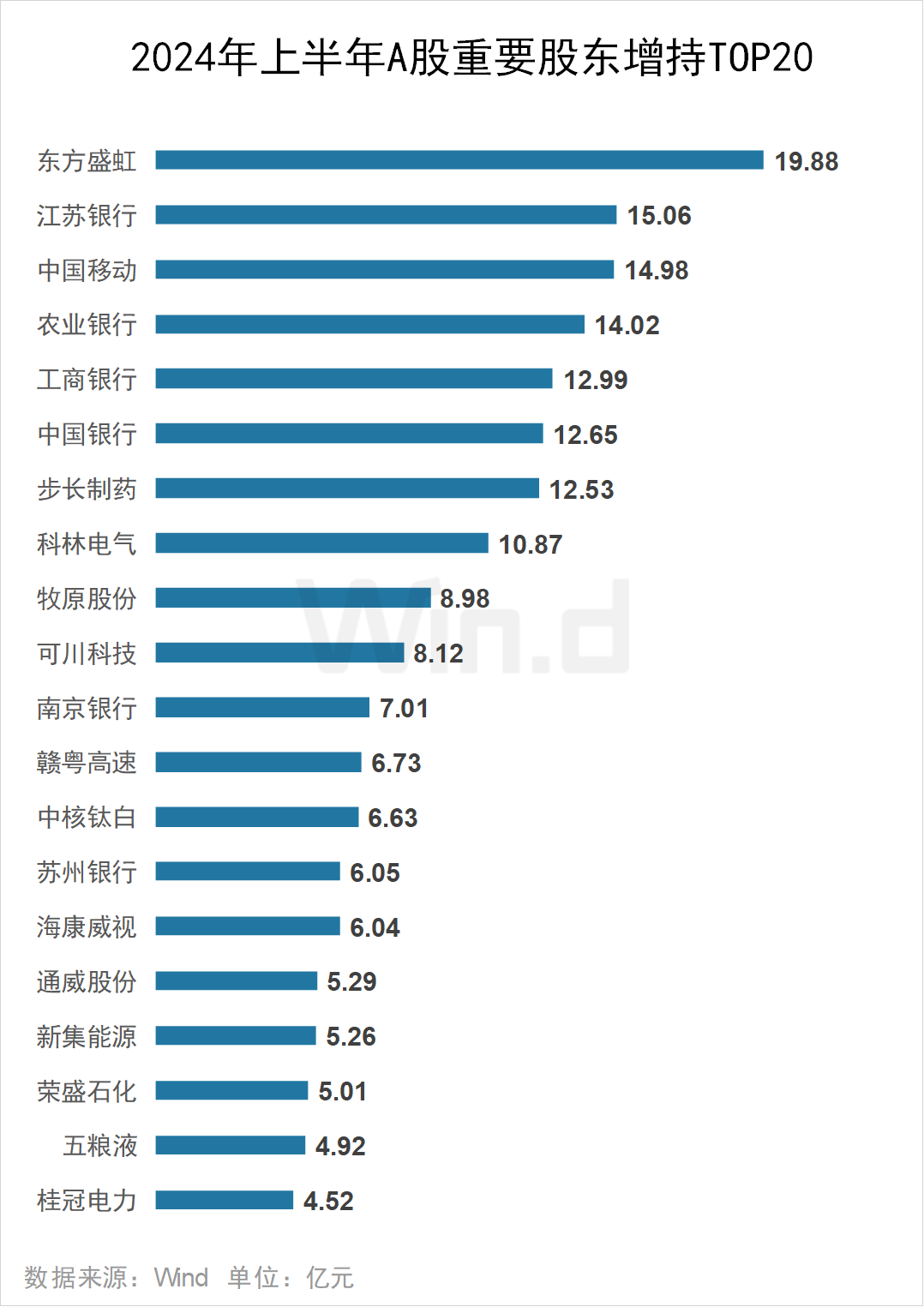

1.16重要股东增持Top20

2024年上半年,东方盛虹获重要股东增持19.88亿元,位居增持榜榜首;江苏银行、中国移动、农业银行、工商银行、中国银行、步长制药、科林电气均获重要股东增持超10亿元。

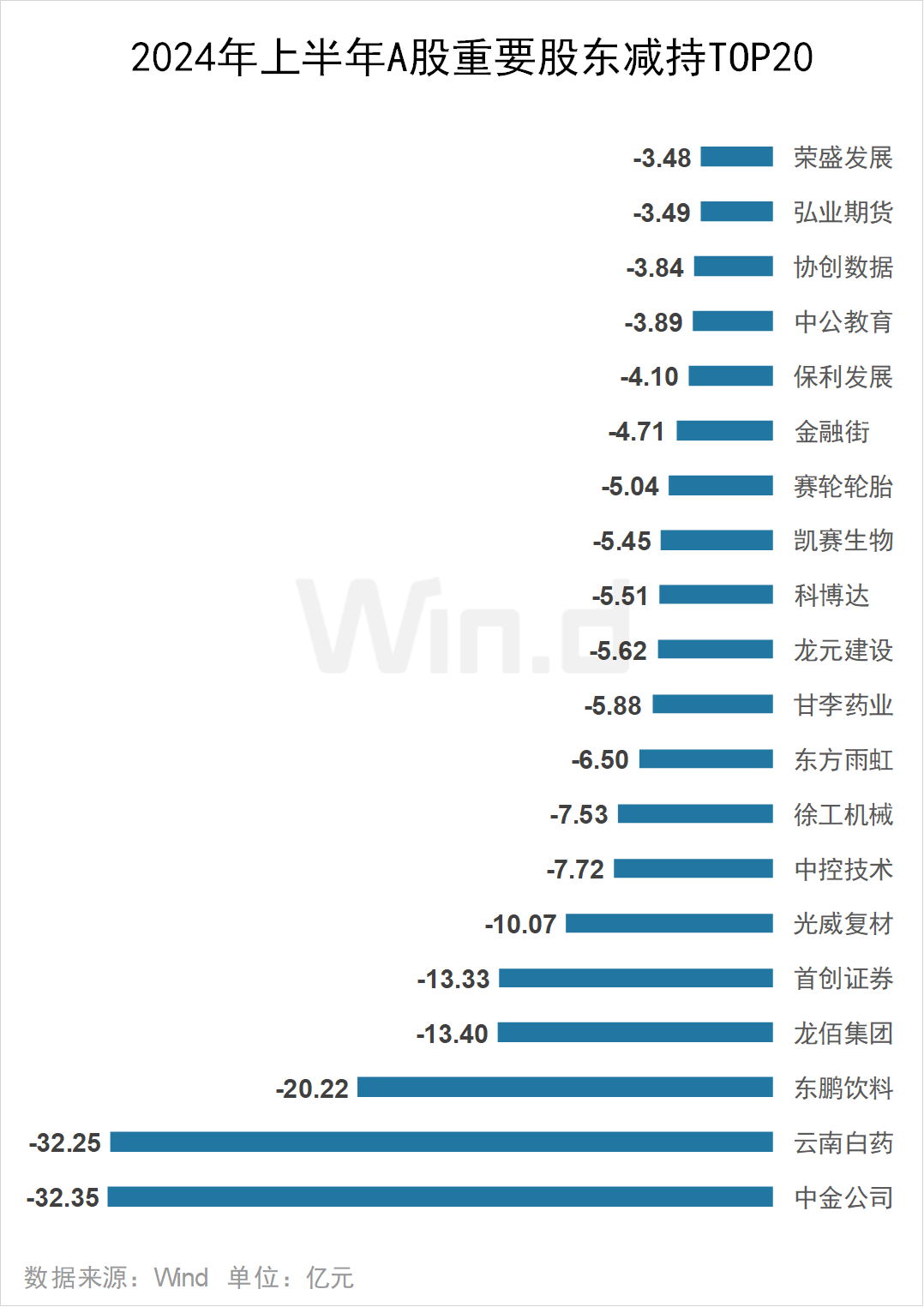

1.17重要股东减持Top20

2024年上半年,中金公司遭重要股东减持32.35亿元,位居减持榜榜首;此外,云南白药、东鹏饮料、龙佰集团、首创证券、光威复材均遭重要股东减持超10亿元。

发行篇

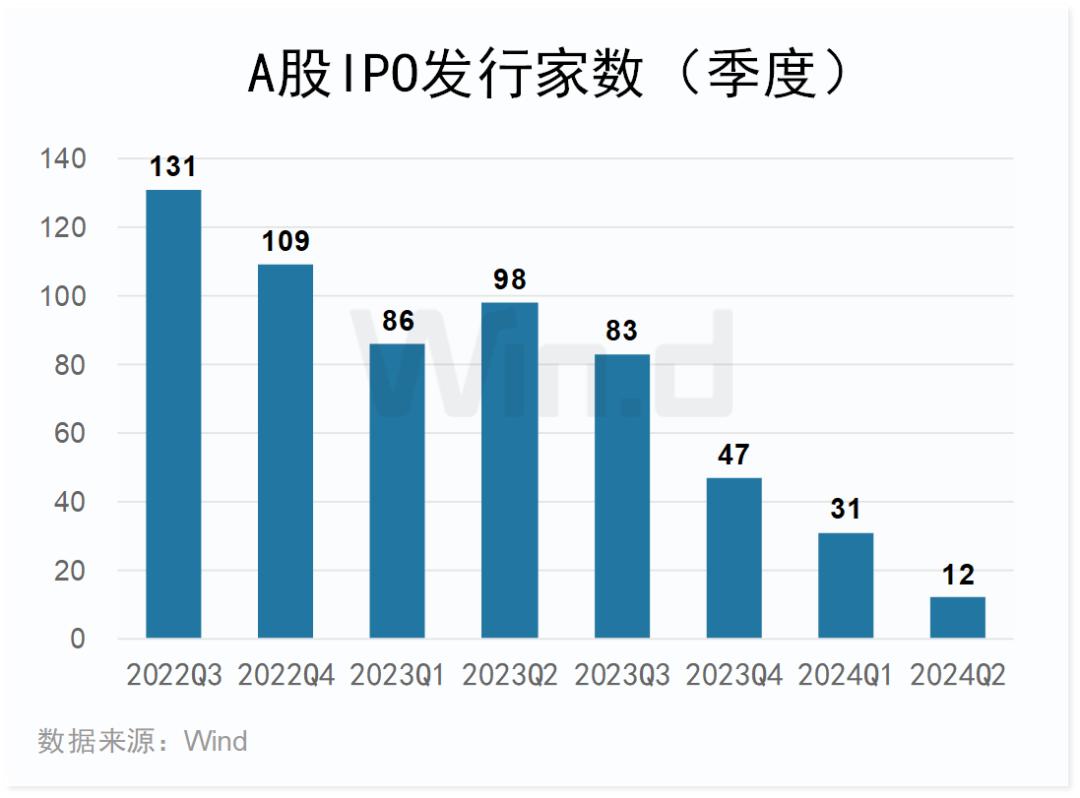

2.1A股IPO家数

2024年上半年,A股市场IPO发行数量为43家,其中一季度共发行31家,二季度共发行12家。2023年下半年以来,A股IPO发行速度逐步放缓。

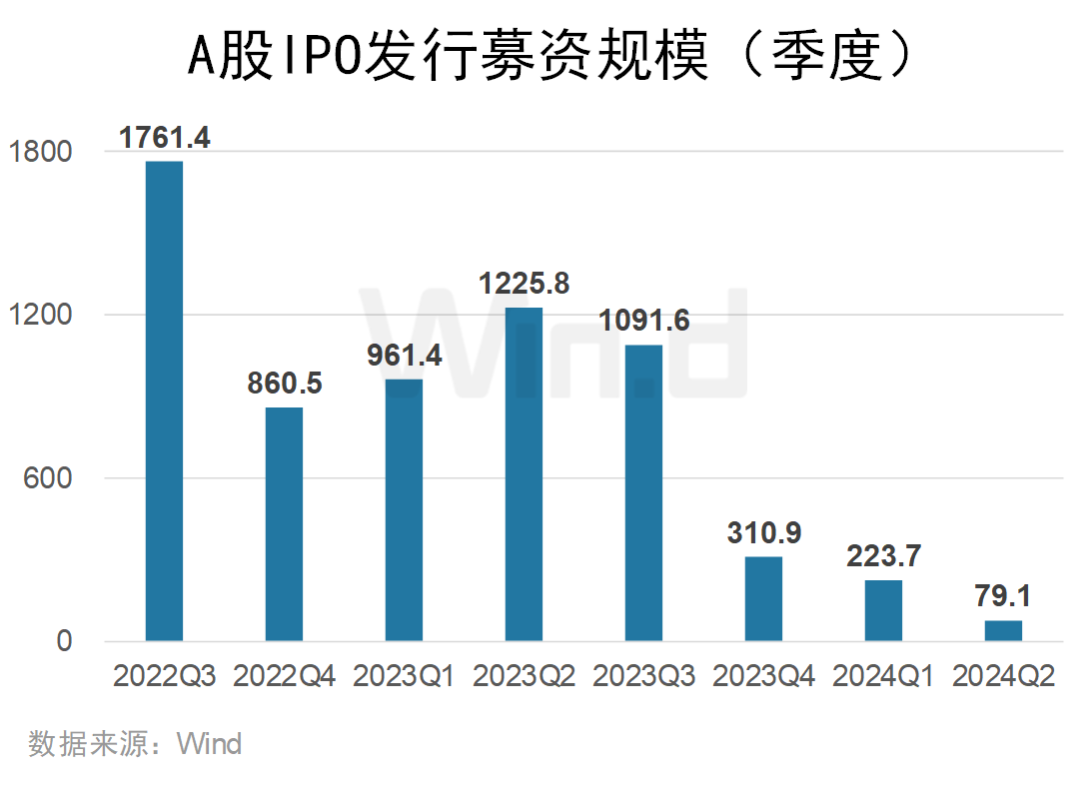

2.2A股IPO规模

2024年上半年,A股市场IPO募资规模为302.8亿元,其中一季度IPO募资223.7亿元,二季度IPO募资79.1亿元。

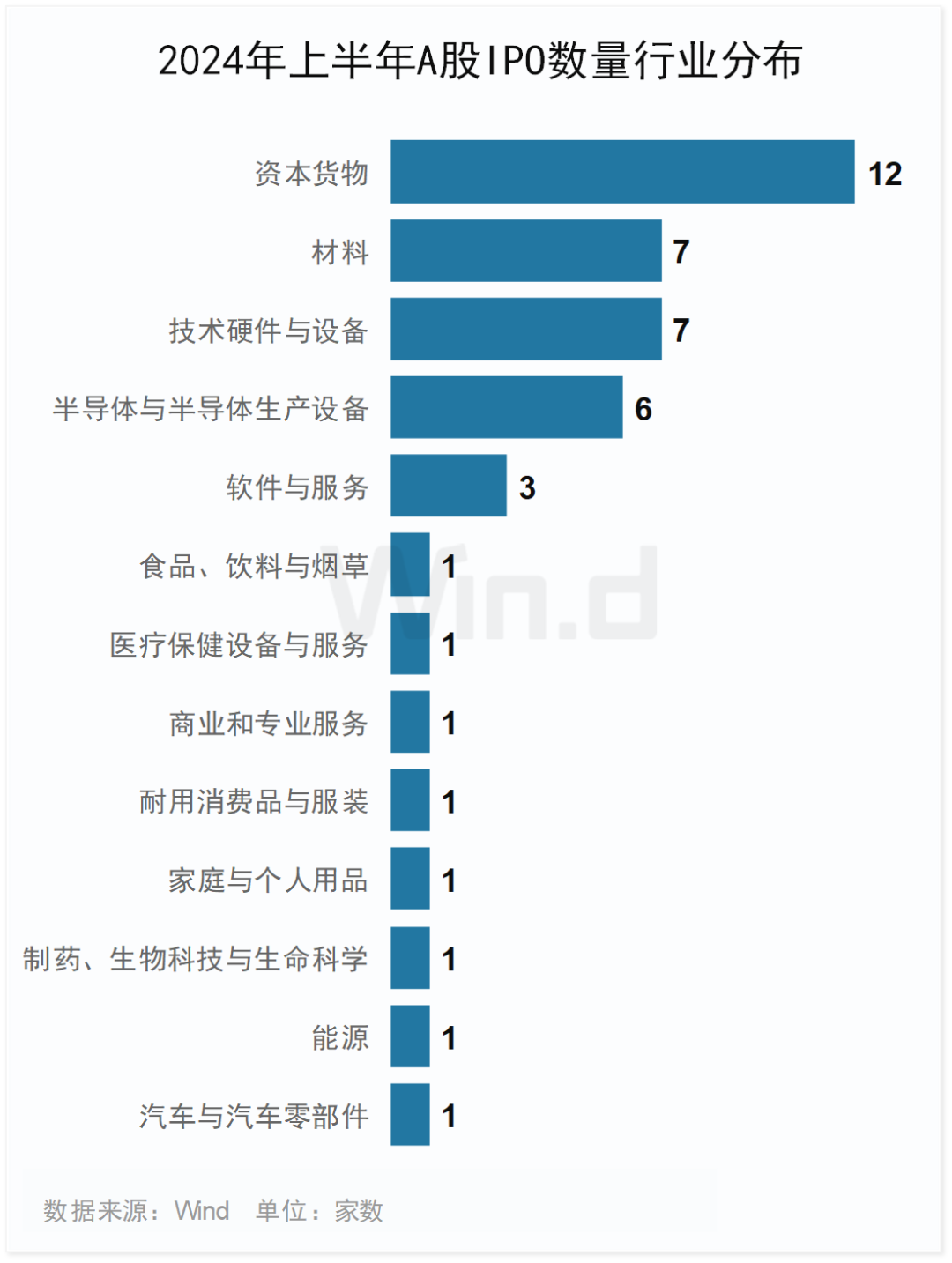

2.3IPO行业分布

2024年上半年A股IPO发行的43家公司中,来自资本货物行业的公司有12家,数量居首;来自材料、技术硬件与设备行业的公司均有7家;半导体与半导体生产设备行业有6家公司发行。

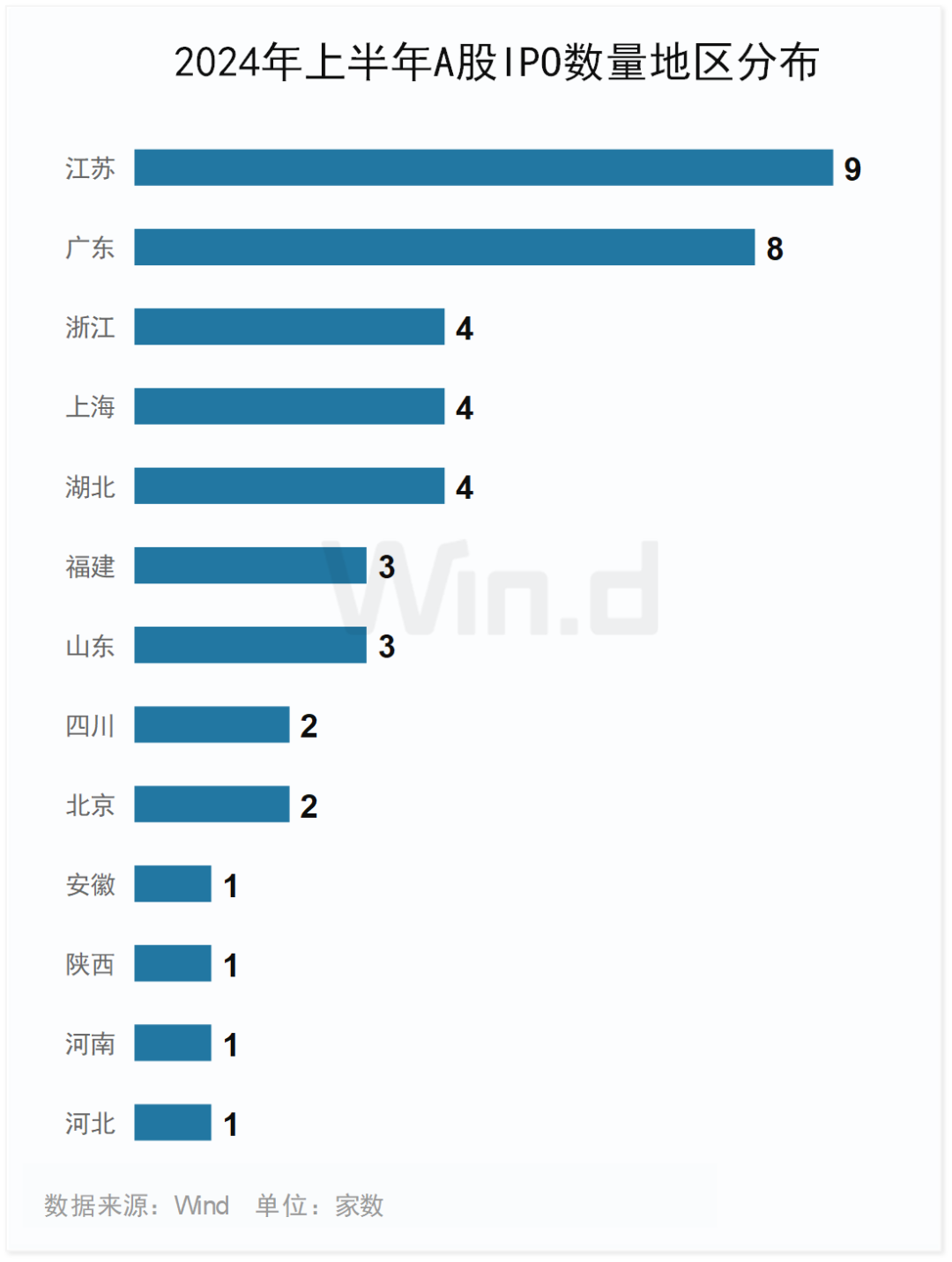

2.4IPO地区分布

2024年上半年A股IPO发行的43家公司中,来自江苏的公司共有9家,数量居首;来自广东的公司共有8家;浙江、上海、湖北均有4家公司发行。

2.5IPO募资规模Top20

2024年上半年A股IPO发行的43家公司中,永兴股份IPO募资规模居首,为24.30亿元;此外,达梦数据、诺瓦星云、龙旗科技、上海合晶、成都华微、永臻股份、西典新能的IPO募资规模均超10亿元。

估值篇

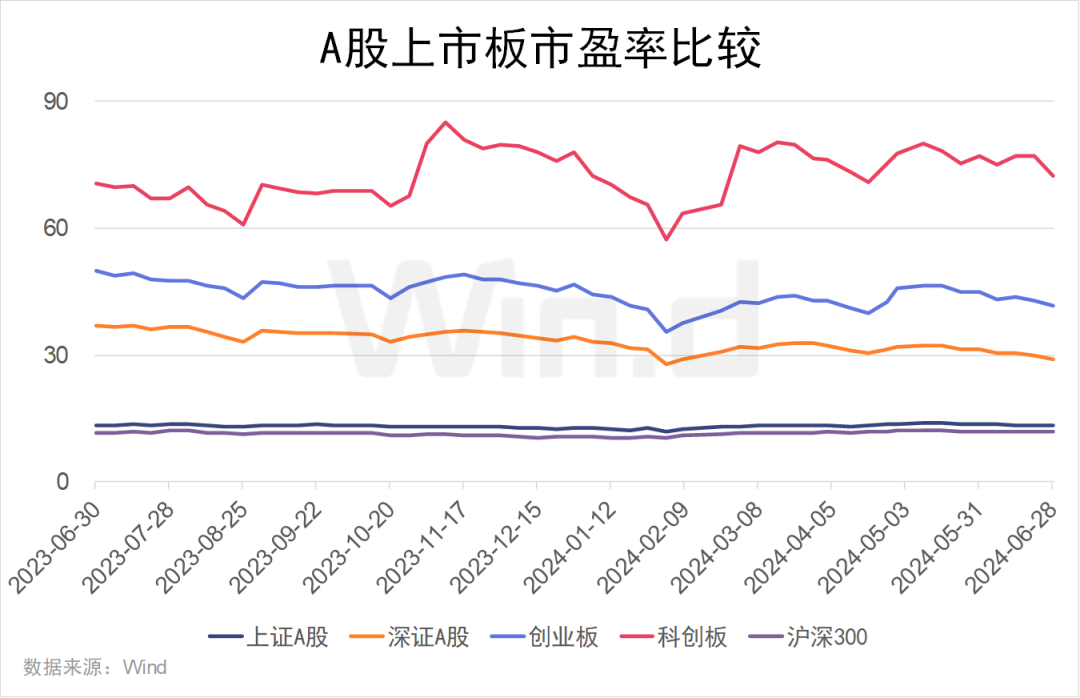

3.1A股上市板块市盈率

截至2024年上半年末,科创板市盈率最高,为72.42倍;创业板、深证A股市盈率分别为41.68倍、29.12倍;上证A股、沪深300的市盈率较低,分别为13.34倍、11.84倍。

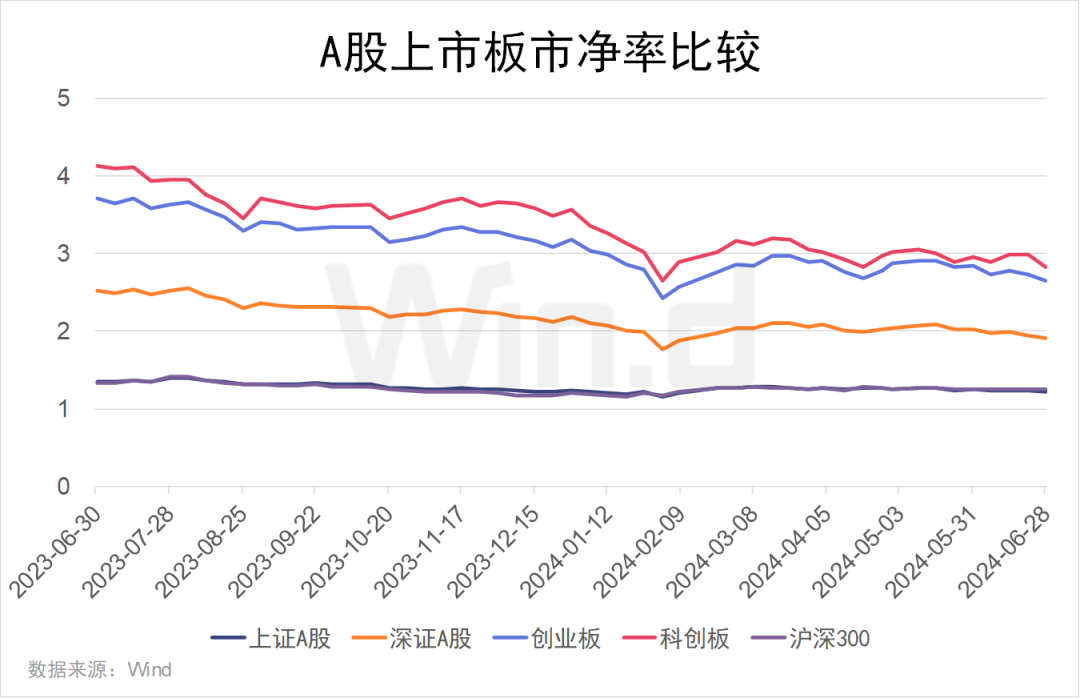

3.2A股上市板市净率

截至2024年上半年末,科创板市净率最高,为2.82倍;创业板、深证A股市净率分别为2.65、1.91倍;沪深300、上证A股的市净率较低,分别为1.26倍、1.23倍。

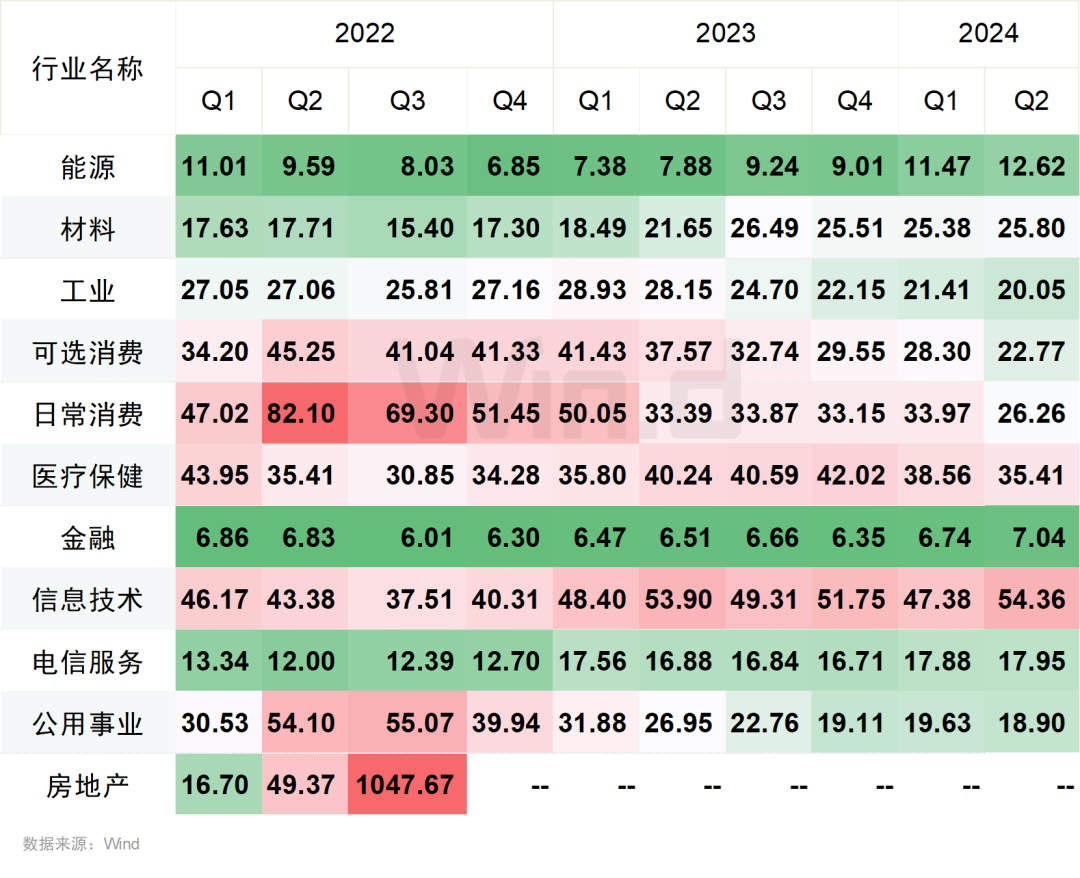

3.3A股行业市盈率

截至2024年上半年末,在Wind一级行业分类的11个行业中(因2022年四季度以来房地产行业持续亏损,不予计算),信息技术行业的市盈率最高,为54.36倍;金融行业的市盈率最低,为7.04倍。

3.4A股行业市净率

截至2024年上半年末,在Wind一级行业分类的11个行业中,信息技术行业的市净率最高,为3.67倍;金融、房地产行业均破净,市净率分别为0.69倍、0.63倍。

SHSC(沪深港通监控)

及时监控当日沪深港通交易规模、资金流向变化

一览北向资金、南向资金历史数据

个股买卖情况持续跟踪

鲁公网安备37020202000738号

鲁公网安备37020202000738号