雷锋网按:随着AMD再次与英特尔在服务器市场竞争,服务器芯片市场50%的运营利润率的时代已经结束。另外,IBM的Power服务器、Arm服务器,还有潜力巨大的RISC-V架构芯片都努力瓜分x86架构服务器市场的份额。只是,除非英特尔和AMD的服务器销售出现重大问题,非x86服务器可能很难获得巨大的成功。但无论如何,这一市场未来将不会无聊。

当一个季度出货258万台服务器时,感觉就像是全济放缓令人失望,这也许是全球经济整体放缓的提前出现的信号。但是,2019年第一季度服务器出货量略微下降5.1%主要的原因可能是超大规模云服务建设者在2017年底和2018年初进行了投入,然后等待英特尔和AMD新的处理器。

根据IDC的统计,在截至3月份的季度中,服务器的出货量达到258万台,收入增长4.4%达到198亿美元。而且服务器购买方购买的服务器配置越来越丰富,对大闪存的需求更稿,有的需要GPU或FPGA加速器,他们正在尽其所能保持收入的增长,即使它可能没有像我们期望的那样增长。

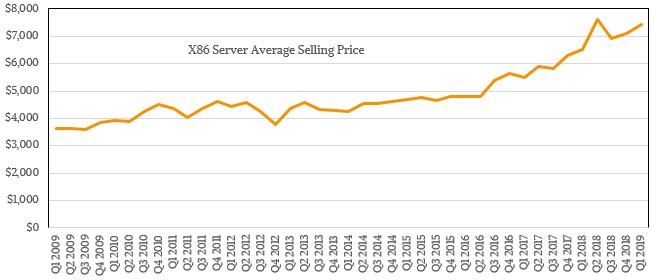

据我们所知,没有一家原始设备制造商或原始设计制造商用黑色墨水滚动,更不用说游泳了。但随着服务器的平均销售价格下降到2000年的水平,2010年后它需要在2010年再次提升。下图是基于IDC的数据,自2009年第一季度以来x86服务器的平均售价:

这几乎是1999年到2009年服务器平均销售价格下降的镜像,因为专有系统以及RISC / Unix系统不再受欢迎,它们曾在20世纪90年代中期贡献了系统收入的一半。需要明白,在x86处理器、Linux和WindowsServer成熟之前,它都是互联网公司的首选。

我们开始追踪服务器时,2009年的大衰退正在发生。巧合的是,那时AMD正因为Opteron(皓龙)处理器退出服务器市场,英特的“Nehalem”Xeons(至强)处理器借鉴了许多Opteron的经验。大衰退之时,服务器虚拟化正走向成熟,此时英特尔提供64位多核处理器,让其数据中心集团的收入开始快速增长,并且由于缺少竞争,其利润也大幅增加。

大衰退对整个产业带来了很多影响,其中之一就是它将所有非x86处理器降级为利基状态。RISC / Unix供应商无法提供与英特尔Xeon处理器加上Linux或Windows Server操作系统运行虚拟化堆栈匹敌的性能。与此同时,随着在线应用程序和云计算变得流行,超大规模和云构建商的计算容量需求也有一个数量级的增长。因此,英特尔每个季度销售在不断上升,即使核心数量和每个时钟周期的指令在不断增加,这是处理器常规的升级。

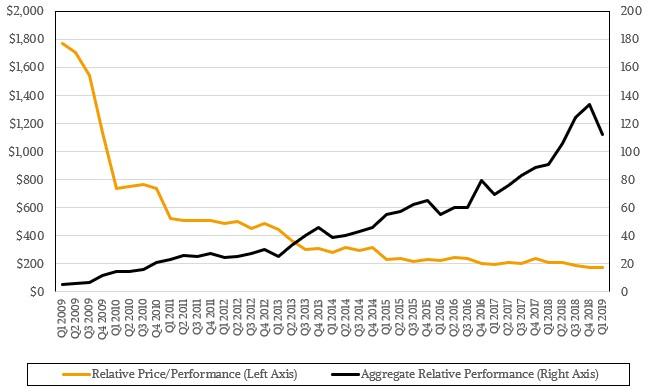

如果假设IDC统计服务器平均每季度销售的核心数量以及芯片的IPC层数,就可以得出每季度的相对总体性能容量指标(在我们的案例中是计算整数性能,不包括浮点性能); 我们从IDC的统计中可以得到服务器的销售收入,如果你将这两条线放在一起,它就说明了过去十年全球服务器计算容量的增加。此外,它还展示了价格/性能如何随着RISC / Unix机器从市场上消失,价格/性能的比是如何大幅提高。

有几点需要注意,市场不时地大量购买服务器然后有所减少,这些不仅与CPU产品周期有关。另外,从2018年第四季度到2019年第一季度的计算容量的下降是服务器市场在过去十年中经历的最大幅度下降,但它实际上代表了正常的略微指数性的回归,主要是线性曲线。

事实上,下降之后的服务器容量仍然比2009年第一季度全球销售的服务器容量大4.4倍。超大规模和云建设者在去年第三和第四季度退出,但企业仍在推动这一市场增长,当企业、超大规模和云计算建设者在第一季度全部退出时,自然就引发了下滑。但更确切地说,超大规模开发商和云建设者在统计发布前进行了购买,说实话,这属于回归“正常”。

这张图表的还表明,服务器价格/性能的相对价格在2009年和2011年之间大幅下降,但随后下降幅度减小,因为英特尔在数据中心拥有霸主地位。当然,英特尔正在产品中增加支持更多整数,提升内存速度以实现平衡,闪存正在取代磁盘,并且矢量引擎性能增长得更快,整数性能成本和三年前大致相同。整体看,这比大萧条时便宜了一个数量级。

在过去的两个季度里价格/性能的曲线开始向下弯曲,这是因为AMD重新开始参与竞争,核心数量将会上升,价格会下降,并达到一个新的水平。据我们所知,随着价格下降,利润将随之下降。未来对AMD的罗马Epyc处理器和英特尔的冰湖Xeons处理器的问题是,市场需求的增长能否抵消服务器利润的下降甚至提升利润。

无论哪种方式,我们都认为服务器芯片市场50%的运营利润率的时代已经结束,除非AMD和英特尔达成协议保持人为的高价格。这几乎是不可能的,也是非法的。这些利润永远不会回来,就像从科学工作站到数据中心转变时,x86的Xeons不会降低标准与RISC / Unix竞争。Arm应该是一个竞争者,从智能手机跳到数据中心带领价格的降低,但这还没有发生。

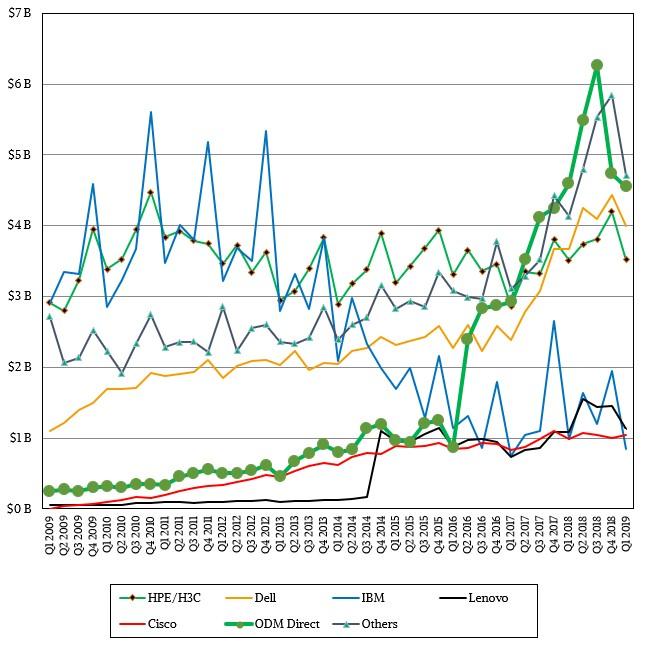

资金才能够保持公司业务的持续性,从IDC的统计中可以看出OEM和ODM的收入是多少,我们从IDC的数据中不知道他们中的任何一个是否实际赚钱,我们怀疑,在许多情况下,OEM和ODM带来的利润不多,并且可能通过服务获得更多利润。即使通过上市公司的财务业绩来看,也很难判断其实际是否赚钱,因为数据中包含许多干扰因素。

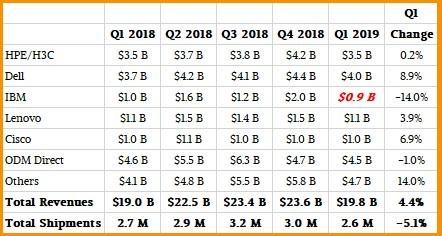

以下是供应商在2019年第一季度和2018年四季度出货量及营收的情况:

值得一提的是,IBM这次没有进入前五大供应商,因为它的System z14升级周期已经逐渐过去,即使Power Systems业务有所增长。将X86服务器业务卖给联想确实无助于IBM提升盈利能力。IBM仍然没有像我们认为的那样在系统中赚到那么多钱,并且,当竞争激烈时,价格下降将使利润下降得更快。

以下是自2009年以来主要OEM和ODM收入的对比:

戴尔是全球排名第一的系统提供商,也是其最重要的收入来源,这已经持续了一段时间。惠普公司,包括其在中国的合作伙伴H3C,排名第二。戴仍然在增长,HPE保持平稳,但目前尚不清楚这两家公司是否真的通过出售服务器获得丰厚的利润。

在第一季度,浪潮(包括其与IBM在中国的Power Systems合作)以及联想和思科系统在IDC的统计中几乎打成平手。浪潮获得了12.2亿美元的销售额,增长36.4%,营收增长远远高于整个市场的增长,联想的营收为11.4亿美元,增长3.9%,思科营收是10.5亿美元,增长6.9%。所有ODM厂商创造了45.5亿美元的销售额,下降1%,其余的市场占43.4亿美元,增长2.7%。

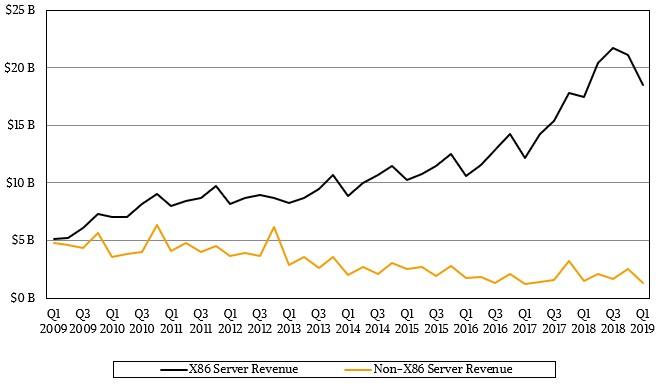

在2019年,x86和非x86服务器的收入分配发生了变化,并且很难记住时间,实际上,在大萧条的时候,x86的和非x86服务器系统销售收入几乎是相同的。随着云建设者和超大规模人员开始构建其数百万服务器节点,这种变化在加速。

IBM大型机和Power平台的销售,少数的Arm系统以及其它遗留的系统(主要是Sparc和Itanium系统)已经达到每季度大约15亿美元的稳定状态,收入或花费2亿美元。非x86系统主宰是IBM System z主机,基于Power生态,Arm仍然只是数据中心非常少的一部分。

这可能会改变,但随着AMD重新加入这一市场的竞争,可能性越来越小。Arm芯片最终可能会进入数据中心的网络和其他设备,甚至比现在更多,而不会真正影响服务器市场,除非英特尔或AMD的X86服务器销售出现问题。当Arm服务器芯片和软件堆栈完善之后,看到Arm占据优势是非常有趣的。但就目前的情况看,企业更加关注的是他们的服务器中有多少可能使用AMD Epycs而不是因英特尔Xeons。

RISC-V也可能是这一领域的有利竞争者,但无论如何,这个市场肯定不无聊。雷锋网

雷锋网编译,via nextplatform

鲁公网安备37020202000738号

鲁公网安备37020202000738号