(报告出品方/作者:申万宏源,朱型檑、李国盛)

1.基本面回顾

1.1 指数整体平淡,但细分环节表现突出

2021年年初至11月30日,通信(申万)指数累计上涨1.24%, 上证综指上涨2.61%,在申万28个一级行业中位列第15位, TMT其他三个行业:传媒(下跌13.04%),计算机(下跌 0.26%),电子(上涨14.73% )。

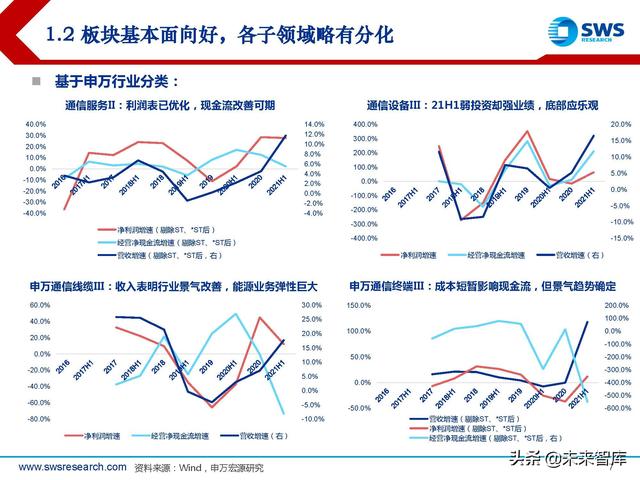

1.2 板块基本面向好,各子领域略有分化

通信行业公司营业收入保持稳定增长,经营活动现金流同比下降。 2021年Q3通信行业营业收入同比增长18.60%,归母净利润基本持平,经营活动现金流量净 额同比下降25.91%。

子版块:通信网络设备、光器件、物联网等盈利能力优于行业整体。

2.通信周期之变:重视硬件科技底座

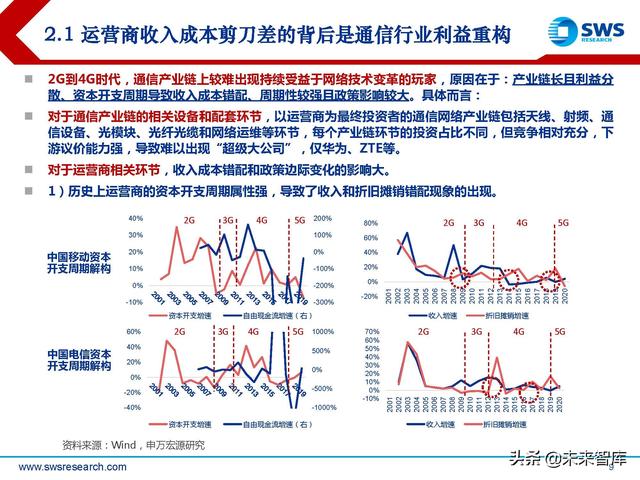

2.1 运营商收入成本剪刀差的背后是通信行业利益重构

2G到4G时代,通信产业链上较难出现持续受益于网络技术变革的玩家,原因在于:产业链长且利益分 散、资本开支周期导致收入成本错配、周期性较强且政策影响较大。具体而言:

对于通信产业链的相关设备和配套环节,以运营商为最终投资者的通信网络产业链包括天线、射频、通 信设备、光模块、光纤光缆和网络运维等环节,每个产业链环节的投资占比不同,但竞争相对充分,下 游议价能力强,导致难以出现“超级大公司”,仅华为、ZTE等。

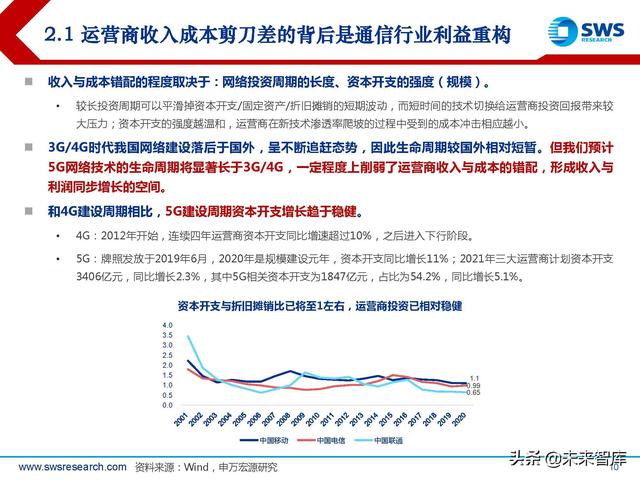

3G/4G时代我国网络建设落后于国外,呈不断追赶态势,因此生命周期较国外相对短暂。但我们预计 5G网络技术的生命周期将显著长于3G/4G,一定程度上削弱了运营商收入与成本的错配,形成收入与 利润同步增长的空间。

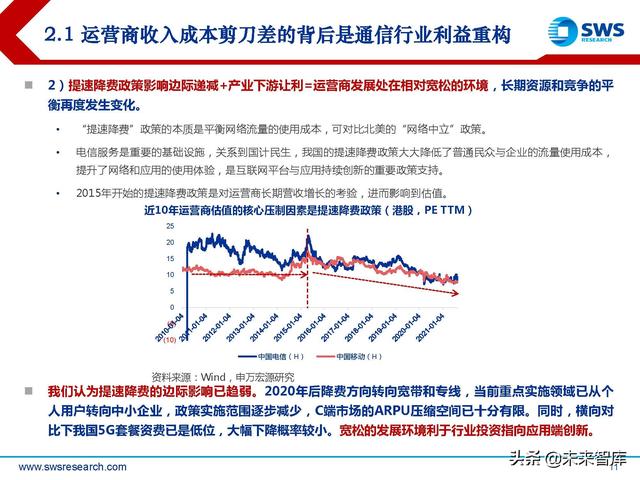

我们认为提速降费的边际影响已趋弱。2020年后降费方向转向宽带和专线,当前重点实施领域已从个 人用户转向中小企业,政策实施范围逐步减少,C端市场的ARPU压缩空间已十分有限。同时,横向对 比下我国5G套餐资费已是低位,大幅下降概率较小。宽松的发展环境利于行业投资指向应用端创新。

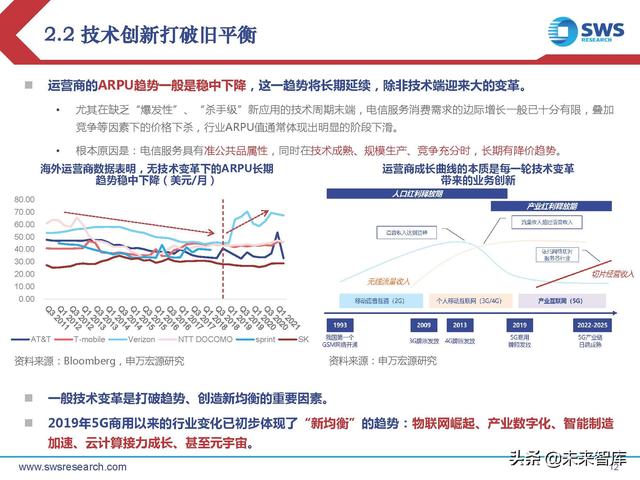

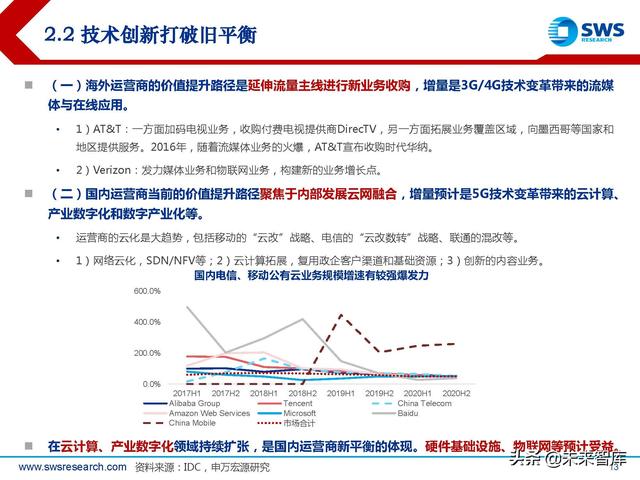

2.2 技术创新打破旧平衡

运营商的ARPU趋势一般是稳中下降,这一趋势将长期延续,除非技术端迎来大的变革。尤其在缺乏“爆发性”、“杀手级”新应用的技术周期末端,电信服务消费需求的边际增长一般已十分有限,叠加 竞争等因素下的价格下杀,行业ARPU值通常体现出明显的阶段下滑。 根本原因是:电信服务具有准公共品属性,同时在技术成熟、规模生产、竞争充分时,长期有降价趋势。

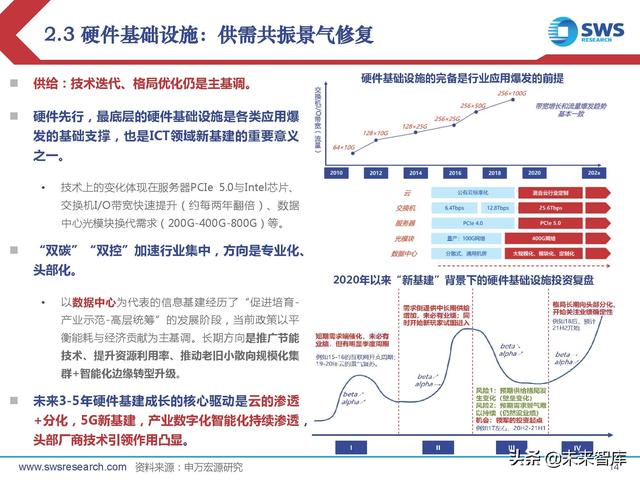

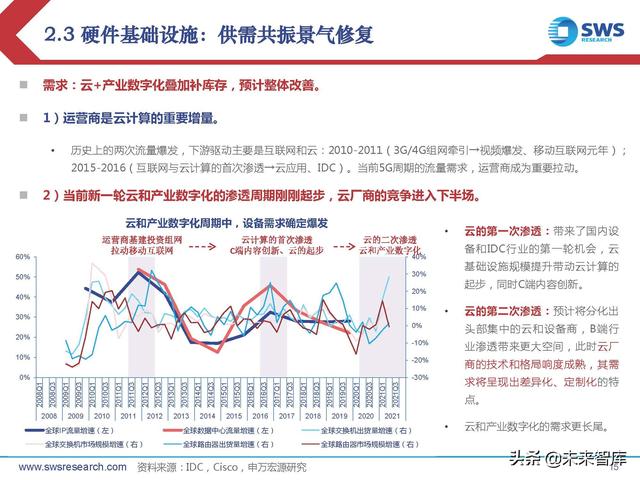

2.3 硬件基础设施:供需共振景气修复

供给:技术迭代、格局优化仍是主基调。 硬件先行,最底层的硬件基础设施是各类应用爆 发的基础支撑,也是ICT领域新基建的重要意义 之一。“双碳”“双控”加速行业集中,方向是专业化、 头部化。

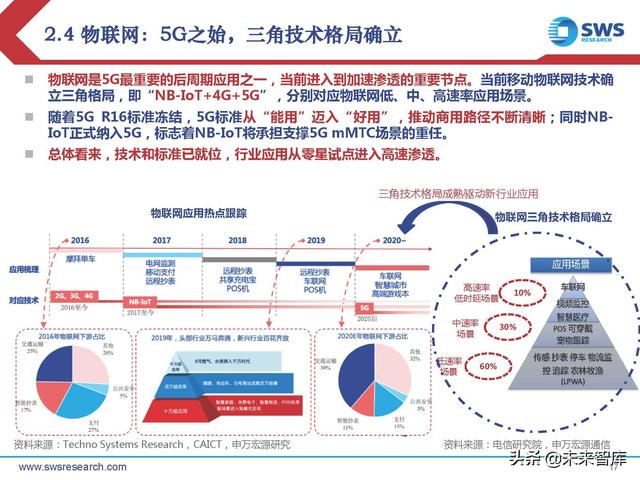

2.4 物联网:5G之始,三角技术格局确立

物联网是5G最重要的后周期应用之一,当前进入到加速渗透的重要节点。当前移动物联网技术确 立三角格局,即“NB-IoT+4G+5G”,分别对应物联网低、中、高速率应用场景。 随着5G R16标准冻结,5G标准从“能用”迈入“好用”,推动商用路径不断清晰;同时NBIoT正式纳入5G,标志着NB-IoT将承担支撑5G mMTC场景的重任。(报告来源:未来智库)

3.能源结构之变:挖掘细分成长新机

3.1“比特+瓦特”,新能源赛道是通信行业的重要延伸

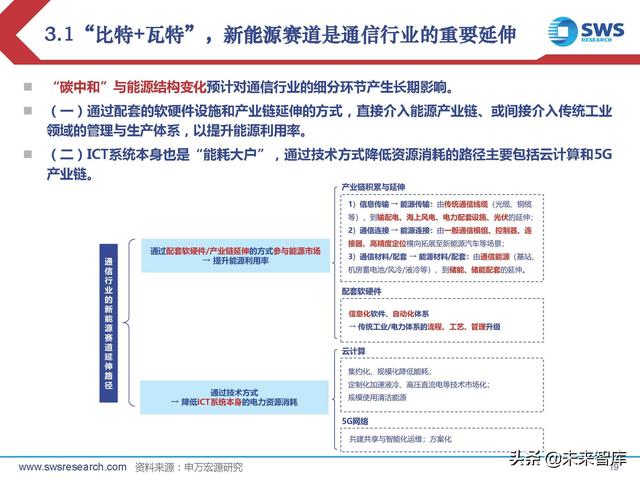

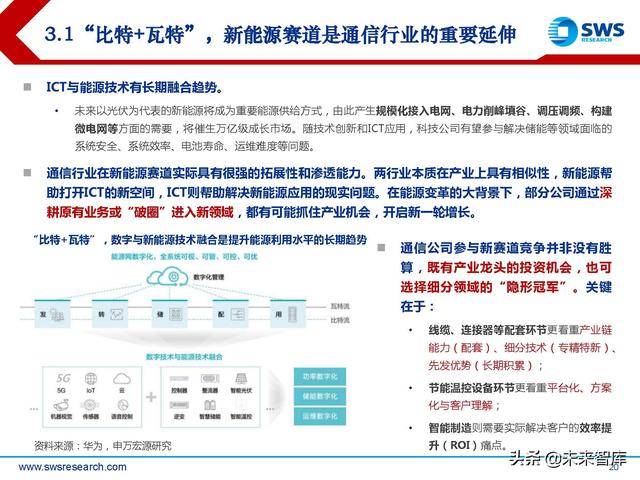

“碳中和”与能源结构变化预计对通信行业的细分环节产生长期影响。 (一)通过配套的软硬件设施和产业链延伸的方式,直接介入能源产业链、或间接介入传统工业 领域的管理与生产体系,以提升能源利用率。 (二)ICT系统本身也是“能耗大户”,通过技术方式降低资源消耗的路径主要包括云计算和5G 产业链。

3.2 “通信+汽车”:能源变革时代的结合领域新机会

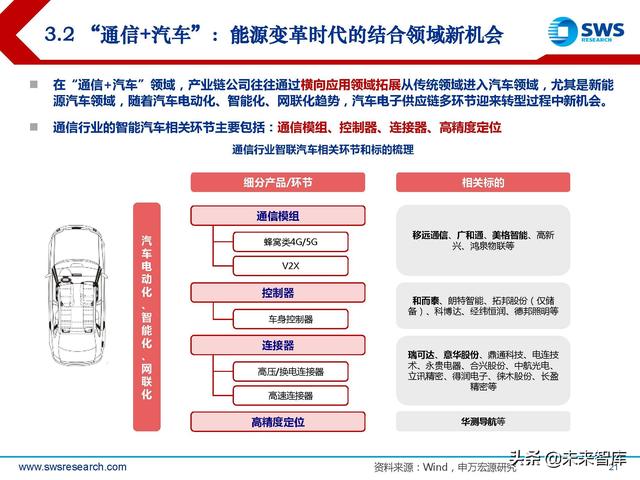

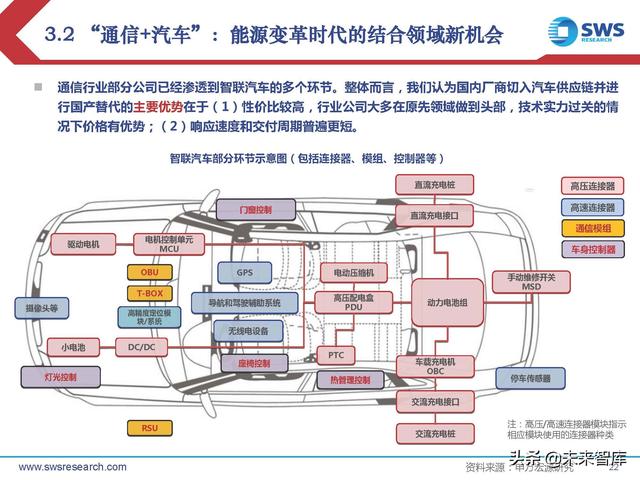

在“通信+汽车”领域,产业链公司往往通过横向应用领域拓展从传统领域进入汽车领域,尤其是新能 源汽车领域,随着汽车电动化、智能化、网联化趋势,汽车电子供应链多环节迎来转型过程中新机会。通信行业的智能汽车相关环节主要包括:通信模组、控制器、连接器、高精度定位。

3.2.1 控制器:汽车电子领域开始突破

从应用场景来看,以和而泰为代表的控制 器厂商进入汽车电子领域具备重要意义和 深远影响。汽车电子控制器市场空间巨大, 国内厂商大有可为。

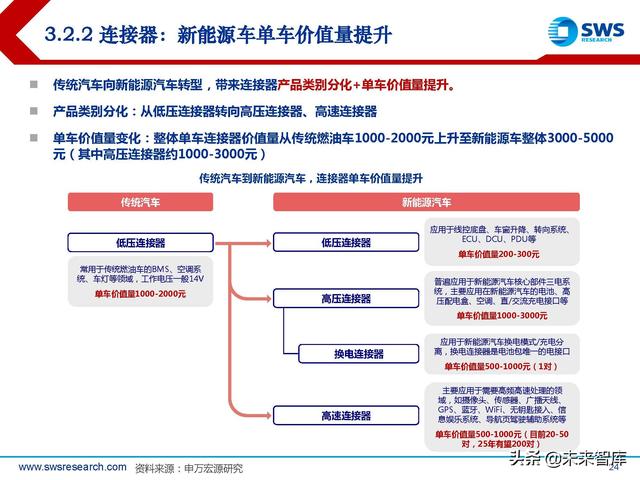

3.2.2 连接器:新能源车单车价值量提升

传统汽车向新能源汽车转型,带来连接器产品类别分化+单车价值量提升。 产品类别分化:从低压连接器转向高压连接器、高速连接器。

3.3 节能温控:流量+新能源共振需求爆发

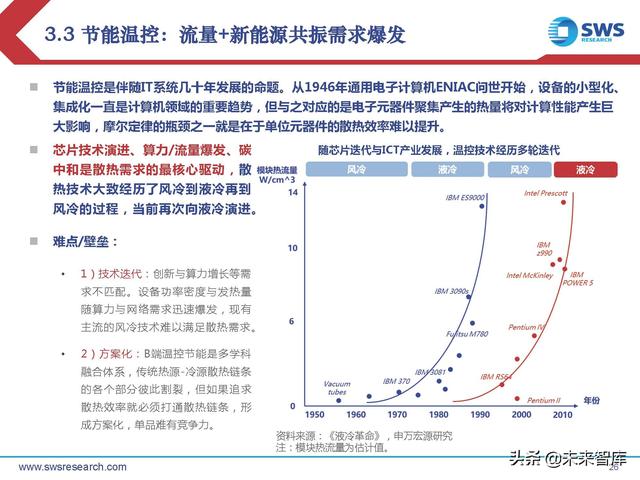

节能温控是伴随IT系统几十年发展的命题。从1946年通用电子计算机ENIAC问世开始,设备的小型化、 集成化一直是计算机领域的重要趋势,但与之对应的是电子元器件聚集产生的热量将对计算性能产生巨 大影响,摩尔定律的瓶颈之一就是在于单位元器件的散热效率难以提升。国内节能温控厂商开始已从各自领域(例如ICT散热、工业散热)向储能热管理延伸。

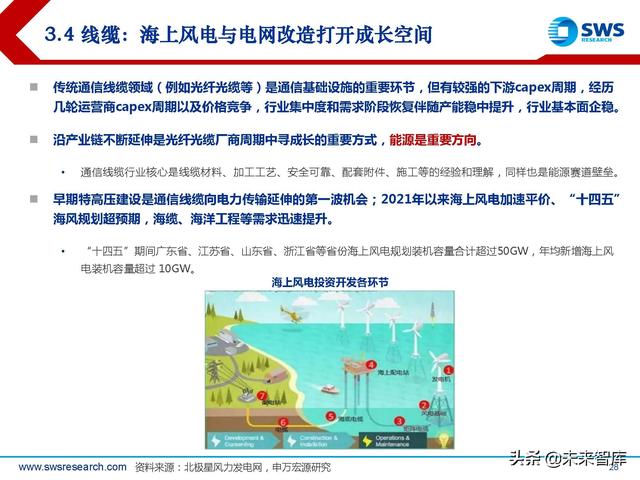

3.4 线缆:海上风电与电网改造打开成长空间

传统通信线缆领域(例如光纤光缆等)是通信基础设施的重要环节,但有较强的下游capex周期,经历 几轮运营商capex周期以及价格竞争,行业集中度和需求阶段恢复伴随产能稳中提升,行业基本面企稳。

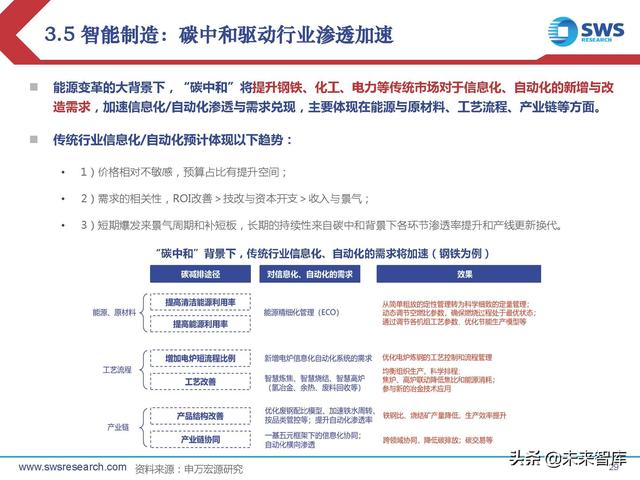

3.5 智能制造:碳中和驱动行业渗透加速

能源变革的大背景下,“碳中和”将提升钢铁、化工、电力等传统市场对于信息化、自动化的新增与改 造需求,加速信息化/自动化渗透与需求兑现,主要体现在能源与原材料、工艺流程、产业链等方面。

4.国产替代与出海之变:打开长期空间

4.1“智联化”赛道:东升西落,产业维持高景气

“智联”浪潮下,关注物联网模组、智能控制器、连接器等核心赛道。“智联”化趋势已愈发明显,行 业终端和应用向着智能化、网联化、复杂化发展。物联网模组和智能控制器作为智联化趋势下受益的两大核心中游环节,当前具备诸多相似特征:(1) 东升西落,国内方兴未艾;(2)产业需求不断释放,行业处在景气上升期;(3)技术领先,格局呈现 强者恒强;(4)业绩上表现出增长持续性和稳定性。此外连接器厂商在新能源汽车领域具备全新产业 机会,随产业共成长。

4.1.1 “智联化”之模组:国内厂商份额再提升

2020年中国3家厂商移远通信、广和通和日海智能占据全球蜂窝模组一半以上份额,其中移远通信份额 37%,广和通份额9%,日海智能份额9%,总体达到55%。海外厂商Thales、Telit和Sierra Wireless 三家全球份额仅为16%。5G已步入技术成熟,从实验室走向行业应用。在制造业和交通运输等行业,已经能看到广泛的应用验证 案例。

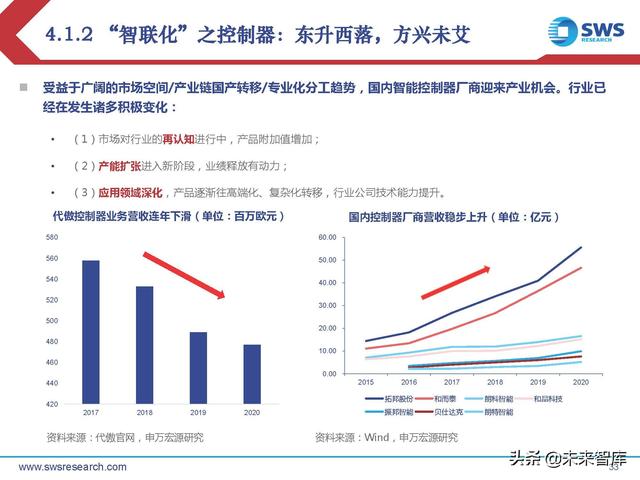

4.1.2 “智联化”之控制器:东升西落,方兴未艾

受益于广阔的市场空间/产业链国产转移/专业化分工趋势,国内智能控制器厂商迎来产业机会。行业已 经在发生诸多积极变化。

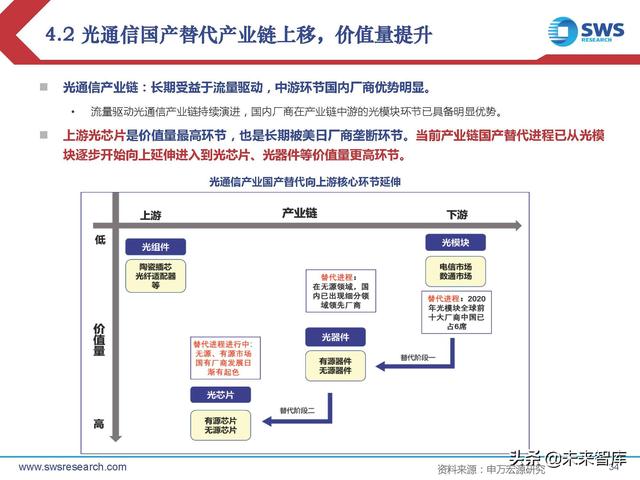

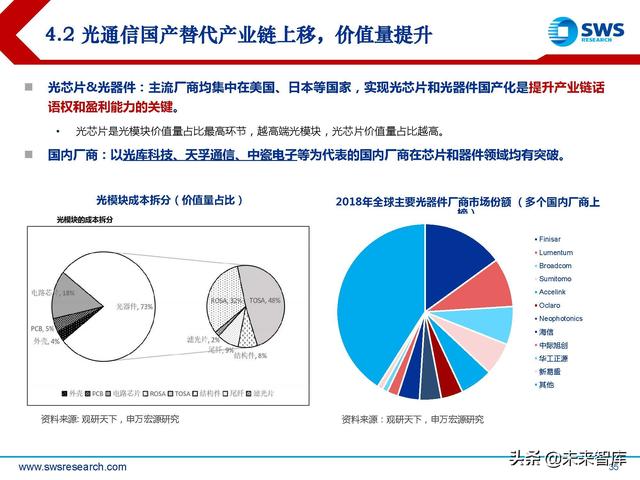

4.2 光通信国产替代产业链上移,价值量提升

上游光芯片是价值量最高环节,也是长期被美日厂商垄断环节。当前产业链国产替代进程已从光模 块逐步开始向上延伸进入到光芯片、光器件等价值量更高环节。光芯片&光器件:主流厂商均集中在美国、日本等国家,实现光芯片和光器件国产化是提升产业链话 语权和盈利能力的关键。

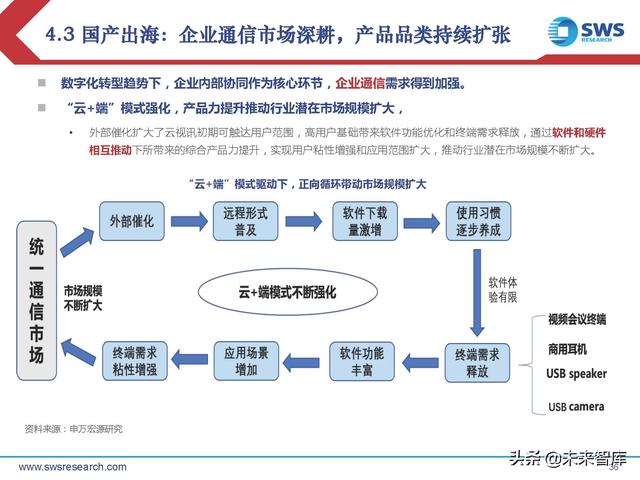

4.3 国产出海:企业通信市场深耕,产品品类持续扩张

数字化转型趋势下,企业内部协同作为核心环节,企业通信需求得到加强。“云+端”模式强化,产品力提升推动行业潜在市场规模扩大。

4.4 卫星互联网:建设势在必行,商用模式逐渐清晰

卫星互联网是地面通信的补充,实现全球互联网无缝链接,或是6G的基础之一。2021年4月29日,中 国卫星网络集团有限公司(央企)成立。我国火箭发射和回收技术推陈出新,发射成本将大幅下降。我国快舟现已实现“一箭六星”(相较 SpaceX“一箭143星”仍落后)。

报告节选:

(本文仅供参考,不代表我们的任何投资建议。如需使用相关信息,请参阅报告原文。)

选报告来源:【未来智库】。未来智库 - 官方网站

鲁公网安备37020202000738号

鲁公网安备37020202000738号